dow jones

Компания POZEN Inc. дает аспирину вторую жизнь

- 12 ноября 2015, 14:22

- |

Основные рынки сегодня просели. S&P500 закрыли в -0,32%, Dow Jones как и Nasdaq опустились на те же 0,32%. NASDAQ Biotechnology (^NBI) просел еще больше: -1,42%.

Больше всего потеряли компании Exelixis, Inc. (EXEL) (-9,32%), Horizon Pharma plc (HZNP) (-19,62%), Intercept Pharmaceuticals, Inc. (ICPT) (-11,66%), INSYS Therapeutics, Inc. (INSY) (-8,71%), Synta Pharmaceuticals Corp. (SNTA) (-10,32%), Sequenom Inc. (SQNM) (-8,52%).

При этом, компания POZEN Inc. (POZN) неплохо показала себя. Ее акции сегодня выросли на 6,43%! Объемы торгов были всего в 2 раза больше обычных: 1 миллион акций вместо средних 520 тысяч. Капитализация компании на момент закрытия составила $219 миллионов. Акции компании закрылись на уровне $6,70. Годовой минимум был $5,49, а максимум — $12,69.

За последние 3 месяца акции компании опустились практически на 37%.

POZEN Inc. — фармацевтическая компания, разрабатывает продукты для лечения острой и хронической боли, а так же заболеваний, вызывающих боли. Компания POZEN Inc. была основана в 1996 году в Северной Каролине. Рынок компании — США, а также международный рынок. В штате компании числится всего 12 сотрудников. Капитализация — $219 миллионов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Калькуляторы доходности рынков акций РФ и США

- 25 октября 2015, 17:06

- |

И здесь важно опираться на знание ряда совокупных, неотъемлемых элементов инвестирования. Одного лишь взгляда на динамику рынка акций недостаточно.

Важно учесть как минимум ещё такие компоненты как дивидендную доходность за анализируемый период и денежную инфляционную составляющую.

Представленные ниже калькуляторы доходности фондовых рынков помогут Вам в этом.

"Калькулятор доходности фондового рынка акций РФ"

( Читать дальше )

Bloomberg: Российские хакеры взломали систему Dow Jones, похитив информацию для инсайдерской торговли

- 16 октября 2015, 23:41

- |

мои критерии отбора бумаг в долгосрок

- 11 октября 2015, 18:01

- |

В трейдинге недавно, но результат более менее для новичка. Сначала проигрывал, сейчас наконец обогнал сп500 с начала инвестирования (помогли рос бумаги, купленные неделю назад и давшие +10..20% в ДОЛЛАРАХ). Ошибки делал просто все возможные.

Работаю в долгосрок, но маневрирую по ситуации — продаю резко выстрелившие бумаги, плавно усредняюсь по вечным во временном даунтренде (как JNJ но не как IBM).

Доработал дисципину и создал таблицу, по которой тестирую бумагу перед покупкой.

После ответов на все вопросы мне трезво понятно зачем я покупаю эту бумагу.

Таблица (не вставляется аккуратно) такова:

эмитент инвестидея УТП срок риск место в отрасли стоп тейкпрофит фундаментал ТА топ10 у ХФ ХФ брокеры сентимент вывод

( Читать дальше )

Итоги последнего дня квартала

- 30 сентября 2015, 22:48

- |

После вчерашнего закрытия ES на уровне 1874.75 индекс S&P500 открылся ростом на 20 пунктов и даже на pre-market умудрился залезть выше 1900… я почему то был уверен что это фикция и сегодня стратегия продолжения движения будет хреново работать. Так оно и было. Ведь вчера, после того как DowJones сходил ниже 16000, у многих инвесторов в голове нарисовался медвежий тренд. Лента моего твитера стала ярким тому подтверждением, а если вы смотрите CNBC так там об этом только ленивый не говорил. Очень странно и не понятно отсутствие реакции на «Наши ВВС»… ну так может завтра покрепче зарядим)). Нефть… нефть зараядила такой расколбас и даже это не заставило основные индексы остаться в красной зоне… а может и нет никакого медведя, может бычок просто приболел… но предсказания это дело не благородное, поэтому увидим какое животное будит править следующим кварталом, то что это был худший квартал я думаю все знают. Не стоит забывать что в Америке начинается сезонные прафилактичесские работы на НПЗ, что естественным образом скажется на увеличение запасов сырой нефти, посмотрим к чему это может привести.

( Читать дальше )

Дивидендная доходность как индикатор будущего поведения рынка

- 28 сентября 2015, 18:19

- |

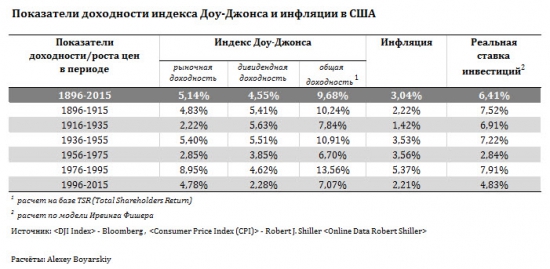

Выше в таблице видно, что дивиденды занимают существенную долю в совокупном доходе инвестора на рынке акций. Исторически на американском фондовом рынке за период с 1896 г. по 2015 г. ставка дивидендной доходности составила ~4,6% из 9,7% совокупной годовой доходности в номинальном выражении. А это составляет приблизительно 50% годового дохода инвестора. При этом учитывая возможность последующего реинвестирования полученных дивидендных выплат общий вклад их, в процесс получения прибыли на рынке акций, становится ещё весомее. Отсюда дивиденды являются важнейшей составляющей инвестиций на рынке акций в целом.

В мире финансов существует достаточно известный коэффициент «Цена/Прибыль» (Price/ Earnings Ratio, P/E) — соотношение между ценой акции и прибылью на акцию. Иными словами это коэффициент, который помогает определить является ли акция той или иной компании дешевой или дорогой. Важно не переплачивать за инвестиции.

( Читать дальше )

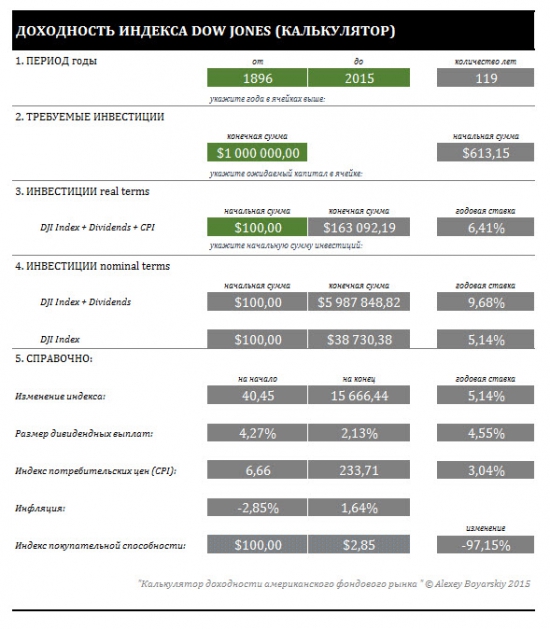

Калькулятор доходности индекса Dow Jones

- 24 сентября 2015, 18:28

- |

Калькулятор вы найдете здесь: "Калькулятор доходности индекса Dow Jones"

Исторический период анализа данных: с 1896 года по 25 августа 2015 года.

Необходимо лишь в ячейках зеленого цвета указать свои параметры (период инвестиций, начальный размер инвестиций и/или требуемую сумму на конец) и калькулятор выдаст итоговый результат.

Помимо расчета данных об инвестициях вы получите информацию по инфляции за этот период, изменение покупательной способности доллара США и др.

P.S.

Хотел было выложить веб-версию его на смарт-лабе, но чего-то не получилось.

Калькулятор был выполнен по мотивам статьи "Индекс Dow Jones — 120 лет истории."

Доходность американского рынка акций 1896-2015

- 13 сентября 2015, 11:38

- |

Теоретически инвестировав в мае 1896 года $100 к августу 2015 года эта сумма выросла бы до ~ $38 266 в номинальном выражении. Ключевым моментом здесь является, что полученная сумма представлена лишь в ее номинальном выражении.

Напомним, что среднегодовая доходность индекса Доу-Джонса за этот период составила ~ 7,29% годовых (без учета дивидендной составляющей).

Среднегодовая ставка выплачиваемых дивидендов по акциям компаний входящим в индекс Доу-Джонса - 4,34% годовых.

( Читать дальше )

Медвежий рынок в США

- 31 августа 2015, 23:07

- |

Коротко. Есть мнение, что рынок ценных бумаг США сегодня перешёл в стадию медвежьего рынка. Это означает, что о кнопке «купить» теперь можно вспоминать исключительно при торговле внутри дня. Здесь следует поздравить тех, кто, возможно, немного поспешил, и зашортил рынок ранее этим летом. Они хорошо заработали на недавнем резком и практически непредсказуемом снижении котировок, которое началось 18 августа и продолжалось 6 дней. Везение – признак мастерства. А вы заработали на этом? Не следует отчаиваться, если вы не успели. Впереди нас ожидает дальнейшее снижение котировок. И скорее всего это будет не 1998, а 2008 год. А какое мнение у вас по рынку США? Прошу высказаться в комментариях.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал