etf

Инвестидея - сектор медицинских устройств

- 10 октября 2017, 11:56

- |

В развитых странах люди стареют, а в развивающихся — богатеют. Способ заработать на этом — купить акции компаний производителей медицинских приборов и устройств. Читайте дальше и узнаете, какие факторы ведут к росту в секторе и что купить для заработка на этих изменениях.

Тенденции рынка

Старение и рост продолжительности жизни — первый фактор роста. Сегодня средняя продолжительность жизни в мире — 70 лет, а к 20250 году люди будут жить в среднем 76 лет. Число людей старше 65 лет увеличится на 60% в следующие 15 лет — с 600 миллионов до 1 миллиарда, а эта возрастная группа — главный потребитель медицинских услуг. В дополнение к этому растет число заболеваний «городского образа жизни» — ожирение и сердечно-сосудистые заболевания, побочные эффекты которых требуют профилактики и лечения с применением медицинских устройств.

За последние годы слуховые аппараты, корректирующие линзы, зубные импланты и протезы стали стандартом в профилактике и уходе, период бурного роста прошел. Теперь рост продаж напрямую коррелирует с ростом возрастной группы старше 65 лет (График 2).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

По мотивам этого поста: https://smart-lab.ru/blog/412362.php. Какого брокера выбрать для ETF (а так же юрисдикцию)? РФ (но надо ФСФР 1.0), Кипр (like Just2Trade) собственно IB?

- 08 октября 2017, 14:22

- |

ETF Фонды. Цель: максимальный консервативный доход на периоде 3+ лет. Какие посоветуете и почему? Пытаюсь копнуть, но чего-то многовато их и даже не знаю с каких начать. С SPY?

- 08 октября 2017, 01:49

- |

Недельный приток капитала в акции РФ через фонды ETF продолжился

- 05 октября 2017, 18:50

- |

Отмечаются стабильные притоки в российские акции и через российские ETF, и через фонды GEM на фоне роста спроса со стороны зарубежных инвесторов. По итогам отчетной недели чистый приток капитала в акции РФ через фонды акций, ориентированных на Россию (Russia-dedicated funds), составил $123 млн против $158 млн неделей ранее, а совокупный чистый приток в акции РФ с учетом фондов GEM составил $136 млн против $164 млн.

«Мы считаем, что в отсутствие негативных новостей в отношении России и на фоне стабильных цен на нефть глобальные инвесторы продолжат ввод капитала в российский рынок акций»

( Читать дальше )

Модельный портфель Smart Value в сентябре

- 03 октября 2017, 02:14

- |

Из 22 позиций модельного портфеля 20 выросли с нашего предыдущего разбора. Это, друзья, и есть повсеместный рост.

Постоянные читатели знакомы с моей идеей финальной стадии роста фондовых рынков. Это последний мощный рывок перед неизбежным обвалом. И именно в этот момент мы можем получить максимальную прибыль.

В такие времена (как во время бума доткомов в 1999 году) инвесторы теряют осторожность. Они чрезмерно увлекаются и воодушевляются и в результате толкают цены выше, чем можно было представить. На рынках начинается эйфория.

Важно, что сейчас до этого еще не дошло. Согласно исследования Bank of America Merrill Lynch среди управляющих фондами, инвесторы настроены пессимистично по отношению к росту акций. Это исследование опрашивает институциональных инвесторов, которые управляют в общей сложности половиной триллиона долларов. Оказывается, акции США сейчас занимают минимальную долю в их портфелях за всё последнее десятилетие.

На пике рынка инвесторы почти всегда вкладывают чрезмерно много. Вспомним последний бум – недвижимость в 2006 году. На пике все были риелторами и инвесторами в недвижимость. Потом, ко времени дна 2011 года все вышли и практически никто не интересовался недвижимостью.

( Читать дальше )

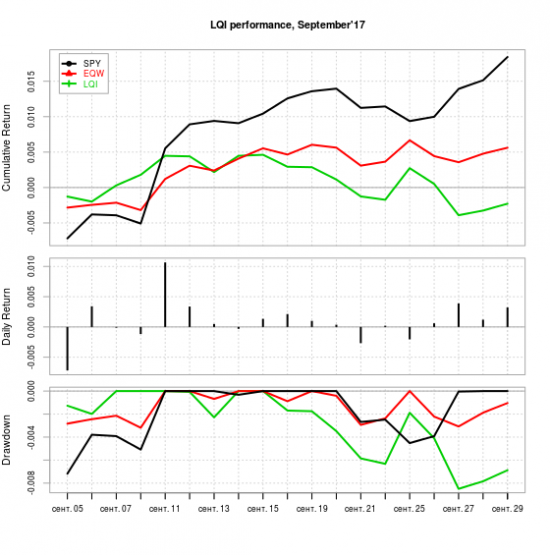

Апдейт модели LQI за Сентябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 30 сентября 2017, 09:29

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за сентябрь (результаты за прошлый месяц: smart-lab.ru/blog/418456.php). Несмотря на ударный для S&P 500 сентябрь — индекс вырос за этот месяц на 1.8% (при том, что в среднем в сентябре S&P 500 сливает) — модель закончила месяц в небольшом минусе. Вот веса предыдущего месяца и реализованные доходности торгуемых тикеров:

weight monthly.ret

XLY 0.066 0.37

XLP 0.131 -1.19

XLE 0.000 9.11

XLF 0.164 4.79

XLV 0.073 0.99

XLI 0.089 4.08

XLB 0.000 2.99

XLK 0.000 0.90

XLU 0.169 -2.46

IYZ 0.000 -5.97

VNQ 0.000 -0.45

SHY 0.000 -0.17

TLT 0.145 -1.57

GLD 0.162 -3.55

Предыдущие веса были опубликованы 3-го сентября, соответственно доходности приведены за период с 5-го сентября до закрытия 29-го сентября.

Корреляция между весами и ретурнами сильно отрицательная — (-0.19). Модель «налегла» на защитные активы (XLP, XLU, TLT, GLD), которые показали за месяц плохие результаты, в то же время из топ-перформеров (XLE, XLF, XLI, XLB) были куплены только два (+на личном счете я удачно оставил с прошлого месяца небольшую позу в XLE, впрочем к делу и модели это отношения не имеет — XLE держать она не рекомендовала). Вследствие этого модель сильно отстала от своих бенчмарков (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна и даже риска (максимальная просадка). Сравнение — на графике в начале: SPY — +1.84%, EQW — +0.56%, LQI — (-0.23)%. Просадки: SPY — 0.7%, EQW — 0.3%, LQI — 0.8%. В целом модель перформила в августе в рамках своего риск-ретурн профиля.

( Читать дальше )

Как заработать на кибербезопасности

- 27 сентября 2017, 08:17

- |

За последний месяц у трех моих друзей взламывали аккаунты в социальных сетях и вымогали деньги. У одного украли деньги с карты, используя уязвимость в смартфоне. Раз в неделю мне на почту приходят письма с «липовыми» счетами, которые нужно срочно оплатить. Я их не открываю — там с вероятностью 99% вирус, который попытается украсть информацию на моем компьютере. Кибербезопасность — глобальная инвестиционная идея на перспективу 3-5 лет. О том, как заработать читайте дальше.

Рост количества устройств

Исследователи McAfee Labs и Bloomberg в сентябре 2016 года насчитали 600 миллионов вредоносных программ для персональных компьютеров, смартфонов и другой техники с доступом в интернет, а с каждым годом их количество будет увеличиваться на 30%. Также растет и количество устройств с доступом к интернету. В 2010 году на одного человека в мире приходилось 1,84 устройства, а в 2020 году каждый житель планеты будет взаимодействовать с 6,58 устройствами. Кроме привычных персонального компьютера, смартфона и смартчасов добавятся приборы «умного дома», медицинская техника для поддержания жизнеобеспечения и другие. В этом риск для нас, как пользователей и новые возможности для хакеров. Представьте ситуацию — хакер загрузил в ваш телефон вирус, вирус отключил охранную систему вашей квартиры, открыл ему двери, а после закрыл дверь и поставил квартиру на охрану. Вы вернулись домой — дом закрыт, а семейные ценности пропали. Приятного мало.

( Читать дальше )

Рассвет миллениума. Глобальная идея в ETF

- 26 сентября 2017, 08:02

- |

Миллениалы или Поколение Y - поколение родившихся после 1981 года, встретивших новое тысячелетие в юном возрасте, характеризующееся глубокой вовлечённостью в цифровые технологии. В ближайшие 10 лет это поколение выйдет на пик продуктивности — начнет создавать семьи и формировать капитал. Миллениалы становятся значимым сегментом новой экономики и уже меняют устоявшиеся парадигмы. Как заработать на этой тенденции и какие изменения мы увидим в ближайшие годы, читайте ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал