etf

Дело о провале золота. Свидетельства о Китае

- 05 августа 2015, 22:43

- |

Хотя виновником угнетенного состояния металла является ФРС, непосредственный повод для последнего обвала цены дали данные Банка Китая о величине золотого запаса КНР. Золотой запас оказался меньше ожидаемых (3000 тонн) и равен 1658 тоннам. Последний раз Банком Китая эти данные сообщались в апреле 2009г., тогда было показано 1054 тонны. Столь низкие данные (всего 1.6% иностранных резервов КНР держит в золоте) стали откровением для инвесторов. Но как еще реализовать желание Китая занять место в мировой валютной системе, а именно обеспечить вхождение юаня в SDR, которые выпускает международный валютный фонд (МВФ)?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

Подскажите узкоспециализированые инверсные ETF

- 05 августа 2015, 11:08

- |

Спасибо.

Как извлечь выгоду из периодов рыночных коррекций и снижений

- 24 июля 2015, 21:25

- |

Краткое содержание:

— узнайте, как извлечь выгоду из снижений, систематически покупая на проливах;

— посмотрите, какие активы меньше всего коррелируют с акциями в периоды снижений, когда это имеет значение;

— высококачественные акции с растущими год от года дивидендами в периоды снижений имеют меньшую волотильность и приносят меньшие убытки, чем рынкок акций вцелом.

Как происходят снижения цен на акции? Они вызывают стремительные распродажи и дальнейший обвал. Они большей частью не предсказуемы. Они заставляют как правило не коррелирующие между собой активы двигаться в одном направлении — вниз. Так как на медвежьем рынке корреляции усиливаются, существует ограниченное число активов, чувсвующих себя относительно хорошо в периоды снижений.

В этой статье показано, как извлечь выгоду из снизившихся цен на акции, уменьшая максимальную просадку портфеля и одновременно позволяя извлечь выгоду от покупок на привлекательных уровнях около дна.

( Читать дальше )

Какая доля инструментов в иностранной валюте в Вашем портфеле {прямо сейчас?}.

- 24 июля 2015, 12:36

- |

9 из 11 ETF на Московской бирже валютные. В случае девальвации рубля «валютный» фактор в рублевой доходности начинает доминировать.

Четверка лидеров за год

| FXIT // США ИТ | 82,4 | FXCN // Китай | 77,7 | FXJP // Япония | 75,9 | FXUS // США | 76,4 |

Крупнейшие фидерные ПИФы на США проигрывают ETF FXUS

- 23 июля 2015, 18:57

- |

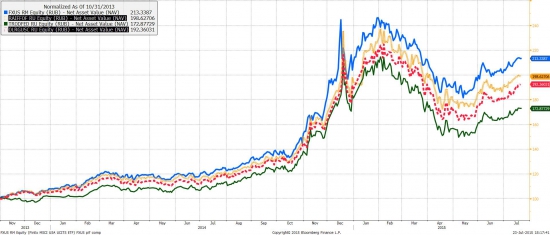

От FinEx ETF будет участвовать FXUS (FinEx MSCI USA UCITS ETF moex.com/ru/issue.aspx?board=TQNE&code=FXUS ) — синяя линия

Технологически это фонды фондов, но инвестируют они в один фонд, на самом деле не выбирая фонды. К комиссиям таких ПИФов надо не забывать добавлять «сидящую внутри» комиссию базового ETF. Иначе такие фонды называются фидерными (feeder funds). Задача управляющего — регулировать рублевую позицию и направлять приходящие в фонд деньги в зарубежный ETF.

Игроки серьезные — фонды УК Сбербанк (зеленая линия), УК Райффайзен (оба — фидеры для «мастодонта» SPDR500) и УК Открытие (фидер для iShares S&P100).

Стабильное опережение FXUS Вы можете наглядно видеть — еще бы, у него намного ниже комиссии и нет cash drag (не нужно держать рубли). Коэфф. Sortino у FXUS 2.67, у ближайшего преследователя — 2,13.

FXIT и отечественные фонды высоких технологий

- 22 июля 2015, 15:39

- |

Кто сможет в комментариях назвать причины такого расхождения? Часть на поверхности, часть требует знания законодательства о ПИФах. Будем считать викториной.

Убийца текущих счетов a.k.a. FXMM - часть 2

- 21 июля 2015, 13:26

- |

Добрый день, уважаемые читатели Smart-LAB!

Я получил большое количество вопросов по фонду FXMM (a.k.a. «убийца текущих счетов»), так что для интересующихся – небольшая информационная справка по фонду. В ней описан принцип работы фонда денежного рынка (FXMM), включая механизм валютного хеджирования в формате “вопрос – ответ”. Не стесняйтесь, задавайте вопросы – продукт новый, зачастую детали ускользают, но мы готовы раскрыть информацию о фонде «чуть больше чем полностью».

Из чего состоит портфель Фонда?

Из максимально «коротких» (1-3 мес.) облигаций Казначейства США (T-Bills) и однодневного своп-контракта на валютную пару рубль-доллар (RUBUSD)

От чего зависит доходность по своп-контракту (“свопу”) на рубль-доллар?

От разницы между рублевой и долларовой процентными ставками на межбанковском рынке. В связи с тем, что долларовые ставки относительно стабильны, решающее влияние на доходность свопа оказывает рублевая ставка процента, складывающаяся на межбанковском рынке (хорошим ориентиром может быть ставка межбанковского рынка кредитования, например RUONIA

( Читать дальше )

FXMM, "убийца текущих счетов"

- 16 июля 2015, 14:23

- |

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

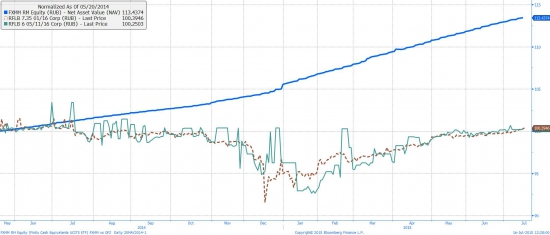

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

Пользуется ли кто-то из участников инвестиционными инструментами ETF?

- 04 июля 2015, 11:27

- |

Пользуется ли кто-то из участников инвестиционными инструментами ETF?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал