iTinvest

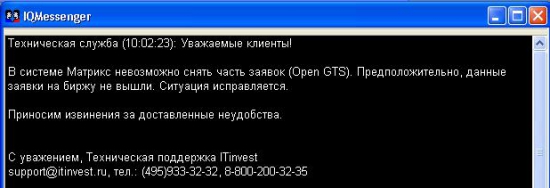

IT в своем репертуаре...

- 18 апреля 2016, 10:08

- |

Интересно, кто-нибудь еще торгует через этого горе-брокера?

И недели не проходит, что бы не возникало каких-либо проблем. А уж если движение на рынке, то к бабке не ходи, все будет лежать.

- комментировать

- ★2

- Комментарии ( 17 )

Как мы строили алгоритмический фонд - самое веселое выступление на алгоконфе))

- 28 марта 2016, 16:45

- |

Посоветуйте брокера для торговли USD

- 03 марта 2016, 01:03

- |

Я — бывший клиент обменников, которого утомило кормить банки с их спредами в 5-10 рублей, а просто держать валюту в наличном виде душит жаба. Видя, как колбасит курс, хочется чего-то с этого поиметь. Отсюда и идея поторговать туда-сюда долларами. Вопрос: через какого брокера?

Пока присмотрелся к трём конторам: Открытие, БКС, ITinvest. В Открытии привлекают низкие комиссии и прозрачность (всё интегрировано в комиссию брокера, никаких тебе комиссий биржи и компенсации расходов третьих лиц). В БКС — доступ не только на ММВБ, но и на межбанк (он же FOREX, если верить на слово сотруднику, который меня консультировал) от 10 тысяч долларов, а также котировки с иностранных бирж за $1/месяц и нулевая брокерская комиссия при отсутствии торговых операций. В ITinvest нравится их ориентированность на онлайн-обслуживание и интеграция с Бинбанком.

Из того что смутило: у ITinvest несколько неадекватная поддержка (барышня из колл-центра уверяла меня, что торговля на валютной секции ММВБ позволяет совершать сделки лишь по текущему курсу, который нужно смотреть на сайте биржи (sic), а ввод цены заявки вручную невозможен) и самописный клиент с непонятно какими преимуществами, в котором при этом нет новостной ленты.

Два конкретных вопроса, которые влияют на мой выбор:

1) Межбанковский рынок валюты — это вообще актуально или не очень? Если это честный Forex, то, я так понимаю, работает он круглосуточно и без выходных, то есть пока ММВБ закрыта, а произошли какие-то важные события, могущие повлиять на курс рубля — межбанк это единственный выход. Поправьте меня, пожалуйста, если я неправ.

2) Торговый терминал. И Открытие, и БКС предлагают как QUIK, так и MT5. Какой из них лучше подойдёт для моих торговых нужд — вопрос открытый (читал старые сравнения здесь же на СЛ, но они датированы 2013-м годом, может, с тех времён что-то изменилось?). Платформа SmartX от ITinvest — тёмная лошадка, информации о нём значительно меньше. Буду благодарен, если бывалые трейдеры опишут плюсы и минусы.

В общем, прошу прощения за дилетантский формат топика и надеюсь на ваше понимание и отклики. Если я упустил какие-то важные детали в своём анализе брокеров — прошу помочь с ликвидацией сего пробела.

Спасибо!

Ай-ти инвест - самый дешевый брокер

- 14 февраля 2016, 09:07

- |

Они оказывается даже не знали, что до них дошли мои документы по почте. После длительного ожидания письма на свой е-мэйл, сам им написал письмо и показал идентификатор отслеживания посылки. Только после этого они пошли и забрали мои документы с почты. И моих документов оказалось недостаточно для открытия счета. Потребовали сканы всех страниц паспорта! Впервые с этим сталкиваюсь. Распечать и подписать нужно в 2 раза больше документов, чем у других брокеров. В документах есть пункт, что договор действует только 25 лет. Значит, мои наследники не смогут получить мои активы, по истечении срока? Конечно, это мелочи, но юридически они себя защищают лучше остальных. Не понравилось обязательное заполнение граф: место работы, должность, уровень годового дохода. Видимо, относятся выборочно к клиентам. В общем, было потеряно время.

После открытия счета обнаружил, что нет возможности подключить QUIK. Как так? Мне это очень важно, т.к. нужно перенести свои шаблоны с других КВИКов. Глаза привыкли к своим шаблонам. Почему они диктуют свои стандарты, когда все ведущие предоставляют выбор? Они что APPLE?

Посредственность этого брокера видна сразу… по логотипу. Там есть гордая надпись: GLOBAL ONLINE BROKER. В чем заключается ГЛОБАЛЬНОСТЬ? У них есть офисы в Нью-Йорке, Лондоне? Почему до сих пор кричат про свою ОНЛАЙНОВОСТЬ? Торги ведь давно онлайн. Нет?

Уровень сотрудников этой компании виден по тому, как их аналитик прилюдно сливает 10 миллионов, даже не скрывая. И ни в чем не бывало продолжает торговать. Что это за клоунада?

Премаркет. Глобальная неопределённость на всех рынках пока сохраняется.

- 03 февраля 2016, 09:44

- |

Кто-то уже считает, что глобальные фондовые рынки уже вошли в медвежью фазу, кто-то ещё думает, что пока мы видим очередную коррекцию к росту, но самое интересное, оптимистов становится с каждым месяцем всё меньше и меньше. Пока никаких панических настроений на развитых рынках нет, это просто происходит процесс отрезвления и фондовые индексы просто возвращаются к реальности, где и должны быть. Насколько глубока ещё может быть коррекция пока сказать сложно. С фундаментальной точки зрения, в Америке многие активы уже становятся привлекательными при приближении индекса S&P500 к отметке 1800 пунктов, в России, при приближении индекса ММВБ к отметке 1600 пунктов – там и стоит покупать с целями 10-15% роста. Выше этих уровней интересны лишь отдельные идеи, но не рынки в целом.

Сегодня внешний фон для всех фондовых рынков вновь негативный. Очередной обвал на рынке нефти утащил вчера в глубокую пропасть все американские индексы. Проблемы у всех нефтегазовых компаний не только в Америке, но и в Европе и других странах начинают пугать инвесторов. Ещё немного, 1-2 месяца и начнётся череда крупных корпоративных дефолтов из этого сектора, а в него банки сделали не малые инвестиции за последние годы. Т.е. пострадают не только сам сектор и компании, но и банки и пошло поехало. Объём мусорных корпоративных облигаций на рынке США около 2 трлн. долларов. Что будет, если начнётся массовая череда банкротств лучше даже не представлять. По итогам вчерашних торгов все американские индексы потеряли в пределах 2%, а например акции Chevron Corporation просели на 4.75%. Например у BP рекордные за всю историю убытки, так что плохо всем, но в этом есть большой плюс. Ещё 1-2 квартала и рынок нефти начнёт очищаться и с рынка явно уйдут слабые игроки и упадут объёмы добычи и т.д.

( Читать дальше )

Мысли по рынку и не только.

- 01 февраля 2016, 13:46

- |

Коррекционный рост на всех площадках близок к завершению.

Январь оказался не очень благоприятным месяцем для большинства инвесторов, а вот взлетевшая волатильность была на Ура воспринята спекулянтами. После панических настроений в первой половине января, во второй половине большинство международных фондовых индексов показали довольно внушительный коррекционный рост, хотя фундамент для дальнейшего снижения по-прежнему очень силён.

Российские индексы за последние две недели были в лидерах роста, виной всему технический и весьма внушительный отскок по нефтяным фьючерсам, который был спровоцирован закрытием коротких позиций на фоне разных неподтверждённых слухов. Кроме геополитических рисков, каких либо фундаментальных факторов для роста цен на нефть пока нет. Первая цель коррекционного роста по нефти марки Brent находилась в диапазоне 36-37$, её отработали, а вторая лежит на отметке 40$ за баррель, к ней тоже придём, но позже.

( Читать дальше )

В тандеме с внешним негативом.

- 11 января 2016, 17:12

- |

В понедельник российскому фоновому рынку пришлось дисконтировать весь внешний негатив, который накопился за время праздников. На фоне сильнейших за много лет распродаж на зарубежных площадках российский рублёвый индекс ММВБ отделался потерями в 3%, а валютный индекс РТС просел почти на 4%.

Риски Китая и Америки

Главные риски и главный негатив по-прежнему исходит из Китая, где обвальное падение биржевого индекса всего за неделю составило почти 15%. Несмотря на все действия властей, остановить панику там пока не удаётся. На фоне плавной девальвации юаня инвесторы всё меньше верят китайскую экономику, хотя должно быть всё наоборот. Валютные резервы ЦБ КНР снизились за 2015 год на $512.7 млрд. (-13.3%) до $3.33 трлн, в декабре – на $107.9 млрд. На мой взгляд, ситуация в поднебесной уже близка к стабилизации, а китайский фондовый рынок сейчас вновь стал очень привлекателен, жаль, что для большинства нерезидентов он закрыт. Про замедление Китая уже не первый год писали все кому не лень, поэтому сейчас, когда всё стало явным, и власти начали плавно девальвировать юань, дабы поднять конкурентно способность китайских товаров, самое время инвестировать в китайские активы. Ну а если в скором будущем мы увидим небольшое восстановление в Китае, то и на рынке сырья тоже наметиться разворот.

( Читать дальше )

Кризис и жадность брокера ITInvest. Куда бедному крестьянину теперь податься?

- 11 января 2016, 14:01

- |

Хорошая программа Option-Lab, несмотря на долгое отсутствие новой версии. Неплохой тариф брокера ITInvest для торгующих опционами. Настолько все было неплохо в 2015 году, что собирался в этом увеличить депозит раза так в три. Но, увы, все хорошее когда-нибудь заканчивается и брокер в качестве новогоднего подарка преподнес сюрприз, ежемесячную плату за пользование безусловно полезной, но уже не такой привлекательной Option-Lab. Выглядит это так:

СПО «Option Lab» и СПО «Option Lab Trade»

(в случае если совокупно уплаченное Клиентом за календарный месяц комиссионное вознаграждение Брокера не превысило 900 (Девятьсот) рублей 00 копеек) - 900 (Девятьсот) руб. / мес.

Следует заметить, что рассылку по поводу новой комиссии я не получал, хотя, признаю, мог и не заметить в ворохе всяких новогодних поздравительных писем.

Но на этом сюрпризы не закончились. Выяснилось, что брокер не предоставляет отчета, в котором можно было бы увидеть суммарную брокерскую комиссию за истекший месяц. В отчетах есть комиссия за каждую операцию, что предполагает высокое мнение брокера об умственных способностях клиента и о его продвинутости как пользователя Excel, способного самостоятельно рассчитать эту комиссию.

В общем, все как обычно, жадность и глупость шествуют рука об руку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал