ipo

Займер анонсировал IPO на Мосбирже

- 02 апреля 2024, 16:48

- |

👏 Ну что, друзья, теперь уже можно с полной уверенностью и официально подтвердить тот факт, что лидер отечественного микрофинансового рынка Займер намерен провести IPO на Московской бирже. А значит на одного публичного представителя в финансовом секторе у нас будет больше, и это прекрасно!

Листинг и начало торгов акциями ожидаются уже в апреле 2024 года. Объём размещения составит около 3 млрд руб., и компания уже получила предварительные заявки от институциональных инвесторов, составляющие примерно 70% от планируемого объёма IPO. Данное размещение пройдёт в формате cash-out, т.е. часть своих акций продаст единственный на текущий момент акционер компании Сергей Седов.

📈 Займер занимает лидирующую позицию на рынке микрозаймов в течение последних четырёх лет, и IPO является следующим этапом развития компании, который позволит в будущем участвовать в M&A сделках, повысит узнаваемость бренда среди клиентов и участников финансового рынка, а также добавит прозрачности бизнесу.

🤵 «Мы построили высокотехнологичный бизнес, который выполняет важную социальную роль, обеспечивая удобный доступ к финансовым ресурсам для миллионов людей благодаря автоматизации бизнес-процессов и особым компетенциям в управлении», — поведал генеральный директор Займера Роман Макаров.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Дозарплатная ведомость: россияне берут в долг чаще, но меньше, и как то это повлияет на IPO "Займера"?

- 02 апреля 2024, 16:43

- |

В конце прошлого года прокатилась волна сообщений о том, что россияне всё чаще идут одалживаться до зарплаты в микрозаймах. Воодушевленная такими сообщениями, МФК «Займер» сегодня объявила о выходе на IPO. Одновременно Центробанк подсчитал, что доля кредитов до зарплаты снизилась до минимума за последние пять лет. Интересно, повлияет дли такая статистка на интерес к новым акциям на Мосбирже?

Попросить денег до зарплаты для многих давно стало образом жизни. В современных условиях даже не приходится бегать по знакомым или названивать всем подряд в телефонной книге. Микрофинансовые организации даже специальный термин ввели — PDL-займы. Их выдают на сумму до 30 000 руб. на срок до 30 дней с единоразовым погашением. И «Ведомости» этой зимой подсчитали, что в РФ установлен рекорд по пидиэлям — в 2023 г. россияне оформили 34,91 млн займов до зарплаты.

( Читать дальше )

«Займер» объявляет о намерении провести первичное публичное предложение (IPO) акций на Московской бирже

- 02 апреля 2024, 16:05

- |

ПАО МФК «Займер» (далее также «Займер» или «Компания»), ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет о намерении провести первичное публичное предложение (далее – IPO или Предложение) своих обыкновенных акций (далее – Акции) на Московской бирже.

Роман Макаров, генеральный директор МФК «Займер»:

«Решение стать публичной компанией – результат более чем 10 лет развития нашего бизнеса. За это время «Займер» выдал более 25 миллионов займов, пройдя путь от небольшого финтех-стартапа и одной из первых платформ онлайн-кредитования в стране до лидера микрофинансовой отрасли.

Мы построили высокотехнологичный бизнес, который выполняет важную социальную роль, обеспечивая удобный доступ к финансовым ресурсам для миллионов людей благодаря автоматизации бизнес-процессов и особым компетенциям в управлении.

«Займер» развивается как эффективный бизнес, демонстрируя один из лучших показателей прибыльности в финансовом секторе. В последние годы рентабельность капитала (ROE) устойчиво находится выше 50%, что позволяет нам последовательно наращивать акционерную стоимость бизнеса и регулярно выплачивать дивиденды, на которые мы намерены направлять не менее 50% чистой прибыли.

( Читать дальше )

⭐️ IPO: совсем не дешевое удовольствие

- 02 апреля 2024, 15:40

- |

Добрый день, друзья!

Сегодня, анализируя причины низкой прибыли Астры за 4 кв. 2024 г., я обратил внимание на весьма любопытную информацию.

В годовом отчете компании появилась статья «Расходы на первичное размещение акций на бирже», которой не было в отчёте за 9 месяцев 2023 г. (см. картинку).

Очевидно, эти 681 млн руб. – затраты на IPO, которое Астра успешно провела в октябре 2023 г. При этом мы знаем, что объем первичного размещения был 3,5 млрд руб.

👉 Таким образом, затраты не проведение IPO Астры составили почти 20% от суммы привлеченных средств.

Надо сказать, что я был немного удивлён столь высоким издержкам на проведение IPO. По тем оценкам, которые я встречал, расходы на организацию первичного размещения составляют от 5 до 10% суммы размещения. Но 20% – это слишком много!

Теперь понятно, почему брокеры и Московская Биржа разгоняют такой ажиотаж вокруг каждого нового IPO.

Дивиденд Астра за 2023 год составит не менее 7,9 рубля на акцию - Альфа-Банк

- 02 апреля 2024, 15:38

- |

Мы отмечаем увеличение доли экосистемных продуктов и услуг в структуре выручки до 34% по сравнению с 22% в 2022 году. Количество совместимых с экосистемой группы решений по программе Ready for Astra превысило 2 500 (+45% г/г), а штат сотрудников увеличился в 1,5 раза до 2 275. Согласно данным Strategy Partners, с долей 76% на рынке российских ОС Группа Астра сохраняет стратегический отрыв от конкурентов. Сегодня вечером компания проведет День инвестора.

( Читать дальше )

Займер выходит на IPO!

- 02 апреля 2024, 15:04

- |

Крупнейшая микрофинансовая организация Займер объявилапервые параметры первичного размещения акций на Московской бирже.

В рамках сделки действующий акционер предложит свои акции на сумму около 3 млрд рублей.

Пока итоговых параметров нет, но в СМИ публиковали оценку в 35-40 млрд рублей. То есть при таком объеме размещения основной акционер сохранит за собой преобладающую долю в компании.

У действующих акционеров будет локап на 180 дней с момента старта торгов. Листинг и начало торгов ожидаются в апреле.

По итогам предварительного диалога с институциональными инвесторами Компания уже получила предварительные заявки от них на 70% от ожидаемого объема IPO.

Перейдем к обзору компании и ее результатам!

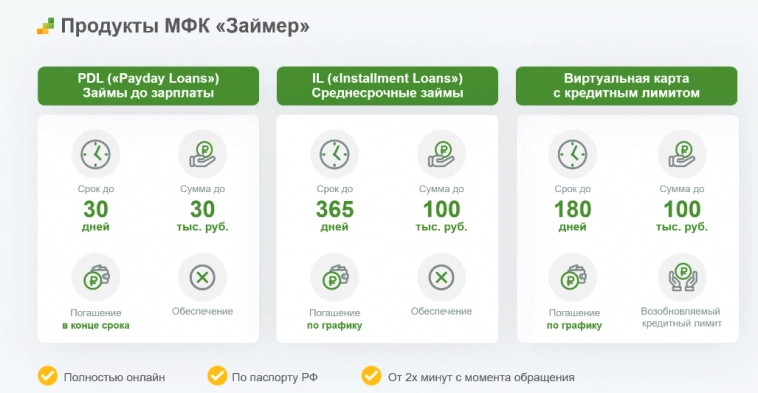

Займер — это МФО, которая занимается займами формата PDL (до зарплаты) и IL (среднесрочные займы). Также компания запустила новый продукт — виртуальный аналог кредитной карты.

Главным образом Займер специализиируется на PDL — в этой области компания является крупнейшим игроком. Выдача среднесрочных займов растет повышенными темпами: в 2023 году таких займов было выдано почти в 2 раза больше (почти 10,5 млрд рублей).

( Читать дальше )

IPO Займер – это возможность участия в качественном росте рынка МФО - Альфа-Банк

- 02 апреля 2024, 12:50

- |

Мы считаем, что IPO МФК «Займер» – это возможность участия в качественном росте рынка МФО и его дальнейшей консолидации. Инвестиционный кейс Займера сочетает в себе перспективы роста бизнеса и высокий уровень ROE, превышающие показатели публичных банков РФ. Эффективная операционная модель и наличие финансовых ресурсов для роста дают Компании возможность стать одним из главных консолидаторов отрасли и более чем удвоить долю рынка в следующие 5 лет. При этом, учитывая высокий уровень достаточности капитала, существенно превышающий минимальные требования ЦБ, Компания также способна обеспечить инвесторам щедрую дивидендную историю.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

( Читать дальше )

Позитивная обыденность IPO

- 02 апреля 2024, 12:41

- |

Россия переживает эпоху ренессанса IPO: по итогам 2023 г. состоялось восемь первичных размещений акций — такой активности отечественный рынок акционерного капитала не видел с начала десятых. В 2024 г. число IPO может вырасти уже до 15-ти. И это только начало долгосрочного тренда, считают участники форума «Стратегическая сессия финансового рынка: год IPO», который по инициативе «Эксперта РА» состоялся в Москве на прошлой неделе. О перспективах российского рынка IPO после ухода западных инвесторов, «нездоровом балансе спроса» на первичные размещения и доступности этого инструмента привлечения финансирования для компаний малой и средней капитализации — в обзоре Boomin.

Назад в будущее

27 марта 2024 г. в Москве прошел форум «Стратегическая сессия финансового рынка: год IPO». Его организаторами традиционно выступили рейтинговое агентство «Эксперт РА» и аналитическая компания «Эксперт Бизнес-решения». Участниками мероприятия стали 350 человек: корпоративные заемщики, институциональные и частные инвесторы, представители бирж, инвестбанков и эмитентов.

( Читать дальше )

IPO Займера пройдет по схеме 100% cash-out — гендиректор Роман Макаров

- 02 апреля 2024, 10:50

- |

IPO «Займера» пройдет по схеме 100% cash-out

Об этом на звонке с журналистами и аналитиками заявил генеральный директор микрофинансовой компании «Займер» Роман Макаров. «РБК Инвестиции» следили за трансляцией.

«Если мы посмотрим на нашу отчетность, то всем будет понятно, что компания сейчас не нуждается в привлечении финансирования. Исторически основным источником финансирования нашего бизнеса был собственный капитал. И сейчас в связи с этим мы планируем провести первичное размещение по принципу 100% cash-out. Объем размещения в рублях — приблизительно 3 млрд рублей. Эти денежные средства уйдут нашему акционеру», — сказал Макаров.

Единственным акционером «Займера» является Сергей Седов. По словам Макарова, он «размещает небольшую долю в компании, остается контролирующим акционером, стратегически смотрит на нашу компанию как на свой главный актив».

t.me/selfinvestor

💻 Softline (SOFL) - темпы роста выше ожиданий, но рентабельность оставляет желать лучшего

- 02 апреля 2024, 10:29

- |

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️Выручка 2023: 73,2 млрд (+30% г/г)

▫️EBITDA 2023: 3,2 млрд р

▫️скор. Чистая прибыль 2023:-1,2 млрд р

▫️fwd скор. P/E 2025: 21,3

▫️fwd скор. P/E 2028: 5,4

▫️fwd дивиденд 2024: 1,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Ранее делал обзор Софтлайна, поэтому буду краток. Выручка за 2023й год выросла немного сильнее моих ожиданий, а вот скорректированной чистой прибыли мы так и не увидели.

👆 Основная проблема — это какой-то несоразмерный рост расходовна ЗП (+81,6% г/г). Возможно, что это связано с масштабированием бизнеса, так как штат сотрудников в 2023г выросна 8475 человек (+68% с начала 2023г).

✅ Прогнозы менеджмента на 2024 год выглядят вполне реалистичными:

▫️Оборот:> 110 млрд (выручка около 87,8 млрд р)

▫️Валовая прибыль: > 30 млрд (+27% г/г)

▫️скор. EBITDA: > 6 млрд (по идее, это позволит выйти хотя бы на минимальную чистую прибыль)

✅ На конец 2023г чистый долг составил 8,1 млрд (х5 г/г) приND/EBITDA = 2,48. Рост долга по отношению к 2022г связан с серией сделок M&A, это позитивно т.к. благодаря таким сделкам Софтлайн наращивает набор собственных высокомаржинальных решений. Более того, покупки проходят по более интересным оценкам, чем на фондовом рынке, главное, чтобы они оказались эффективными в будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал