ipo

Книга заявок Делимобиля в рамках предстоящего IPO полностью подписана

- 26 октября 2021, 19:33

- |

Планируется разместить 20 млн ADS, по 2 обыкновенных акции на одну ADS

Ценовой диапазон составляет $10-12 за одну ADS.

www.interfax.ru/business/799646

- комментировать

- Комментарии ( 0 )

Инсайды фондового рынка без смс и регистрации

- 26 октября 2021, 19:07

- |

«Чтобы поймать преступника, ты должен думать, как преступник, ты должен чувствовать, как преступник, ты должен сам стать преступником!»

Иногда информация о компании, её стратегии, планах и намерениях лежит на поверхности. Но типичный инвестор порою слишком скован рамками своих представлений о «правильных» источниках информации, на которые стоит обращать внимание, чтобы узреть очевидное.

Мы погружаемся в отчёты, разборы аналитиков телеграм-канальи и прочие источники финансовой информации, забывая про мир вокруг.

Простой пример: как быстрее всех узнать, что компания собирается на IPO?

Нужно иметь знакомого инвестбанкира? Быть сотрудником департамента листинга биржи?

Отнюдь. Вернёмся к эпиграфу — что компания станет делать, решившись на IPO?

Конечно, первым делом собственник представит себя на яхте в Индийском океане с бутылочкой Шато Петрюс урожая 1945 года в окружении белокурых красавиц.

Но когда эйфория пройдёт, следующей логичной мыслью, со всей очевидностью, будет «А как эти ваши ИПО делаются-то? И не нанять ли мне специально обученного человека для этих целей?!»

( Читать дальше )

Инвесторы могут занять выжидательную позицию в отношении акций Facebook - Фридом Финанс

- 26 октября 2021, 17:34

- |

Средняя ежедневная аудитория соцсети Facebook (DAU) за июль-сентябрь увеличилась до 1,93 млрд (+6% г/г), ежемесячная аудитория (MAU) достигла 2,910 млрд (+6,2% г/г). Однако общерыночный прогноз закладывал эти результаты на уровне 1,932 млрд и 2,927 млрд соответственно. Небольшую обеспокоенность продолжают вызывать данные о динамике активной аудитории в Европе. Здесь DAU выросла всего на 1 млн — до 308 млн при консенсусе 310,7 млн, притом что в предыдущем квартале ежедневное число пользователей сократилось на 2 млн при прогнозе роста на 3 млн. Трудно сказать, с чем именно связана эта динамика, поскольку расширение базы в других регионах присутствия Facebook идет более уверенно.

( Читать дальше )

ADS Делимобиля включены в раздел "Первый уровень" Мосбиржи с 26 октября

- 26 октября 2021, 15:46

- |

- американские депозитарные акции, представляющие обыкновенные акции Delimobil Holding S.A.,

- ISIN – US24700L1061,

- торговый код – DMOB.

www.moex.com/n37135/?nt=0

IPO Mercury Retail Group может стать крупнейшим в России за последнее десятилетие

- 26 октября 2021, 10:12

- |

👉 Mercury Retail Group контролирует сети по продаже алкогольных напитков Красное & Белое и Бристоль

👉 LTM выручка компании на уровне 646 млрд руб

👉 Рентабельность EBITDA достигала 11,8%, чистой прибыли – 6,6%

👉 Чистый долг/EBITDA на уровне 0,4х

👉 Акционерами Mercury Retail Group являются Игорь Кесаев и Сергей Кациев (совокупно владеют 51% компании), а также Сергей Студенников (49%)

👉 Компания официальных заявлений о намерении выйти на IPO, сроках и цене размещения пока не делала

👉 Сегодня также стало известно, что Банк России принял решение о регистрации проспекта глобальных депозитарных расписок (GDR) Mercury Retail Holding PLC и о допуске акций компании к публичному обращению в РФ

www.kommersant.ru/amp/5050442

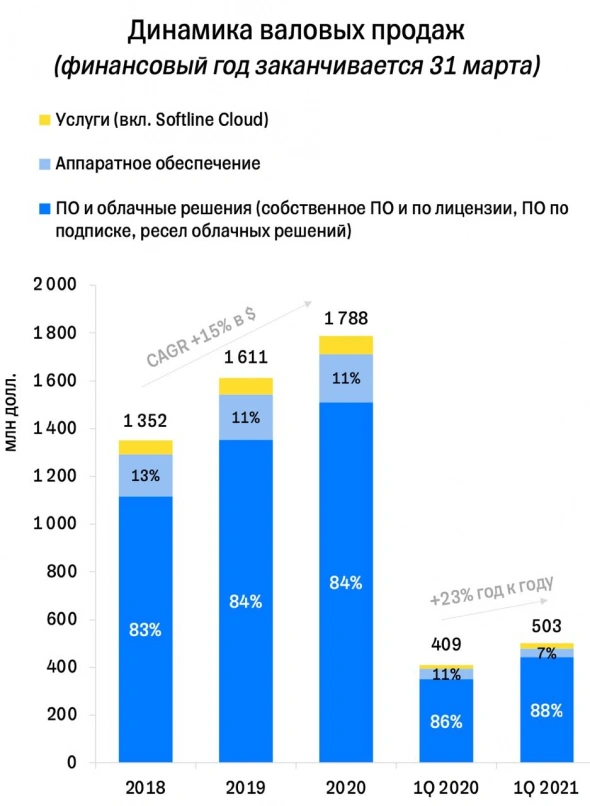

Разбор Softline перед IPO

- 26 октября 2021, 10:06

- |

Продолжается золотая пора для IPO. На текущей неделе планируется размещение GDR на Лондовской и Московской биржах Softline. Это ведущий международный поставщик решений и услуг в области цифровой трансформации и кибербезопасности со штаб-квартирой в Лондоне. Осуществляет свою деятельность почти в 100 городах на четырех континентах в более чем 50 странах мира, обслуживая более 150 000 клиентов организаций. Главной фишкой компании является статус поставщика Licensing Service Providers Microsoft, который имеют всего 10 компаний в мире.

В результате листинга Softlinе рассчитывает привлечь около $400 млн для органического или неорганического роста за счет M&A. Для укрепления стратегического позиционирования и катализатора для развития возможностей компании в части цифровой трансформации.

IT-компании принято оценивать по темпу роста выручки. Так, совокупный годовой темп роста выручки Softlinе с 2006 года по 2020 год составил 25% при CAGR зарубежных аналогов в 20%. Долговая нагрузка несколько высокая, но на приемлемом уровне 2,5х.

Есть вероятность, что размещение планируется проводить по нижней границе целевого диапазона $7,5 за GDR. В этом случае мультипликатор P/S составит 0,75х, а большинство зарубежных конкурентов торгуются в среднем с мультипликатором P/S 1,5х.

Из плюсов можн отметить среднегодовой темп выручки, который выше, чем у конкурентов. Инвесторы всегда дают предпочтение быстрорастущим компаниям. А также фокус менеджмента на масштабировании бизнеса на развивающихся рынках, что позволяет рассчитывать на сохранение высоких темпов роста выручки в будущем, поскольку в данных странах низкий уровень цифровизации экономики.

Резюмируя выше сказанное, Softlinе достаточно интересная компания для нашего фондового рынка. Цифровизация мировой экономики с каждым годом будет набирать обороты, давая бизнесу развиваться. Однако, стоит учитывать риски. Все-таки компания не чистый IT-бизнес, а скорее «цифровой ритейлер», поэтому назвать дешевым IPO я бы точно не стал.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Делимобиль объявил параметры IPO

- 26 октября 2021, 10:05

- |

👉 Одна ADS соответствует двум обыкновенным акциям

👉 Планируется разместить 20 млн ADS, при реализации опциона объем размещения может составить до 23 млн бумаг.

👉 Исходя из диапазона цена, капитализация без опциона может составить $760–912 млн.

👉 Тикер расписок — DMOB, под ним также планируется листинг и на Московской бирж

👉 Компания в рамках IPO может привлечь $200–240 млн, или $230–276 млн в случае реализации опциона

👉 Free-float составит от 26,3% до 29,1%. В обращении по итогам сделки будет 152 млн акций (сейчас 112 млн), или 158 млн при реализации опциона андеррайтеров

👉 Основным бенефициаром холдинга является основатель каршеринга и фонда Mikro Kapital Group Винченцо Трани — через фонды секьюритизации MK Impact Finance (37,96%), Mikro Fund (16,89%), а также юрлицо D-Mobility Worldwide A.s. (13,37%). У аффилированной с ВТБ Капиталом компании Nevsky Property Finance Ltd. — 13,39% холдинга

( Читать дальше )

Обзор прессы: ВТБ, MRG, Enel, Соллерс, уголь — 26/10/21

- 26 октября 2021, 08:11

- |

Североамериканский уголь захватил Китай. США опередили Россию по поставкам на этот рынок

Североамериканские угольщики в сентябре обогнали российских по объемам поставок коксующегося угля в Китай и стали крупнейшим для КНР источником сырья. По данным китайской таможенной статистики, с начала года экспорт угля из США и Канады в Китай вырос на 870,6% и 92% соответственно. Это стало возможным после запрета импорта австралийского угля, который теперь перенаправляется в другие страны АТР. Российские компании также увеличивают добычу, и Китай в этом году станет для них основным рынком сбыта. Американские и канадские марки по качеству не превосходят российский уголь, но серьезному росту экспорта мешает нехватка транспортных мощностей.

https://www.kommersant.ru/doc/5050448

Глава «Соллерс Форд» Адиль Ширинов об электрическом Transit и причинах роста рынка

Продажи легких коммерческих автомобилей Ford в России по итогам сентября выросли почти на треть на фоне двузначного в процентах падения всего рынка. О планах по локализации модели Transit и оценке конкуренции в сегменте в интервью “Ъ” рассказал глава «Соллерс Форд» Адиль Ширинов.

( Читать дальше )

IPO Udemy (#UDMY), Candela Medical (#CDLA), Ensemble Health Partners (#ENSB) и AirSculpt Technologies (#AIRS)

- 26 октября 2021, 05:57

- |

Фридом одобрил на эту неделю 4 IPO. Про свою стратегию я писал ранее. Так же посчитал, что доходность по IPO в 2021 году скатилась до 24% годовых, что меня не устраивает.

Возможно, со временем увижу стратегию, которая позволяет понять какая компания стрельнёт сильнее, но пока рассматриваю бумаги IPO только для спекулятивных манипуляций с рынка.

Мой канал Телеграм и YouTube

27.10 Ensemble Health Partners (#ENSB)

Cистема для управления доходным циклом мед учреждения. Что-то типа системы управления производством для клиник. Заявляют, что максимально оптимизируют все процессы учреждения и повышают за этот счёт прибыль.

( Читать дальше )

Ориентир размещения ADS Делимобиля составит от $10 до $12

- 25 октября 2021, 20:23

- |

Делимобиль в рамках IPO планирует разместить 20 млн ADS, предусмотрен опцион доразмещения на 3 млн ADS

Исходя из ценового диапазона и количества размещаемых акций, компания в рамках IPO может привлечь $200-240 млн, или $230-276 млн в случае реализации опциона, а free float составит от 26,3% до 29,1%. В обращении по итогам сделки будет 152 млн акций (сейчас 112 млн), или 158 млн при реализации опциона андеррайтеров.

Капитализацию всей компании, исходя из ценового диапазона и количества акций в обращении после IPO, можно оценить в диапазоне от $760 млн до $912 млн (без опциона андеррайтеров).

www.interfax.ru/business/799497

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал