jpmorgan

Какие сектора американской экономики могут в 3 квартале выглядеть лучше остальных? - Московские партнеры

- 09 октября 2020, 16:43

- |

На наш взгляд, в грядущем сезоне отчетности имеет смысл обратить внимание не следующие сектора:

1. Банки. Одна из наиболее недооцененных отраслей рынка. После локдауна у банков выросло количество оффлайн-операций вследствие увеличения экономической активности. Пример: JP Morgan.

2. Ритейл. Здесь речь идет, прежде всего, об оффлайн-ритейле, который вернулся к активной работе после локдауна. Пример Levi Strauss весьма показателен: аналитики прогнозировали убыток по EPS, но компания показала прибыль. Пример: Ralph Lauren.

3. Медицинское оборудование и услуги. Во 2 квартале основная часть больниц и госпиталей во всем мире была переоборудована под заболевших коронавирусом. Однако в 3 квартале медучреждения постепенно стали возвращаться к обычной деятельности. Не исключаем, что 3 квартал для них может стать весьма успешным, особенно за счет эффекта низкой базы, который был во 2 квартале. Пример: Abbott Laboratories.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Влияния образования на доходы и устойчивость карьеры

- 07 октября 2020, 11:42

- |

Вышел очередной квартальный отчет по рынкам от JP Morgan Asset Management. Настоятельно рекомендуется для ознакомления всем, кто интересуется глобальными тенденциями, классами и распределением активов. Благо, отчет бесплатный и состоит, в основном, из графиков, поэтому не требует умения хорошо читать по-английски.

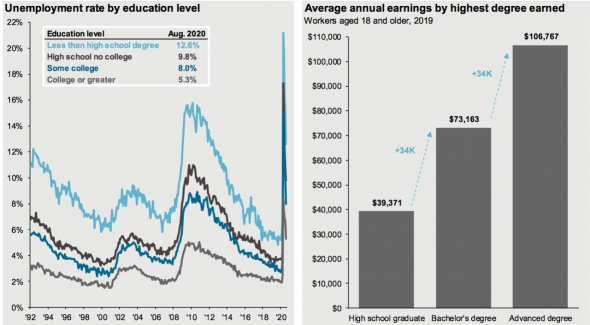

С графиками и статистикой непосредственно по рынкам, корреляциям, текущим оценкам и т.д., кому надо, ознакомятся самостоятельно. А я решил отметить два графика, касающихся влияния образования на доходы и устойчивость карьеры.

Лично я давно считаю, что те, кто настойчиво пытается доказать молодому поколению, что образование получать необязательно, преследуют свои корыстные цели (хотя, возможно, есть и те, кто просто заблуждается). Особенно раздражает, когда эту лапшу вешает создатель какого-нибудь выстрелившего приложения для айфона, которое сделало его богатым. Одного из миллиона таких же, бросивших учиться после школы или посреди универа.

Как показывает статистика, образование (нормальное, университетское на уровне магистра) не только приятно, но и полезно: безработица в разы меньше, а доходы в разы больше. Тут, правда, нужно оговориться, что одной только галочки о наличии образования маловато, нужно его реально получать. Это требует усилий, к которым не все готовы, но это уже вопрос личного выбора.

JP Morgan Chase выплатит почти $1млрд

- 30 сентября 2020, 13:36

- |

Американский банк JP Morgan Chase согласился выплатить более $920 млн и признал правонарушения для урегулирования расследований, связанных с манипулированием рынком при торговле фьючерсами на металлы и казначейскими ценными бумагами, заявили власти США во вторник. Об этом пишет Reuters.

По данным Комиссии по торговле товарными фьючерсами США (CFTC) и Комиссии по ценным бумагам и биржам (SEC), некоторые трейдеры банка использовали спуфинг, то есть размещали значительные заказы, способные повлиять на рыночную динамику, изначально намереваясь их аннулировать.

«Спуфинг» может создавать скачки спроса на ценные бумаги, которые основаны на ложных данных. Эта практика была признана незаконной в США в 2010 году.

JPMorgan выплатит $436,4 млн в виде штрафов, $311,7 млн в качестве реституции и более $172 млн в виде изъятия. Это будет самое крупное наказание, наложенное когда-либо регулятором деривативов.

JPMorgan поймали на манипулировании рынком акций или на подаче и отмене ордеров в стратегии, предназначенной для обмана других трейдеров...

- 30 сентября 2020, 05:33

- |

Манипуляции охватывает восемь лет и относятся к практике «спуфинга», когда трейдеры выставляют крупные ордера на покупку или продажу ценных бумаг без намерения их исполнения, создавая видимость спроса или предложения на конкретный актив и помогая перемещать этот актив в желаемом трейдером направлении (за подачу и отмену ордера в стратегии, предназначенной для обмана других трейдеров). Сейчас — уголовное расследование в отношении банка, у которого оказались замешаны в обмане полтора десятка сотрудников, двое из которых уже признали свою вину, а четверо находятся под судом.

JPMorgan выплатит $920 миллионов, включая штраф в размере $436,4 миллиона, реституцию в размере $311,7 миллиона и дисквалификацию в размере $172 миллионов.

Маловат конечно штраф для JPMorgan Chase & Co. за подобный развод и надувательство… Надо было выкатить штраф в несколько млрд $, как минимум, аналогичный как в ситуации с VW за дизельгейт. Но, это же свой, родной, американский "… сын".

JP Morgan попал на бабки | Вторая волна коронавируса | IPO Palantir

- 25 сентября 2020, 16:27

- |

— Вторая волна коронавируса уже тут

— IPO загадочной компании Palantir

— я шортанул турецкую лиру.

— как торговать на резких повышениях ставки ЦБ

— серебро

( Читать дальше )

В большинстве компаний Вашингтона и его окрестностей, принудительная удалёнка для офисных работников продлится до лета 2021 года...

- 15 сентября 2020, 06:17

- |

До начала пандемии лишь 10% наёмных работников в Вашингтоне работали из дома, а нынче, число работников на удалёнке выросло в компаниях в Вашингтоне в 7 раз.

Абсолютное большинство работодателей из Вашингтона (порядка 72%), испытывают проблемы с тем, как найти способ безопасно вернуть сотрудников в офис в условиях продолжающейся пандемии и связанных с ней рисков.

Крупные американские работодатели, такие как Goldman Sachs и JPMorgan, заявляют, что через несколько недель начнут попытки поэтапного возвращения сотрудников с удалёнки.

В компании Google, продлили дистанционную работу сотрудников до лета 2021 лета.

А в компании Twitter, намерены навсегда перейти на удалённый формат работы своих сотрудников.

www.washingtonpost.com/local/trafficandcommuting/majority-of-dc-area-workers-unlikely-to-return-to-the-office-before-summer-survey-says/2020/09/14/fa0e001e-f452-11ea-999c-67ff7bf6a9d2_story.html

Дивидендный батл: JP Morgan против Сбербанка

- 01 сентября 2020, 15:30

- |

Сегодня я начинаю своего рода эксперимент — я буду анализировать компании из сектора, которого большинство инвесторов избегали последние 2 квартала. Речь идет о банках. Закрытие границ и остановка экономических связей вызвало беспокойство инвесторов насчет платежеспособности клиентов банков — заемщиков. Ведь человек, не имеющий работу испытывает трудности с погашением кредита. В гораздо большей степени такая аналогия применима и к бизнесу. Предвидя массовые банкротства должников банков, многие инвесторы предпочли зафиксировать в них позиции и заходили в grow-акции.

Но что в итоге мы увидели в банковском секторе по итогам отчетности за 2-й квартал и 1-е полугодие 2020?

- Многие банки (Goldman Sachs, Morgan Stanley, JP Morgan) продемонстрировали впечатляющие результаты и превзошли все ожидания аналитиков.

- За счет повышенной волатильности на рынках торговые, инвестиционные и андеррайтинговые подразделения банков получили рекордные по размеру доходы и прибыль.

( Читать дальше )

Что взять на долгосорок? Топ идей по США.

- 04 августа 2020, 10:50

- |

#аналитика

Сводка актуальных идей МЕТОДа для долгосрочного инвестирования.

1. Huntington Ingalls #HII. Цель: $225 (+30%).

Huntington Ingalls — оборонная компания, является крупнейшим строителем военных кораблей в США, базирующаяся в Ньюпорт-ньюс, штат Вирджиния, столетняя компания поставляет 70% военных кораблей ВМС США, ее штат 42 000 человек в США и по всему миру. Соотношение P/E 12 ниже среднего отраслевого показателя 17,34. Это делает акции значительно недооцененными по сравнению с конкурентами.

Отчет компании выйдет 6 августа, перед отчетом рекомендуем избегать агрессивных сделок. Мы держим компанию в размере 3% от портфеля.

Точки роста компании в наших постах:

t.me/investmetod/125

t.me/investmetod/197

2. JPMorgan #JPM. Цель: $115 (+20%).

24 июля аналитик Goldman Sachs Ричард Рамсден повысил рейтинг JPMorgan до «Покупать» с целевой ценой за 12 месяцев в 116 долларов. JPMorgan имеет хорошие возможности для защиты краткосрочных доходов и поддержания дивидендов в течение следующих нескольких кварталов.

( Читать дальше )

Бумаги JPMorgan выглядят недооцененными и обладают потенциалом роста - Фридом Финанс

- 14 июля 2020, 20:08

- |

Стоимость риска с января по июнь у банка выросла с 0,6% в 2019-м до 3,8% в годовом выражении. При этом на пике кризиса 2008-2009 годов показатель достигал 5,10%. Основная причина повышения этого показателя заключается в увеличении резервов на кредитование юридических лиц до $4,6 млрд. Одновременно резервы под кредитные карты были повышены на $2,9 млрд после $5,5 млрд за первый квартал.

JPM показал довольно сильные результаты. Мы считаем, что в целом качество прибыли было на приемлемом уровне, чистая прибыль упала на 48% под влиянием единовременных факторов. Банк способен улучшить результаты после завершения коронавирусного кризиса. Мы ожидаем, что за третий квартал 2020 года показатели будут умеренно позитивными благодаря постепенному восстановлению деловой активности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал