portfolio managment

Пользуетесь ли вы сервисом создания и мониторинга инвестпортфелей на smart-lab? Сильно ли повлиял на вашу производительность сегодняшний сбой отображения рынка?

- 08 января 2024, 17:32

- |

- ответить

- Ответы ( 2 )

Улучшите Ваши Инвестиции с Омега-коэффициентом (Omega Ratio)

- 19 июня 2023, 14:41

- |

И снова здравствуте!

Сегодня рассмотрим Omega Ratio.

Омега-коэффициент – это современная метрика, которая используется для оценки рисков и возвратов в финансовых и инвестиционных стратегиях. Этот инструмент вышел за рамки традиционных подходов, таких как коэффициент Шарпа, предлагая более точное и надежное измерение. Здесь приведены три ключевые причины, почему Омега-коэффициент столь важен:

1️⃣ Полная Картина Риска и Вознаграждения: В отличие от других метрик, Омега-коэффициент учитывает все возможные исходы инвестиций, включая те, которые маловероятны. Это позволяет инвесторам получить более глубокое понимание потенциальных рисков и возвратов.

2️⃣ Учёт Асимметрии Распределений: Финансовые возвраты часто имеют асимметричное распределение. В то время как большинство метрик основано на предположении о нормальном распределении, Омега-коэффициент может адекватно обрабатывать асимметрию, что делает его более точным.

3️⃣ Персонализация Толерантности к Риску: Омега-коэффициент позволяет инвесторам учесть их собственную толерантность к риску, таким образом, индивидуальное представление об «оптимальной» инвестиционной стратегии может быть легко включено в анализ.

( Читать дальше )

ETN и ETF: Обзор и Сравнение

- 30 мая 2023, 09:48

- |

ETN — это замечательный инвестиционный продукт, который представляет собой облигацию с фиксированным сроком погашения, но вместо фиксированного дохода ETN предлагают выплаты, основанные на производительности какого-либо рыночного индекса. ETN дает возможность инвестировать в активы, которые трудно или невозможно купить напрямую, как например, сырье или определенные иностранные активы.

ETF — это тип инвестиционного фонда, акции которого торгуются на бирже, как акции. ETFы обычно отслеживают определенный индекс (например, S&P 500), но могут также инвестировать в секторы рынка или специфические активы.

Несколько популярных ETNs и ETFs:

| ETN | Описание | ETF | Описание |

|---|---|---|---|

| iPath S&P 500 VIX Short-Term Futures ETN (VXX) | Предлагает экспозицию на короткосрочные VIX фьючерсы. | SPDR S&P 500 ETF (SPY) | Отслеживает производительность S&P 500. |

( Читать дальше )

Как легко и просто обыграть рынок. Momentum and Portfolio Optimization.

- 06 июля 2022, 13:53

- |

И так,

- Возмем 500 бумаг которые на данный момент находятся в индексе snp500.

- Каждый месяц будем отбирать 10 бумаг по принципу силы импульса за последний год. Имеется ввиду процентное изменение.

- Вторая стратегия будем отбирать 10 бумаг, но импульс будем считать как разницу цены и скользящей стредней с периодом 252.

- Ребалансировка портфеля через каждые 22 дня.

- Только лонг.

Общая доходность в 10 раз выше индекса, годовая в 5. Однако видим что и просадка у нас повыше.

Но мы же все делаем на питоне, где полно всяких полезных пакетов. Воспользуемся библиотекой PyPortfolioOpt, и добавим попробуем эти же две стратегии с импользованием следующих методов оптимизации портфелей: CLA, HRP, CVaR, DVaR

( Читать дальше )

Битва методов оптимизации портфеля!

- 24 апреля 2021, 13:36

- |

Не смотря на то, что многие люди довольно скептически отнеслись к китайской идее напрямую оптимизировать значение шарпа и подберать веса для активов используя LSTM сеть (А что так можно было?), я решил все же этот метод протестировать.

Я не люблю всякого рода сложные подходы, поэтому я пошел в лоб, написал простую стратегию для динамической ребалансировки портфеля (только лонг) и протестировал на ней различные методы.

Для тестов были взяты следующие методы оптимизации финасового портфеля:

Классические:

- Mean-Variance

- Hierarchical Risk Parity (созданный Маркусом Лопезом де Прадо)

- Critical Line Algorithm (говаривают метод специально для оптимизации портфелей придуман)

- Efficient Frontier with nonconvex optimizer (нашел в примерах питоновского пакета, добавил для кучи)

- LSTM (модель предложенная китайцами, из предыдущего поста)

- Trained LSTM (обученная модель на истории, предсказывает распределение на следующие 22 дня)

( Читать дальше )

Отслеживать портфель?

- 27 июня 2020, 09:16

- |

Нюансы — все бумаги торгуются в РФ (то есть западные отслеживалки не подходят ибо их не знают) и есть бумаги в разных валютах (тут почти все местные не имеют такой опции). Из найденных intelinvest.ru отдаленно напоминает то, что надо — но он постоянно глючит (за 5 минут пока пробовал раза 3 сообщил об ошибке, предложил зайти попозже или обновить страницу), интерфейс у него мягко говоря своеобразный, да еще «ура, у вас есть бумаги не в рублях платите нам по самому дорогому тарифу».

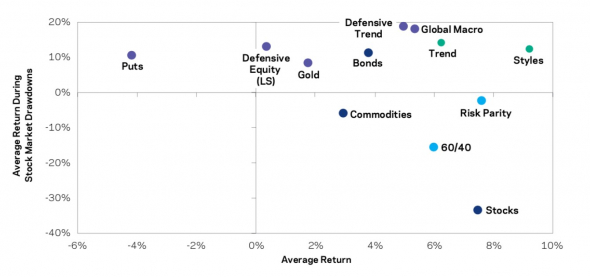

Эффективность защитных стратегий в период рецессии.

- 22 апреля 2020, 23:18

- |

Источник: https://blackpointcap.com/documents/Recession%20Review.pdf

Rolling returns

- 21 апреля 2020, 22:32

- |

Еще один показатель, который интуитивно более понятен, но не используется. Обычно его используют в таблице и в процентах. Визуальное представление — наша идея, по крайней мере подобный способ представления нигде не встречался. Итак, описание:

Альтернативный метод анализа класса активов и стратегий.

Существует множество метрик для оценки активов и стратегий (St.Dev, Sharp, Sortino, alfa, beta, R2, Correlation и т.д.), используемых специалистами. Но абстрактные математические коэффициенты и переменные не всегда интуитивно понятны и поэтому не всегда используются для принятия взвешенного решения владельцами капитала.

Предлагаемый нами метод позволяет быстро и в интуитивно понятной форме анализировать как классы активов, так и стратегии.

На рисунке представлены Rolling returns и Средние годовые доходности для 4 активов. Rolling returns — это доходности, которые были получены при инвестициях на 1, 3, 5, 7, 10 и 15 лет за 40 летнюю историю.

Каждый актив или стратегия имеет внутреннюю Среднюю годовую доходность, которую они вырабатывают на длинной дистанции. Чтобы получить эту доходность, владелец актива должен пройти через первоначальный период турбулентности. После чего Средняя доходность стабилизируется в относительно узком диапазоне.

Читается: При инвестиции в SP500 на 7 лет средняя годовая доходность будет попадать в диапазон 1,3—11,9% годовых (тело бара). В редких случаях (10% вероятности) — доходность попадет в диапазон 11,9—13,9% (верхняя тень бара) или -0,7—1,3% (нижняя тень бара). Средняя годовая доходность — 6,5% годовых (ориентир, если проинвестированы все периоды). Медиана — 6,4% (ориентир, если проинвестированы избирательно часть периодов).

( Читать дальше )

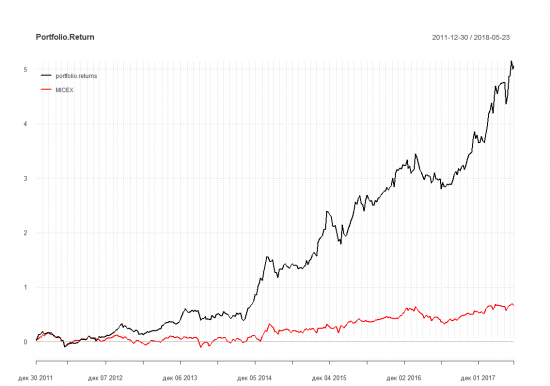

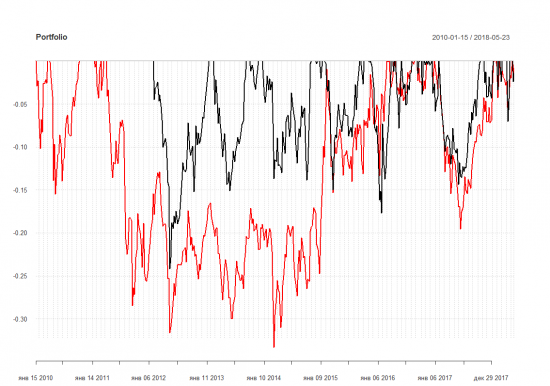

PortfolioAnalytics оптимизация портфеля по StdDev и ES

- 23 мая 2018, 20:05

- |

Так вот, суть стратегии простая, берем недельные ретерны стоков, далее оптимизируем веса стоков в потрфеле минимизируя StdDev и Expected Shortfall. В качестве трейллинг окна берем 4 месяца, ребалансировка раз в месяц. Компоненты следующие AFLT, ALRS, GAZP, GMKN, LKOH, MGNT, ROSN, SBER, VTBR, NLMK.

Результат стратегии

( Читать дальше )

случайно нашел граальный портфель в США

- 14 июня 2017, 21:17

- |

Смысл — покупаем в ряде отраслей топовые РЕИТы (если не знаете что это, то «не нужна тебе такая машина, Серега»©), которые опережают индекс (VNQ) в долгосроке.

Это важно, ибо обгоняющая индекс компания = лидер отрасли.

Отрасли РЕИТов — офисы под дата центры, склады, ритейл, жилая недвига. Недвига под пенсионеров почему то не трендила.

и!!! раз в год ребалансируем между собой. Разные отрасли по разному ведут себя, корреляция от 0.5 до 0.75.

И все… Можно не читать новости, не следить за ставкой ФРС, за курсом рубля доллара… Лучшие компании Америки сделают все за вас.

Ниже пример 2 портфелей с 2004 (его зацепил кризис 2008!), сп500 на его фоне жалкий гном (

p.s. портфель 2 это с трежаками немного в миксе, для сглаживания просадок

p.s.s. я себе начал набирать такой портфель уже. Как раз убивалово по ритейл недвиге и складам ячейкам.

Portfolio Returns

| Portfolio | Initial Balance | Final Balance | CAGR |

|---|

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал