s&p

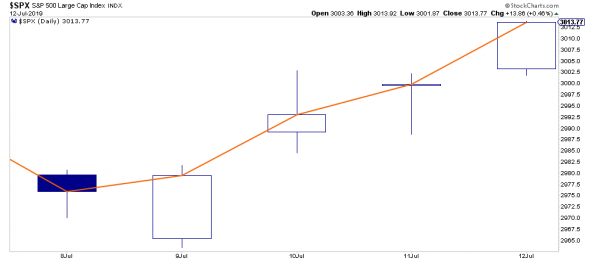

S&P 500 около рекордных значений. Чего ждать от рынка?

- 26 июля 2019, 12:32

- |

Алексей Корнилов, CFA, ведущий аналитик «Открытие Брокер» по международным рынкам

В течение последних 18 месяцев рынок акций находился во власти двух других факторов, которые задают основной тон и сегодня:

1. Торговая война между США и Китаем.

2. Политика ФРС.

Эти два фактора, действуя независимо, попеременно создают волны оптимизма и пессимизма. В причудливой интерференции волны сходятся, усиливая амплитуды друг друга. Так было, например, в декабре прошлого года. Тогда Дональд Трамп наращивал давление на Китай, одновременно с этим ФРС поднимала ставку до 2,25-2,5%, что привело к снижению в S&P 500 почти на 20%. После этого действия ФРС стали куда мягче – ушла риторика о повышении ставок. На рынке появилась уверенность, что следующий шаг ФРС будет направлен на смягчение ставки. На фронте торговой войны Трамп сделал шаг на снижение градуса напряжённости. На саммите G20 в июне Трамп договорился о возобновлении прерванных переговоров между США и Китаем. В итоге оба фактора сошлись в позитивной динамике и привели рынок к новым рекордным значениям в начале июля.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Утренний комментарий по финансовым рынкам за 22.07.2019

- 22 июля 2019, 10:02

- |

• Евросоюз готов обнулить пошлины на ввоз ряда промышленных товаров из США, чтобы избежать повышения тарифов на ввоз авто со стороны Вашингтона, отложенного до осени. Данный шаг позволяет рассчитывать на достижение компромисса между партнерами в ближайшее время.

• Американские площадки в пятницу снизились преимущественно по причине ряда заявлений ФРС, которые нейтрализовали сообщение члена FOMC Уильямса, ранее принятое как сигнал о готовности пойти на снижение ставки сразу на 50 базисных пунктов.

( Читать дальше )

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

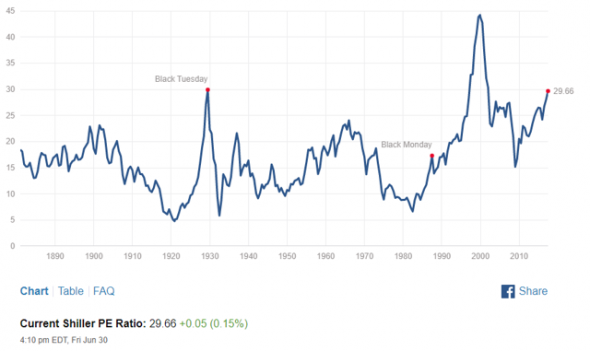

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

Большой секрет маленькой компании.

- 21 июня 2019, 23:37

- |

Ответ для SergeyJu:

Мы — маленькая инвестиционно-консалтинговая компания, вот уже 78 лет занимающаяся вложениями в фондовый рынок США. Все эти годы мы используем простую и очень понятную стратегию — мы покупаем только «прозрачные» акции в расчете получить «среднюю» доходность по рынку. Мы не читаем книг о том, как сделать из 5 долларов 50 миллиардов, случайно подписанных именем У.Баффета, и не играем в рулетку. Это простое правило позволяет нам получать портфели лучшие подавляющего большинства профессиональных управляющих США и, возможно, даже лучшие самого У.Баффета.

Мы не покупаем акции прямых инвестиций — ценность таких акций определяется только местом в совете директоров и сопутствующей внутренней кухней компаний. Мы не покупаем акции у инсайдеров — инсайдеры никогда не дадут войти в рынок по хорошей цене. Мы не покупаем акции у компаний в расчете на их порядочность и честность их аудиторов. Правильнее сказать, что мы

( Читать дальше )

Только по рынку. S&P 2800 дальше только вниз на 666.

- 06 июня 2019, 10:58

- |

twitter.com/EconguyRosie

«Эта диаграмма выглядит бычьей? За 16 месяцев мы не получили ничего, кроме дивидендов, волатильности и сильной тревоги. S&P 500 пересек вверх-вниз отметку 2800 пунктов не менее чем 19 раз с момента первого ее тестирования в январе 2018 года. Я вижу в этом затянувшееся формирование вершины.»

Все дальше только ВНИЗ!!! НА 666!!!

( Читать дальше )

Какой ответ от Китая ждать за Huawei?

- 20 мая 2019, 23:41

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал