s&p500 фьючерс

По мнению UBS, снижение ставок не спасет фондовый рынок

- 01 октября 2019, 20:25

- |

*UBS отметил, что корреляция между соотношением цены и прибыли S&P 500 и ставкой по федеральным фондам нарушена из-за длительного периода низких ставок с начала 2000-х годов.

*«Снижение ставки ФРС вряд ли приведет к росту акций, как это было в 1990-х годах», — сказал стратег UBS Франсуа Трахан.

Если вы думаете, что снижение ставки Федеральной резервной системой будет стимулировать фондовый рынок, подумайте еще раз, предупредил UBS. Фактически, S&P 500 немного упал, так как центральный банк в июле дал первое снижение ставки за более чем десятилетие.

Это связано с тем, что корреляция между соотношением цены и прибыли S&P 500 и ставкой фондов ФРС нарушена из-за длительного периода низких ставок с начала 2000-х годов, отметил UBS.

«Ралли ослабления ФРС 1990-х годов стали возможными благодаря сильной обратной корреляции между процентными ставками и P / Es. Этих отношений больше не существует сегодня ». Акции только что завершили волатильный третий квартал, S&P 500 все еще демонстрирует небольшую прибыль. В течение последних нескольких месяцев инвесторы испытывали неуверенность в том, что обострившаяся торговая война откусила часть экономики.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Волатильный октябрь

- 01 октября 2019, 19:32

- |

Октябрь является самым волатильным месяцем для рынка акций США в исторической перспективе, свидетельствуют данные Wells Fargo Investment Institute. В середине октября пройдет очередной раунд торговых переговоров между США и Китаем, в конце месяца состоится очередное заседание Федеральной резервной системы, а в последний день месяца Великобритания должна покинуть Европейский союз (Brexit).

По расчетам Wells Fargo Investment Institute, в который входят данные с 1928 года, средний помесячный индикатор волатильности для S&P500 cоставляет 19%, в то время как в октябре он достигает 25%. Сентябрь и ноябрь занимают вторую и третью позиции с показателями 21% и 20%, при 'том для остальных месяцев он колеблется в диапазоне 16-18%.

Ведущий индикатор бизнес активности США указывает на рецессию

- 01 октября 2019, 19:29

- |

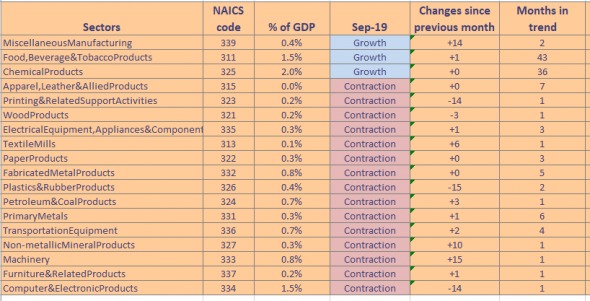

Сегдня вышли новые данные PMI. Посмотрите, я разложил на отрасли и впервые за годы практически все отрасли указывают на сокращение. И комментарии все негативные о том, что продажи и новые заказы упали. СП500 уже упал на 1%.

Напомню, что индикатор бизнес активности сильно коррелирован с темпом изменения ВВП и опережает его на несколько месяцев. Следовательно, если PMI сильно не улучшится, то ВВП в 3 и 4 кварталах сократится. А это акции вниз, доллар, золото, йены и биткойн вверх, бонды вверх. Будьте аккуратны со своими лонгами. Хеджируйте их.

Американский PMI - вишенка на торт признаков глобальной рецессии

- 01 октября 2019, 18:02

- |

А в реальность возвращают ужасные промышленные PMI по всему миру в т.ч. и США.

Сразу после публикации PMI американский рынок растерял весь свой ночной фьючерсный прирост и ушёл в отрицательную зону. Защитные активы демонстрирую попытку разворота, благо повод есть.

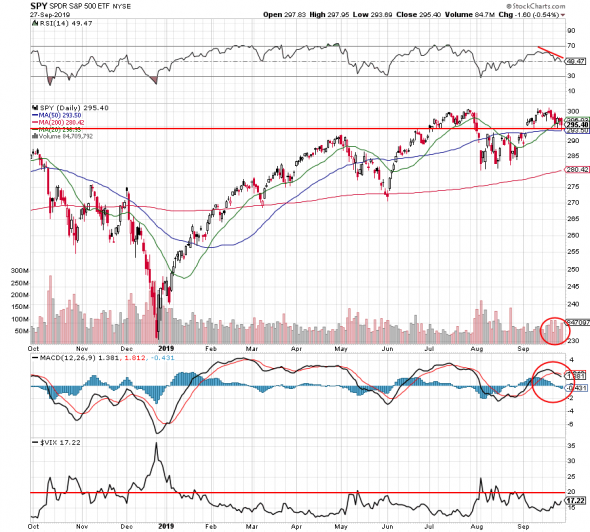

Ничего иного в голову не приходит кроме как опять сравнить текущий рынок акций США с прошлогодним. Ещё немного вниз (если Трамп с ФРС ничего позитивного не выкинут) и начнётся распродажа.

https://t.me/singpoint

PMI за сентябрь - 47,8

- 01 октября 2019, 17:09

- |

2 месяца подряд этот индекс ниже 50, ещё раз и фактически признаётся рецессия.

Рынки отреагировали бурно в моменте. Чаще всего на такие новости реакция значительно менее выражена. Наблюдаем дальше...

Рекордно большое количество технологичческих компаний S&P500 дало отрицательный прогноз по прибыли на акцию, по итогам 3 кв

- 01 октября 2019, 15:48

- |

RECORD-HIGH NUMBER OF S&P 500 TECHNOLOGY COMPANIES ISSUING NEGATIVE EPS GUIDANCE FOR Q3

September 27, 2019

Начиная с конца третьего квартала 113 компаний S&P 500 выпустили руководство по EPS за квартал. Из этих 113 компаний 82 выпустили отрицательное руководство по EPS, а 31 компания выпустила положительное руководство по EPS. Количество компаний, выдающих отрицательные EPS за третий квартал, значительно выше среднего показателя за 5 лет, равного 74.

Что движет необычайно большим количеством компаний S&P 500, выпускающих негативные прогнозы по EPS на третий квартал? На уровне секторов, секторы информационных технологий и здравоохранения являются крупнейшими участниками общего роста числа компаний S&P 500, выпускающих отрицательные прогнозы EPS на третий квартал относительно среднего показателя за 5 лет.

Insight/2019/09.2019/09.27.2019_EI/EPS%20Guidance%20by%20Company.png?width=911&name=EPS%20Guidance%20by%20Company.png)

В секторе информационных технологий 29 компаний выпустили негативные прогнозы по прибыли на акцию для третьего квартала, что почти на 45% выше среднего показателя за 5 лет для сектора 20,1. Если 29 является окончательным числом за квартал, это будет означать наибольшее количество компаний, выпускающих негативные прогнозы EPS в этом секторе, так как FactSet начал отслеживать эти данные в 2006 году. Текущий максимум — 26 компаний, которые произошли в четырех разных кварталах (последний раз во 2 квартале 2019 года). На отраслевом уровне, в отраслях полупроводникового и полупроводникового оборудования (9) и программного обеспечения (7) самое большое количество компаний, выпускающих негативные прогнозы EPS в этом секторе.

( Читать дальше )

Рынок США за неделю: импичмент Трампа и прочие чудеса

- 30 сентября 2019, 13:59

- |

Как и в прошлый раз, данный обзор будет текстовым. Почему? Потому что на рынке нечего делать в среднесрок. Шортить уже низко, лонговать высоко. Волатильность продолжает держаться выше приемлемого уровня, а рынок остается строго новостным. Из основных новостей, которые правили индексами на прошлой неделе, были:

( Читать дальше )

E-mini S&P 500 30.09.2019г.

- 30 сентября 2019, 10:42

- |

Шорт утром по 2977 закрыл по 2966 забрал 11 пунктов.

За 2019 года — 905 пунктов на один контракт.

По вопросам сотрудничества в личку.

Падение или рост SP500?

- 27 сентября 2019, 13:43

- |

Обзор рынка на 27 сентября 2019

#SP500

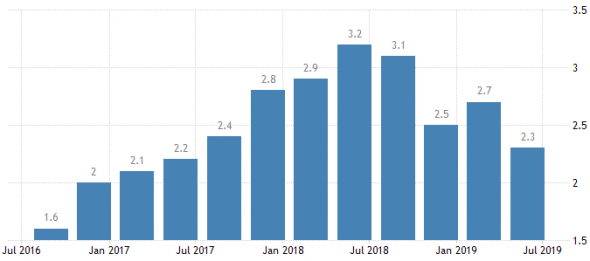

Эта неделя была ознаменована публикацией в четверг данных за второй квартал годового темпа роста ВВП США и показатели снизились с 2.7% до 2.3%, что вызвало снижение индекса SP500 на 0.8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал