s&p500

Забыли про 2024? Можем повторить!!! Покошмарим инвесторов???

- 10 марта 2025, 19:54

- |

- комментировать

- ★1

- Комментарии ( 11 )

Риск рецессии в США Заявления Трампа, Бессента (министр финансов США)

- 10 марта 2025, 19:50

- |

Доходность американских государственных облигаций

снижается в понедельник на возросших опасениях рецессии в Соединенных Штатах.

Дональд Трамп хочет значительно уменьшить дефицит бюджета США

(за 2024 финансовый год $1,856 трлн, +8% г/г).

Уменьшение затрат бюджета может быть болезненно для экономики, рынка труда, бизнеса.

Напоминаю про 4-летний президентский цикл в США.

Партия затнтересована в сохранении власти.

Поэтому, непопулярные меры — в начале срока с выходом на экономический рост в год перед новыми выборами.

Президент США Дональд Трамп в интервью телеканалу Fox отказался исключить возможность рецессии в американской экономике.

«Будет переходный период, поскольку мы принимаем очень масштабные меры

Мы собираемся вернуть Америке богатство.

На это потребуется некоторое время, но думаю, все будет отлично для нас».

Дональд Трамп

Тем временем министр финансов США Скотт Бессент в минувшую пятницу отметил, что

«Мы стали зависимы от государственных расходов, и нам потребуется период детоксикации».

Скотт Бессент, министр финансов США

( Читать дальше )

📉 Индекс S&P 500 (-2%) снизился до полугодовых минимумов. Бенчмарк опустился ниже 5650 пунктов впервые с 19 сентября 2024 г

- 10 марта 2025, 19:33

- |

Ух ты! А америка то нормально так валится... Наверно к завершению конфликта!

- 10 марта 2025, 16:58

- |

Акции США пробив трендовую пришли к поддержке

- 10 марта 2025, 13:39

- |

📉 Фондовый рынок США - Итоги недели - Прогноз

- 10 марта 2025, 11:12

- |

📉 S&P500 — 8-я неделя базового цикла (в среднем 20 недель), который начался на пивот-прогнозе 13 января, пока еще 1-я фаза. Медведь в процессе завершения затянувшихся 50-недельного цикла и 4-летнего цикла. Целевые уровни обозначены в прошлом посте (https://t.me/jointradeview/333). По таймингу цикла и картинке есть признаки завершения 1-й фазы базового цикла.

👉 Ретроградная Венера (https://t.me/jointradeview/277) продавила индексы дальше вниз после попытки рынка отрасти в пятницу. В понедельник на экстремум-прогнозе 3 марта был прекрасный внутридневной сигнал для открытия или наращивания короткой позиции сразу после открытия регулярной торговой сессии. Выше рынок уже не возвращался.

⚠️ Короткая позиция от 24 января или тройного топа 20 февраля. Следующий экстремум-прогноз 17 марта. Это классика — начало ретроградного Меркурия (https://t.me/jointradeview/314). В начале недели 10 марта есть вероятность отработки ретроградной Венеры с лагом вверх, я писал об этом в прошлом обзоре (https://t.me/jointradeview/330). Может быть закроем первую фазу базового цикла.

( Читать дальше )

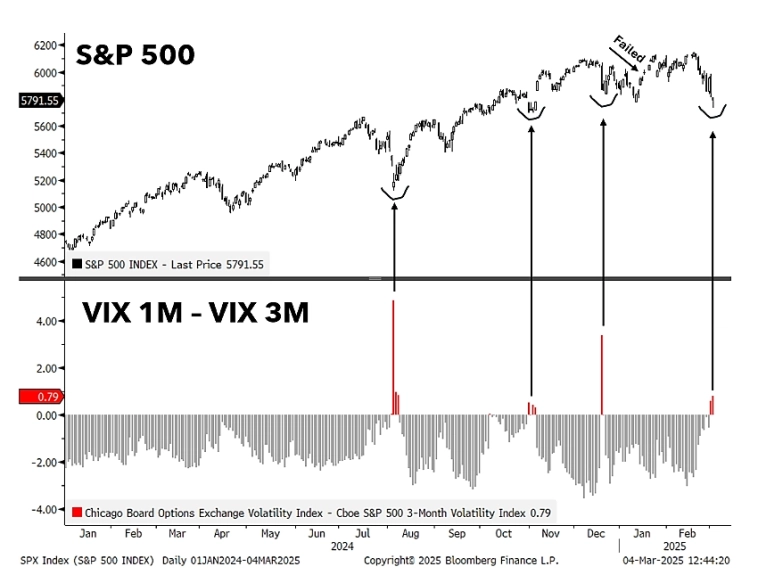

Индекс S&P 500 и VIX

- 10 марта 2025, 10:11

- |

🕯Индекс S&P 500 и VIX

1) Еще одна картинка из Западной аналитики. Зависимость котировок индекса S&P 500 от индекса страха (VIX).

2) Индекс страха (VIX) на фоне падения американского рынка начинает расти. В 2024 году резкий рост индекса VIX наблюдался 3 раза, по итогу какой-либо серьезной коррекции мы так и не увидели. Анализируя информацию из Западной аналитики, в 2025 году, на фоне тарифов Трампа, мы сможем увидеть падение ВВП США, а также существенную коррекцию на фондовом рынке Америки.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Вводная к открытию недели

- 09 марта 2025, 22:04

- |

Главным событием выходных стало повышение пошлин Китая на товары Канады.

Канада, чтобы избежать пошлин США, повысила пошлины на некоторые товары Китая, в ответ Канада получила повышение пошлин от обоих торговых партнеров.

Аналогичная судьба угрожает и ЕС, последствия могут быть разрушительными.

Не знаю, додумается ли кто-то из сильных мира сего просто исключить США из всемирной торговли.

Понятно, что в США наибольшее потребление в мире, но толку идти на условия США, если пошлины все равно повысят как со стороны США, так и со стороны других торговых партнеров, Китая в частности.

Вопрос риторический, ибо мировые элиты измельчали до мышей, а цена восстания против Трампа может быть существенной.

Предстоящая неделя будет легкой по традиционным ФА-событиям.

Члены ФРС находятся в режиме молчания перед заседанием 19 марта.

ВоС снизит ставку в среду на 0,25%, пресс-конференция Маклема может дать понимание о последствиях торговых войн для экономики Канады.

Главными данными США на предстоящей неделе будет отчет JOLTs во вторник, отчет по инфляции CPI США в среду и отчет по инфляции PPI США в четверг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал