SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

s&p500

Бэн Инкер (Grantham Mayo Van Otterloo & Co.): «Рынок акций США обречен на падение на отрезке ближайших 7 лет»

- 19 ноября 2013, 13:24

- |

19.11.2013, Москва — По словам Бэна Инкера, главного стратега Grantham Mayo Van Otterloo & Co., индекс S&P500 на отрезке ближайших семи лет просто обречен на отрицательные результаты (скорректированные на инфляцию), так как, по его словам, бумаги сильно переоценены — по материалам AForex.

19.11.2013, Москва — По словам Бэна Инкера, главного стратега Grantham Mayo Van Otterloo & Co., индекс S&P500 на отрезке ближайших семи лет просто обречен на отрицательные результаты (скорректированные на инфляцию), так как, по его словам, бумаги сильно переоценены — по материалам AForex.Инкер утверждает, что текущие стоимости акций, не поддерживаемые соответствующими экономическими успехами корпораций, могут привести в будущем только к эре, либо низких доходов (без позитивной динамики в течение нескольких лет), либо к быстрому наступлению медвежьего рынка, который сможет скорректироваться только в том случае, если в экономике США начнутся реальные структурные изменения. Инкер рекомендует инвесторам снижать долю акций в своем портфеле уже сейчас, а также снижать нагрузку всех остальных рисковых активов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Карл Икан: «Это рынок может запросто обрушиться»

- 19 ноября 2013, 12:24

- |

19.11.2013, Москва — Инвестор и частый публичный спикер (и крупный акционер Apple) Карл Икан сообщил в понедельник, что фондовый рынок Америки рискует пережить серьезный обвал: рыночные стоимости активов слишком высоки, а хорошие финансовые отчеты стимулируются, скорее, низкими ставками заимствования, чем реальными достижениями топ-менеджмента — по материалам AForex.

19.11.2013, Москва — Инвестор и частый публичный спикер (и крупный акционер Apple) Карл Икан сообщил в понедельник, что фондовый рынок Америки рискует пережить серьезный обвал: рыночные стоимости активов слишком высоки, а хорошие финансовые отчеты стимулируются, скорее, низкими ставками заимствования, чем реальными достижениями топ-менеджмента — по материалам AForex.Карл Икан сказал, что одним из ключевых драйверов рынка акций являются обратные выкупы акций.

Фонд Икана Icahn Enterprises зарабатывал для своих клиентов порядка 28% в год на протяжении последних 5 лет.

( Читать дальше )

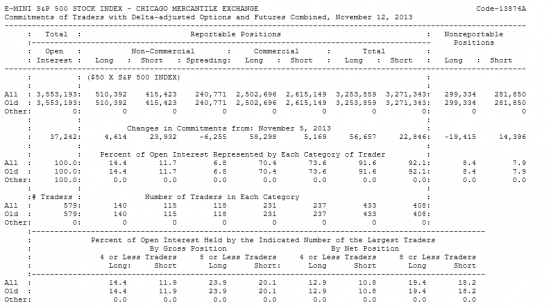

E-MINI S&P500 Отчет от 15.11.2013г. (по состоянию на 12.11.2013г.)

- 19 ноября 2013, 10:25

- |

Судя по последним данным, суммарные позиции крупных участников (Reportable Positions — колонка Total) не претерпели существенных изменений.

За прошедшую неделю расстановка сил стала следующей: long — 91,6%, short — 92,1%. Нетто-позиция = 91,6% — 92,1% = -0,5%

Данные предыдущей недели: long — 90,9%, short — 92,4%. Нетто-позиция: 90,9% — 92,4% = -1,5%

Как мы видим, отрицательная нетто-позиция была незначительно уменьшена, что может говорить о чуть более позитивном настрое крупных участников относительно индекса S&P500. В целом, настрой крупных участников остается нейтральным.

Вероятней всего, на предстоящей неделе, индекс S&P500 покажет боковое движение.

Успешной торговли!

Пару слов об ослепительном росте мультипликаторов американского рынка акций

- 18 ноября 2013, 12:51

- |

18.11.2013, Москва -Более 440 компаний индекса S&P500 выросли в 2013 году — абсолютный исторический максимум, данные Bloomberg — по материалам AForex.

18.11.2013, Москва -Более 440 компаний индекса S&P500 выросли в 2013 году — абсолютный исторический максимум, данные Bloomberg — по материалам AForex.По сути рост, если вести отсчет с 2009 года, замечен по всем группам отраслей. С 2009 года акции группы потребительского сектора выросли на 309%, что почти в 4 раза больше роста, который был достигнут акциями компаний сектора коммунальных и муниципальных услуг. Интересно, что на бычьем рынке 2002-2007гг. компании энергетического сектора росли быстрее компаний потребительского сектора примерно в 6 раз.

Средний мультипликатор P/E индекса S&P 500 вырос на 40% в 2013 году — рост вдвое больше, чем был достигнут в 2012 году (данные Bloomberg).

Акции сектора здравоохранения показали максимальную динамику роста по показателю P/E в 2013 году — рыночная стоимость активов сегодня в 17.5 раз выше бухгалтерской, что является максимумом с 2007 года. Акции потребительского сектора торгуются с P/E на уровне 18.6 (до старта бычьего рынка показатель был на отметке 16.4, если вести отсчет с 90-х — данные Bloomberg). Показатель P/E по компаниям коммунального сектора вырос до 16.1 против значения 13.8, которое считалось средней «нормой» до 2009 года.

S&P 500 без графиков, только мысли.

- 17 ноября 2013, 23:51

- |

Прошлый мой блог был посвещен подведению промежуточных результатов и постановке новой цели 1892 в марте 2014 года.

Но мы должны с вами понимать, что без коррекций это невозможно.

В настоящий момент назревает коррекция пунктов на 100.

Откуда она пойдет и когада зададимся мы вопросом. Возможно с текущих уровней, а возможно и нет.

Я полагаю, что индекс и фьючерс могут попробовать отметку 1800+ на вкус, что бы помнить ее и манить в будущем.

Это может быть отметка 1814-16 пунктов.

Однаком стоит ометить, что в пятницу на закрытии прошли 2 объемных 15 минутных свечи, особенно та что была крайней после закрытия рынка, она была очень красной :) и объем был 98 тыс. возможно был открыт шорт.

( Читать дальше )

Но мы должны с вами понимать, что без коррекций это невозможно.

В настоящий момент назревает коррекция пунктов на 100.

Откуда она пойдет и когада зададимся мы вопросом. Возможно с текущих уровней, а возможно и нет.

Я полагаю, что индекс и фьючерс могут попробовать отметку 1800+ на вкус, что бы помнить ее и манить в будущем.

Это может быть отметка 1814-16 пунктов.

Однаком стоит ометить, что в пятницу на закрытии прошли 2 объемных 15 минутных свечи, особенно та что была крайней после закрытия рынка, она была очень красной :) и объем был 98 тыс. возможно был открыт шорт.

( Читать дальше )

Американские рынок,индексы Dow Jones, Nasdaq, S&P 500.

- 16 ноября 2013, 15:13

- |

Торги на фондовых рынках США завершились ростом основных индексов. Уже даже как-то читать не интересно. Каждый день одно и тоже. Понятное дело, станок работает, значит топливо есть для движения к высотам. Dow Jones, Nasdaq, S&P 500 прут практически без откатно. О развороте пока и мысли быть не может, а вот хоть бы коррекция же все таки должно быть или как? У кого какие мысли?

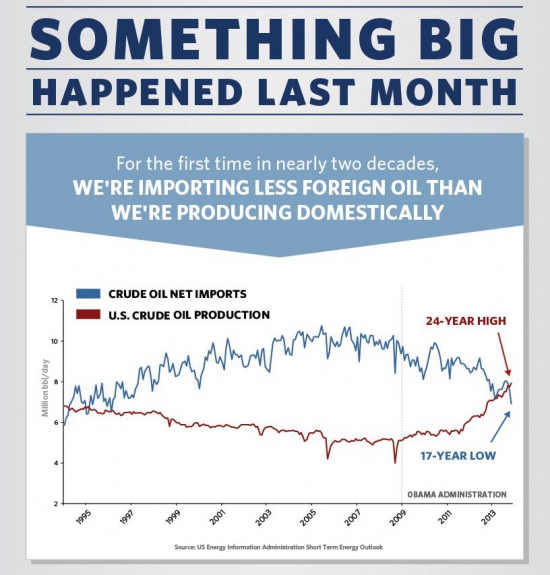

The White House: Нечто Очень Важное произошло в прошлом месяце

- 15 ноября 2013, 17:42

- |

«Две очень важные линии пересеклись в прошлом месяце и это значит очень многое для нашей энергетики: впервые за почти два десятилетия мы импортируем меньше иностранной нефти чем производим внутри страны, и кроме того, общее потребление нефти снижается. That's a really big deal. Get the facts below, and pass them on.»

( Читать дальше )

( Читать дальше )

S&P 500 - закрытие календарного 2013г.

- 15 ноября 2013, 09:32

- |

S&P 500 - закрытие календарного 2013г.

Disinflation: продаем S&P500, покупаем 10-year Treasuries

- 14 ноября 2013, 19:04

- |

- «Disinflation» — как новая инвестиционная реальность

- Тайминг: 19.11 Б.Бернанке, 20.11 US CPI, 5.12 ЕЦБ (прогнозы по инфляции), 6.12 US PCE

- Динамика Eurodollar ограничивает риск роста доходности Treasuries

( Читать дальше )

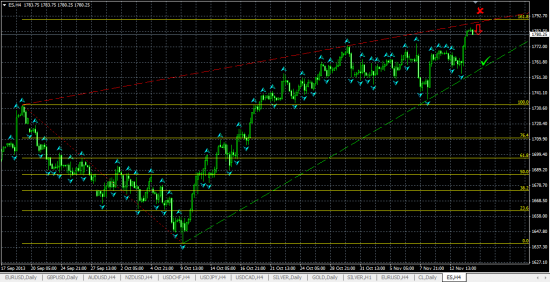

E-MINI S&P500 H4. Вероятен отскок от линии сопротивления

- 14 ноября 2013, 16:51

- |

Анализируя четырехчасовой график фьючерсного контракта E-mini S&P 500, мне, данная картинка, очень напоминает формирование модели разворота «Восходящий клин».

Что говорит в пользу этой модели?

1. Была предшествующая тенденция роста

2. Рынок формирует восходящую, сходящуюся, формацию, обе линии которой, направлены вверх.

Чтобы рассчитать верхнюю точку модели, я решил воспользоваться расширением сетки Фибоначчи. В данный момент, цена довольно близко подошла к верхней границе (линии сопротивления). Кроме того, эта линия усиливается уровнем Фибоначчи 161,8%.

Идея заключается в открытии короткой позиции на линии сопротивления (красная стрелка). Защитный стоп-приказ выставляется над уровнем Фибоначчи (примерно 1792 красный крестик).

Тейк-профит ставится на нижнюю границу (линию поддержки, зеленая галочка).

P.S. Соблюдение правил риск-менеджмента является обязательным!

Успешной торговли!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал