s&p500

Результаты оптимизации стратегии "пересечение двух SMA"

- 19 января 2024, 12:24

- |

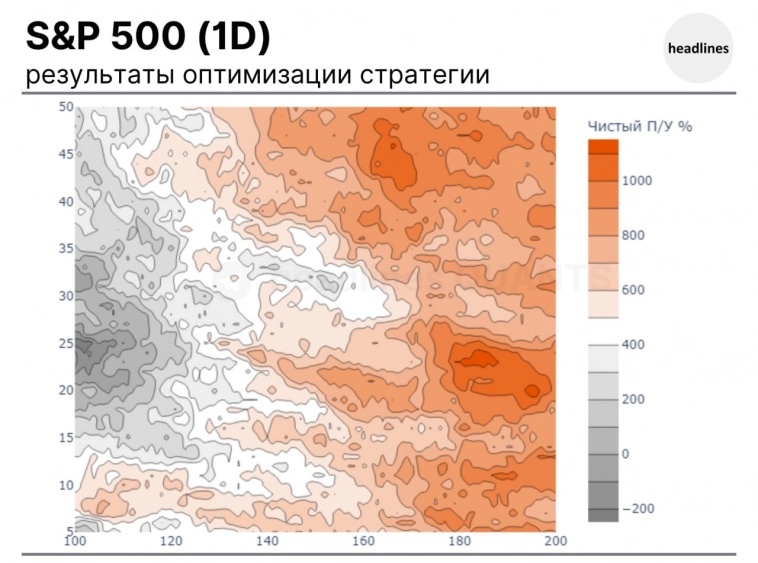

На графике представлены результаты оптимизации стратегии «пересечение двух SMA», лучшие результаты стратегия показывает при SMA №1 = 20-D, SMA №2 = 195-D. Сравнение изначальной (SMA №1 = 50-D, SMA №2 = 200-D) и оптимизированной стратегии проводилось по P&L (Чистый П/У %).

Параметры оптимизации стратегии:

● диапазон SMA №1 — от 5 до 50 торговых дней, с шагом 1 (ось Y);

● диапазон SMA №2 — от 100 до 200 торговых дней, с шагом 1 (ось X);

● максимальное количество проходов в оптимизации = 4646.

инструмент: SPX

данные для теста: с 1990 г.

P&L рынка: 1253.7%

P&L стратегии: 1194.2%

Профит фактор: 3.0

Фактор восстановления: 3.8

При SMA №1 = 20-D и SMA №2 = 195-D стратегия незначительно, но уступает рынку.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

- комментировать

- Комментарии ( 1 )

Фьючерс SP500 лонг 4770

- 19 января 2024, 05:08

- |

Вошли в лонг 4770 и продолжаем удерживать. Идем на 4840?

СИГНАЛЫ ПУБЛИКУЮТСЯ ОНЛАЙН

t.me/redalertinfo

Фьючерсы SP500 и NASDAQ

- 18 января 2024, 12:58

- |

По сипе закрыли шорт от 4797 и перевернулись в лонг 4770, прибыль с начала месяца +145 пунктов. 1 пункт стоит 50$ на CME.

По Насдаку закрыли шорт от 16965 и перевернулись в лонг 16860, прибыль с начала месяца +349 пунктов. 1 пункт стоит 20$ на CME.

СИГНАЛЫ ПУБЛИКУЮТСЯ ОНЛАЙН

t.me/redalertinfo

Тест стратегии: S&P500 "Пересечение 50-D и 200-D SMA".

- 18 января 2024, 11:16

- |

стратегия:

● лонг, если 50(D) SMA пересекает снизу-вверх 200(D) SMA

● шорт (и закрытие лонга), если если 50(D) SMA пересекает сверху-вниз 200(D) SMA

● находимся постоянно в позиции

● вход на открытии следующей дневной свечи после пересечения двух SMA

инструмент: SPX

данные для теста: с 1990 г.

P&L рынка: 1253.7%

P&L стратегии: 965.7%

Средний убыток: -8.1%

Средняя прибыль: 25.7%

Профит фактор: 2.7

Фактор восстановления: 3.1

Результаты стратегии намного лучше предыдущей рассмотренной стратегии, но на текущий момент уступают результатам стратегии «buy and hold».

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Индекс S&P 500 Попытка № 2

- 18 января 2024, 10:03

- |

Доброе утро, коллеги.

Индекс S&P500 не смог второй раз взять исторический хай. Недавнее ралли на американском рынке связывают с ожиданием снижения ключевой ставки ФРС в марте 2024 года, однако на фоне ситуации в Красном море это уже может быть под вопросом, так как через Красное море проходит 30% контейнерного трафика, ставки на международный фрахт 40-футового контейнера с 21 декабря взлетели на 84%, DHL выпустил статью, что ожидает дефицит контейнеров из-за удлинения логистических цепочек. Не растет нефть для американской инфляции, так вырастит стоимость импортных товаров. Следующее заседание по ключевой ставке ФРС 31 января, предположу, что рынок будет напрягаться до конца месяца, так как Пауэлл поделится своим взглядом на будущее на нем.

Можно попробывать отыграть возможную коррекцию с помощью фьючерса на индекс S&P500 SPYF-3.24 (SFH4).

Всем успешных торгов.

Нам нужен час X

- 16 января 2024, 16:07

- |

Несмотря на то, что мы де-факто сидим на пороховой бочке, которая может запустить рынки в космос (читайте пост), есть ряд факторов, которые указывают за то, что прежде, чем лететь, в идеале нужно сбросить лишний балласт. Почему?

Начнем с того, что тот рост, который мы уже увидели, полностью совпал с улучшением финансовых кондиций в экономике. Это контринуитивно, ведь фед даже не начал снижать свои ставки, но очень хорошо показывает суть процессов, которые, опять же, я описывал в прошлом посте. Рынок живет сантиментами, и в ожидании снижения ставок, агенты системы начали облегчать выдачу ликвидности друг другу, что привело к улучшению финансовых кондиций для всей экономике даже без снижения ставок ФРС как таковых.

Но проблема в том, что мы УЖЕ на уровнях близких к 21 году, когда монетарная политика была супер мягкой. Что означает, что даже при условии фактического снижения федом, влияния на рынок и на уровень ликвидности в системе мы можем не увидеть.

Поэтому прежде, чем “ракета ликвидности” денежного рынка начнет свой взлет (читайте прошлый пост), в идеале увидеть ухудшение финансовых кондиций, чтобы иметь топливо для полноценного длительного роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал