s&p500

Стрим | Обзор рынка Forex с 18 – 19 мая 2021г.

- 17 мая 2021, 21:19

- |

Приветствую, трейдеры!

Сегодня проведём открытый стрим на тему «Обзор рынка Forex с 18 — 19 мая 2021г.».

Разберём несколько вариантов развития событий, используя технический анализ. Рассмотрим инструменты: EUR/USD, USD/CAD, XAU/USD, GBP/USD, USD/CHF, USD/JPY, NZD/USD, AUD/USD, S&P500, DOW JONES, USD/RUB, EUR/RUB, WTI, BRENT, Индекс USD, NASDAQ, ПРИРОДНЫЙ ГАЗ, BTC/USD.

Если Вы хотите сразу посмотреть обзор по интересующему Вас инструменту, ниже предоставлены таймкоды для Вашего удобства. Приятного просмотра!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Только главное на рынке инвестиций 17 мая 2021 г.

- 17 мая 2021, 11:44

- |

Bitcoin. В прошлом посте мы предупреждали инвесторов в криптовалюту об осторожности и о возможной коррекции. Падение криптовалюты связано с заявлениями Маска. В данный момент риски регулирования остаются, которые могут отправить котировки ниже 20 000 долларов.

Инфляция. В прошлых постах мы писали, что причиной роста инфляционных ожиданий связаны с ростом промышленных материалов. Китай озабочен этой проблемой и начал вербальные интервенции и призывает к ограничению роста материалов. На этом фоне мы видим падение цен на стал и железную руду, а также других материалов. Данное падение остужает инфляционные ожидания, что сказывается на стоимости облигаций и других активов.

( Читать дальше )

Анализ и прогноз рынков

- 16 мая 2021, 17:05

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Как вы думаете скоро крах американского фондового рынка?

- 16 мая 2021, 13:58

- |

анализ отчётов СОТ (CFTC), НАСДАК стал опасен (крупняк выходит о мелких участников)

- 15 мая 2021, 19:33

- |

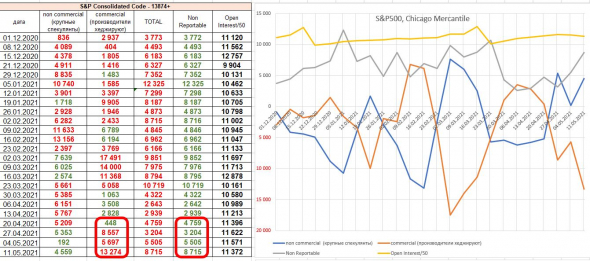

Скачиваю с сайта CFTC в свой excel для обработки.

В таблицах — чистые позиции (лонг минус шорт),

по таблицам — графики изменения позиций участников рынка.

Цифры зелёные: лонг больше шорта.

Цифры красные: шорт больше лонга.

Теория.

S&P 500:

4 недели подряд мелкие участники (non reportable) увеличивают чистый лонг, а производители увеличивают чистый шорт

(вывод: высокая вероятность боковика или коррекции).

( Читать дальше )

Обзор рынка

- 14 мая 2021, 23:08

- |

Во вчерашнем посте мы отмечали расхождение в поведении курса доллара к рублю и инструментов, с которыми он больше всего коррелирует: нефть, индекс доллара, RGBI. Сегодня мы видим, как данные инструменты приходят в соответствие, привычные корреляции восстанавливаются. На рынке наблюдается классический risk-on.

Индекс доллара откатил от недавних максимумов на 0.5%. Курс доллара к рублю практические не изменился и колеблется около 74.

Американский S&P 500 уверенно откупили от уровня 4040, и сейчас индекс прибавляет более 3.5%. Немецкий DAX выглядит ещё сильнее и торгуется уже на 4% выше локального минимума.

Нефть марки brent торгуется вблизи отметки $68,7 за баррель, прибавляя более 3% за день.

Наш Телеграм канал: MOEX Stocks

Что ждать от американских индексов?

- 14 мая 2021, 17:56

- |

В конце прошлой недели на всех фондовых площадках мира наблюдался рост, катализатором которого стал слабый апрельский отчет по нонфармам. В результате индекс S&P500 достиг отметки в 4243 пункта, поднявшись на 0.74%. Промышленный Dow Jones также смог установить новый исторический максимум – 34811 пунктов.

Все изменилось в понедельник, когда все индексы и валюты устремились вниз. Что это? Начался обвал рынков, о котором так долго говорили? Давайте разбираться.

Причины падения на рынке

Основная причина текущего снижения на фондовых площадках – рост беспокойств, связанных с ожиданием более раннего ужесточения монетарной политики со стороны американского регулятора. На рынках считают, что ФРС придётся ужесточать свою политику из-за высоких темпов роста инфляции. Откуда появились эти мысли?

Всё началось с выступления министра финансов США Джанет Йеллен, которая на минувшей неделе высказалась касательно рисков «перегрева» американской экономики. Инвесторы восприняли это как сигнал скорого ужесточения монетарной политики ФРС. Буквально на следующий день Йеллен пришлось исправлять ситуацию, объяснив, что за монетарную политику отвечает ФРС, а Белый дом на решение регулятора не влияет, и ее вообще неправильно поняли.

( Читать дальше )

Только главное на рынке инвестиций 14 мая 2021 г.

- 14 мая 2021, 11:11

- |

- <p class=«Paragraph SCXW58071239 BCX0» lang=«RU-RU» xml:lang=«RU-RU»>Bitcoin. Капитализация криптоактивов составляет около 2,5 трлн долларов, что не может не беспокоить мировые ЦБ. Данный рынок все больше привлекает различные группы, получающие доходы незаконным способом, и находится под большим давлением со стороны регуляторов. Законопроект по регулированию криптоактвов подготовлен давно и может быть подписан в любой момент. Будьте внимательны и осторожны!

Инфляция. Вчера вышли данные по производственной инфляции, которые показали рост 6,2% в годовом исчислении. Это увеличение связано в большей степени с низкой базой, но тем не менее подтверждает глобальный тренд. Чиновники ФРС успокоили рынки тем, что они считаю данный рост будет временным и вчера мы увидели восстановление котировок цен. Данные по инфляции очень важны и учитываются при принятии решения по изменению процентной ставки. А повышение процентной ставки будет негативно для компаний, которые не имеют стабильной прибыли и которым будет сложно обслуживать кредитный долг. В данный момент нужно следить за стоимостью промышленных материалов и если мы увидим продолжение роста, то это будет очень серьезным подтверждением роста инфляционных ожиданий.

( Читать дальше )

Только главное на рынке инвестиций 13 мая 2021 г.

- 13 мая 2021, 11:52

- |

Инфляция. Вчера мы видели данные по инфляции, которые оказались сильно хуже ожидания, что привело к небольшой коррекции на рынке. При этом рост промышленных материалов продолжается, а это главная причина роста инфляции. Министерство финансов США планирует наращивать заимствования, что будет дальше толкать доходность по трежерис. Аналитики считают, что данный рост инфляционных ожиданий будет кратковременный и нужно смотреть на последующие данные.

Нефть. Восстановление трубопровода Colonial Pipeline приводит к снятию напряженности на рынке нефти. Ситуация в Индии улучшается, но появился риск новых заражений новым штаммом вируса и есть уже прецеденты, когда уже “вакцинированные” заразились вновь мутировавшим вирусом. Все эти риски могут привести к коррекции нефти.

( Читать дальше )

📉Рынок акций США падает на 1,7% - максимальное падение за 2,5 месяца (статистика)

- 12 мая 2021, 19:37

- |

Американский рынок акций снижается третий день подряд. К 19:20мск снижение индекса S&P500 составляет 1,7%.

Такое падение на американском рынке было последний раз 2,5 месяца назад — 25 февраля этого года.

Последний раз индекс S&P500 падал три дня к ряду 4 марта этого года.

Последний раз индекс S&P500 падал четыре дня к ряду 22 февраля этого года, до этого 28 октября 2020 года.

По опросам в социальных сетях, проведенных вчера, примерно 2/3 голосов было в пользу «buy the dip», то есть покупки просадки.\

В результате трехдневного снижения индекс S&P500 упал на 3,5% от максимума и достиг минимума за 24 торговых дня.

Последний раз индекс достигал минимума за 24 дня 30 октября 2020, то есть полгода назад.

Статистика последних коррекций по S&P500:

📉с 16 февраля до 4 марта 2021: -6%

📉с 2 по 24 сентября 2020: -10,5%

📉с 8 по 15 июня 2020: -9,5%

Продолжительность текущего бычьего рынка США — 14 месяцев.

Предыдущий бычий рынок продолжался с 26 декабря 2018 по 20 февраля 2020 года — ровно 14 месяцев.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал