s&p500

BofA: Продажи акций хедж-фондами максимальные за всю историю

- 06 мая 2021, 10:19

- |

Объемы исследования не охватывают весь рынок (шкала показывает отток всего около $1 млрд и эта величина выглядит большой только при сопоставлении с историей).

В чем может быть причина такого поведения фондов?

1. высокие ценовые уровни

2. рост инфляции и ожидания ужесточения политики ФРС

- комментировать

- ★1

- Комментарии ( 27 )

Мысли на тему почему нельзя обыграть широкий рынок. Продолжение обсуждения поста Finindie

- 05 мая 2021, 18:10

- |

На рассуждения меня натолкнул пост Finindie https://smart-lab.ru/blog/694652.php

(Рекомендую сначала почитать его пост, чтобы понять о чем идёт речь.)

Я давно слышал про спор Баффета, мол кто обыграет индекс тому дам лям. Но почему именно широкий рынок выигрывает, и за счёт чего он остается в авангарде, я не задумывался. И здесь я предлагаю порассуждать на тему, почему бумага в индексе всегда рассматривается как прибыльный инструмент на долгосроке.

Лично меня посетили такие мысли (безусловно не исключаю, что заблуждаюсь и многого не знаю)

Ключевая фраза:

не сможет побить результат индекса широкого рынка S&P500.

Лень смотреть условия включения эмитента в S&P, поэтому предлагаю рассмотреть наш IMOEX.

Вот есть free-float, есть капитализация (для imoex я так понял не используется). Ну то есть мы смотрим критерии попадания/присутствия бумаги в индексе.

далее, есть еще такая штука (не проверял базу расчета, не знаю):

( Читать дальше )

Прибыль компаний S&P500 может установить рекорд в 1 квартале 2021 года

- 05 мая 2021, 10:22

- |

Рентабельность чистой прибыли также составила рекордную величину 12,8%

Еженедельный технический анализ финансовых рынков. Выпуск №26 от 03.05.2021г

- 04 мая 2021, 10:11

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/T1zOfCQfi7o

( Читать дальше )

Уоррен Баффетт об инфляции в США

- 03 мая 2021, 14:45

- |

( Читать дальше )

Полностью укомплектовались конечные диагонали по американским индексам S&P и NASDAQ. Большой кризис?

- 03 мая 2021, 12:30

- |

#SP500 (#SPX) индекс

Таймфрейм: 4H

Я считаю, что мир потихоньку подходит к фазе длительной депрессии, которую в последствии назовут пост-ковидной. И по волнам у меня экстремально медвежий взгляд на происходящее: https://vk.com/wall-124328009_21905. Эпоха легких и дешевых денег подходит к концу.

Что касается торговли, то я небольшим объемом в шорте по индексам. Стопы далековато, поэтому добавляться не планирую. Шорты индексов хеджируют лонги крипты и некоторых американских акций, так что большие минусы на счетах исключены.

( Читать дальше )

Прогноз по рынку

- 30 апреля 2021, 22:10

- |

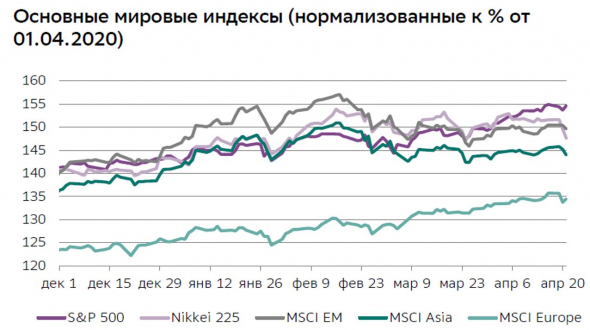

Фондовые рынки:

Индекс S&P 500 обновил свой исторический максимум, но в последние дни наблюдалась повышенная волатильность. Возможно, инвесторы фиксируют прибыль, и есть опасения традиционной майской распродажи. Мы считаем, что американский фондовый рынок может продемонстрировать существенную коррекцию в мае.

Немецкий DAX около месяца торгуется в узком боковике. Как и в случае с S&P 500, ждём коррекцию.

Российский рынок в последние дни смотрится слабее остальных: индекс ММВБ падает 4-й день подряд. В ближайшее время вероятно дальнейшее снижение российских фондовых индексов.

Валютные рынки:

Вчера индекс доллара начал свою коррекцию после значительного падения, которое длилось почти месяц. Доллар имеет все шансы продолжить восходящую тенденцию.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 30 апреля 2021, 14:50

- |

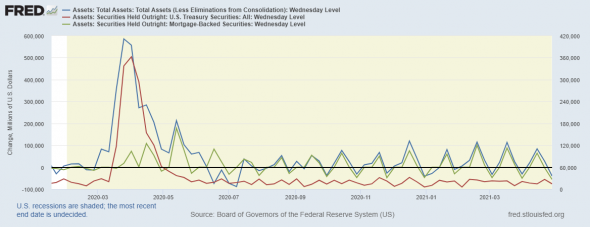

На неделе баланс ФРС сократился на 40 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС сократило скупку долгов, как обеспеченных ипотекой, так и трежерис.

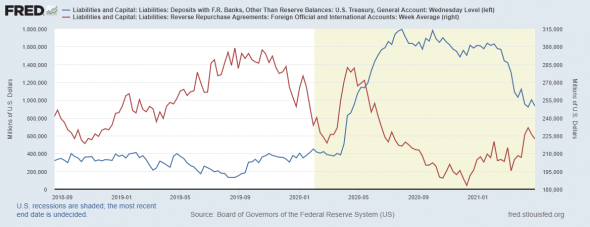

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Мысли, на которые наводит апрельский рынок. Кто владеет акциями и кто битком: социологический портрет. Что дальше ?

- 30 апреля 2021, 12:00

- |

Сезон отчетов — в кого инвестировать?

- 29 апреля 2021, 10:52

- |

На сегодняшний день примерно 20% компаний из индекса S&P 500 отчиталось за 1 квартал 2021 года. Текущий сезон отчетов крайне важен, так как с развитием вакцинации инвесторы ожидают восстановление экономики, что мы непосредственно увидим в отчетах компаний. При этом не менее важен и темп восстановления финансовых показателей компаний. Если консенсус-прогнозы окажутся ниже фактических значений выручки и прибыли, то это приведет к позитиву на рынках. Если ситуация будет обратной, то настанет новая волна распродаж.

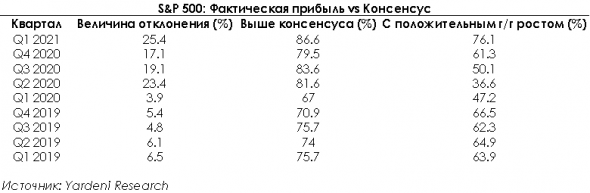

Прибыль S&P 500 — сюрприз десятилетия

Фактическая прибыль компаний превысила консенсус-прогноз на 25,4% — это рекордное значение с 2009 года. Даже в разгар COVID-19 во втором квартале 2020 года отклонение прибыли было ниже:

По выручке ситуация обстоит так же. Важно отметить, что в S&P 500 входят достаточно крупные компании, по которым аналитики попадают довольно точно. Поэтому отклонение фактической выручки от консенсуса на 3% примерно в 4 раза выше нормального отклонения:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал