s&p500

Крупняк выходит из NASDAQ, а чистая лонговая позиция мелких участников выросла за неделю в разы, на S&P500 и DOW JONES аналогично, не не так резко. CTFC COT

- 27 февраля 2021, 14:43

- |

На этот раз — очень интересный результат.

По NASDAQ за последнюю неделю

— чистая лонговая позиция ставящих через посредников участников рынка за неделю выросла в 3,5 раза,

— чистая лонговая позиция NON REPORTABLE (мелкие участники рынка) растет в разы.

— соответственно, крупняк выходит (институционалы) и шортит (хэджеры).

Аналогично — по S&P500, DOW JONES (но в них не такие экстремальные изменения, как в NASDAQ)/

Падает интерес (количество открытых контрактов) по золоту и серебру.

Растет интерес (количество открытых контрактов) по нефти (но из отчетов не понятно, куда именно вероятно движение по нефти).

За 15 минут показал все на youtube.

https://www.youtube.com/watch?v=QOBiSVs9pIQ&t=13s

Формат Financial.

Теория.

Обработка.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 42 )

Обвал рынка близок | 3 признака падения рынка | Трейдер Вадим Глазун

- 26 февраля 2021, 19:10

- |

Обвал рынка близок, 3 признака падения рынка которые на это указывают.

Американский рынок показывает устойчивый рост уже на протяжение 11 лет, стоит ли ждать продолжения роста?

( Читать дальше )

НорНикель, Рубль (Si), Золото и SP500. Матрицы уровней. 26.02

- 26 февраля 2021, 16:23

- |

Как торговать прибыльно? Давно хотел провести вэбинар на эту тему

Один из методов повышения прибыльных трейдов — ведение статистики сделок.

Встретимся 28го, в воскресенье в 20:00 мск .

!!! Ставьте напоминание, чтобы не пропустить!!!

( Читать дальше )

Новости рынка: причины снижения основных индексов

- 26 февраля 2021, 15:25

- |

Вчерашняя торговая сессия завершилась снижением основных индексов, в лидерах снижения был индекс технологических компаний Nasdaq, потерявший 3.56%. Возможной причиной массового снижения стала доходность 10-летних казначейских облигаций США, которая в моменте превышала уровень 1.6%, а с начала года выросла более чем на 60%. Участники рынка, ожидая всплеска инфляции, которая вынудит ФРС сокращать объемы монетарных стимулов и в перспективе привести к повышению ставки, продают длинные облигации.

Если доходность 10-летних облигаций растет весь февраль, почему только вчера это так значительно отразилось на рынке акций?

Дело в том, что средний прогнозируемый уровень дивидендной доходности компаний индекса S&P 500 составляет 1,48%. На фоне того, как доходность облигаций снова показывает рост, сравнительная привлекательность акций снижается. Особенно это касается акций компаний технологического сектора, которые теперь составляют существенный вес в S&P 500. В условиях ограниченного экономического роста и ограниченной инфляции наблюдавшихся последние годы, такие компании показывали довольно высокие результаты — в то время как «реальный» сектор во многом стагнировал. Однако технологический сектор может замедлить свой рост, по мере того, как ожидания ускорения экономики и роста инфляции могут понизить оценку «бездивидендного», технологического сектора.

( Читать дальше )

Как закроется сегодня S&P 500?

- 26 февраля 2021, 14:59

- |

Как закроется сегодня S&P 500?

На фондовом рынке происходит смена фаворитов

- 26 февраля 2021, 12:36

- |

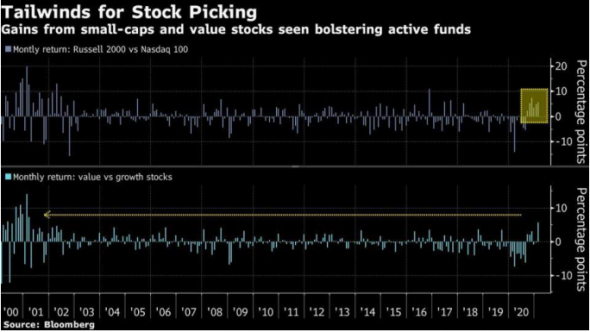

По данным Goldman Sachs Group Inc., с начала года 57% крупнейших инвестиционных фондов превзошли свои целевые показатели, что стало лучшим началом года в отрасли почти за десятилетие. Ключевым фактором является ослабление доминирования мегакомпаний, в которые эти фонды, как правило, не осуществляют вложения на постоянной основе.

Сейчас же надежда на восстановление экономики вдохнула жизнь во все фондовые сегменты, от компаний с небольшой капитализацией до ранее игнорировавшихся акций, как скажем в секторе энергетики, расширяя круг успешных фирм. Индекс компаний с малой капитализацией Russell 2000 готов превзойти индекс 100 крупнейших на бирже Nasdaq компаний (Nasdaq 100) шестой месяц подряд, в то время как скорректированная версия индекса S&P 500, в этом году выросла на 6.6%, что вдвое больше, чем эталонный индекс S&P 500, взвешенный по капитализации.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 26 февраля 2021, 12:02

- |

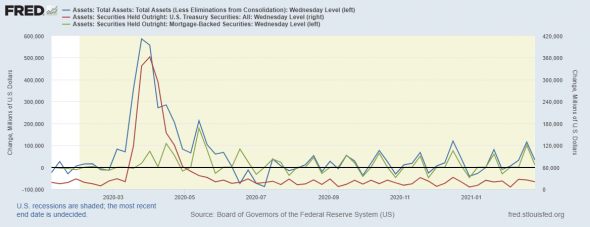

FRED прекратил обновление данных по важным направлениям денежного рынка, в целом, начались масштабные изменения в статистической информации, которая необходима для оценки денежной массы и тенденций на денежном рынке США. Уверен, что найдутся замены выбывшим показателям, но это застало меня врасплох, и на сегодняшний день анализ будет урезанным. В ближайшие пару недель постараюсь найти альтернативные показатели взамен выбывшим.

Баланс ФРС на прошлой неделе вырос на 33 млрд долларов, снова рост за счет выкупа ипотечных облигаций

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – баланс Казначейский облигаций на счету ФРС, также от недели к неделе.

Как видим, показатели снизились, но остаются выше ноля. Вчера, на аукционах по новым сериям трежерис ставки сильно выросли, т.к. желающих покупать госдолг нет, почему-то ФРС вчера не выкупила новые долги. Стоит помнить, что Минфину нужно порядка 1 трлн под новую программу помощи экономики.

( Читать дальше )

Александр Элдер 2021 / План на март / SP500, EURUSD, GOLD, Apple, Amazon, Tesla, Carnival, PayPal, SNAP

- 25 февраля 2021, 21:46

- |

В рынке закончились покупатели

- 25 февраля 2021, 19:04

- |

То, что мы сейчас наблюдаем по индексам с технической точки зрения, можно охарактеризовать как окончание дисбаланса в сторону спроса, который мы наблюдали длительное время. Выкуп последних коррекций приводил к импульсам вверх, размер которых постоянно снижался. И последняя коррекция даже не смогла обновить максимум, что говорит о том, что дисбаланс в сторону покупателей иссяк.

В целом эта картина совпадает с моим фундаментальным видением, о котором я твержу с конца прошлого года – сейчас в рынке больше риска потерять деньги, нежели чем риска упустить возможности. Насколько это мнение справедливо, скоро увидим. Но с начала года рынки почти в нуле.

Больше аналитики по рынкам читайте в моем Telegram канале.

sp500 D1 - обвал ! возможен сильный обвал !

- 25 февраля 2021, 00:02

- |

только недавно сработавшая после которой был обвал !

может и ошибаюсь, но поделюсь заранее что бы

все видели !

====

===

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал