s&p500

Ставки на неделю

- 28 мая 2019, 09:18

- |

В преддверии игры. Сайт 2stocks.ru/2.0/ предложил занятную идею.

Я и ряд участников делаем каждую неделю ставки, что из активов упадет, что вырастет. Игра не начата и о ней мы будем сообщать заранее.

Но в качестве мыслительного эксперимента мои ставки на текущую неделю таковы:

• S&P500 – вверх,

• индексы РТС/МосБиржи – вверх,

• Brent – вверх,

• USD|RUB – вниз,

• EUR|USD – вниз,

• золото – вниз.

Попадания сверим в субботу!)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- комментировать

- Комментарии ( 14 )

Фунт ждет нового премьера | Обзор и прогноз рынка FOREX FORTS на 28 мая.

- 28 мая 2019, 05:46

- |

На паре EURUSDвыделяем два диапазона где будем рассматривать возможность для продаж.USDCAD и USDJPY остались в боковиках, можно конечно работать от границ этих боковиков, но для первой пары мы основной сценарий выделяем как рост, для второй — падение. Скорее всего одновременно это не произойдет, так, что наблюдаем за проявлением инициативы с открытия основных площадок.

( Читать дальше )

Волновой анализ S&P500 (SPX), USD/CAD

- 27 мая 2019, 17:56

- |

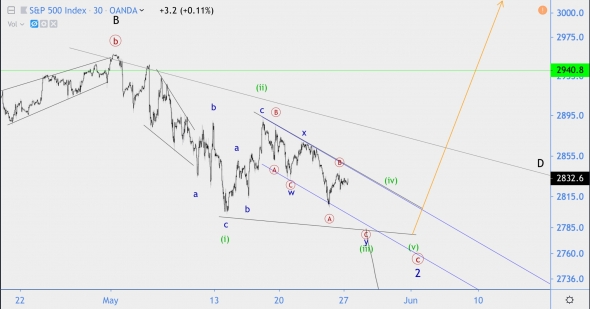

S&P500.

Индекс S&P 500 (SPX).

Таймфрейм: 30М.

Движение от исторических хаёв идет явно тройками. То есть носит коррекционный характер. Это значит, что аптренд продолжится в обозримом будущем. Но ситуация на мелких не даёт однозначного ответ в какой из моментов это случится.

Лично я, в условиях этой неопределенности, рассматриваю вариант формирования конечной диагонали в волне [c] of «2» в качестве основного, и волны «C» треугольника (4) в качестве альтернативного. Подробности (старшие степени) смотрите здесь: https://vk.com/wall-124328009_13702

( Читать дальше )

Перспективы фондового рынка США. О чем говорят технические индикаторы?

- 27 мая 2019, 15:51

- |

Фондовый рынок США прошлую неделю провел в коррекции. Остались ли у него силы для нового роста?

В четверг впервые с конца декабря количество акций, обновивших свои годовые минимумы, достигло 179, в то время как число бумаг на новых максимумах упало до 78.

Новые максимумы/минимумы

Таким образом, появилась ярко выраженная динамика на увеличение количества акций у годовых минимумов.

В то же самое время, нынешний рост американских индексов происходит благодаря «тяжеловесам».

Динамика Dow Jones и Russell 2000 (день)

( Читать дальше )

S&P 500 под капотом - секторы США в картинках (+ видео for hardcore stock junkies) 24.05.19

- 27 мая 2019, 15:14

- |

- uptrend 3

- downtrend 1

- sideways 29

Новые максимумы STOCKSNEWHIGHS (133 st) by # of stocks 24.05.2019

21.1% ( 28) 15% of 177 in ind rnk 50 Finance-Property REIT

10.5% ( 14) 46% of 30 in ind rnk 73 Utility-Diversified

7.5% ( 10) 1% of 529 in ind rnk 43 Medical-Biomed/Biotech

6.8% ( 9) 27% of 33 in ind rnk 77 SLOW Utility-Electric Power

3.8% ( 5) 7% of 64 in ind rnk 76 EMRG Insurance-Prop/Cas/Titl

----------

49.6% ( 66) of 133 st in STOCKSNEWHIGHS displayed

STOCKSNEWHIGHS_sp500 (41 st — 30.8% of STOCKSNEWHIGHS, 8.1% of sp500)

26.8% ( 11) 36% of 30 in ind rnk 73 Utility-Diversified

22.0% ( 9) 5% of 177 in ind rnk 50 Finance-Property REIT

17.1% ( 7) 21% of 33 in ind rnk 77 SLOW Utility-Electric Power

4.9% ( 2) 3% of 64 in ind rnk 76 EMRG Insurance-Prop/Cas/Titl

( Читать дальше )

Прогноз на неделю. Американские, российские акции, нефть, рубль, золото, облигации

- 27 мая 2019, 07:47

- |

• Американские акции. Наиболее вероятным видится сокращение волатильности, при этом вероятно и постепенное повышение индекса S&P500 к исторически максимальным значениям (+3-5% к нынешним котировкам). На рынке формируются условия для перелома долгосрочного растущего тренда. Но эти условия не сформированы.

• Российские акции. Повышение также более вероятно. Российские акции существенно дешевле европейских и американских и имеют дивидендную доходность примерно в 3 раза выше последних. Потенциальное повышение отечественного рынка представляется ограниченным, как и в случае с рынком акций США, и, по нашей оценке, в течение месяца сменится болезненной коррекцией, как следствием падения нефтяных цен и коррекции глобального рынка акций. И все же, на сегодня российские акции еще не отыграли всей инерции своего роста.

• Нефть. Глубокое падение последних дней, скорее всего, не будет иметь продолжения. Нефть поддерживается мировым спекулятивным спросом. Пока спекулятивные рынки будут находиться под его восходящим давлением, а сейчас это так, нефть тоже будет иметь опору и настрой на ростовой тренд.

( Читать дальше )

Вопрос по гарантийному обеспечению индекса U500

- 26 мая 2019, 19:14

- |

Сейчас на Срочном рынке Московской Биржи (ФОРТС на ММВБ) можно зашортить индекс U500-9.19 (цена 2181 пункта = 2181*64.47 = 140609 руб) с гарантийным обеспечением 12516 руб, что составляет 12516 / 140609 ~= 9%, т.е. как если бы шортил с плечом ~11x. https://www.moex.com/ru/derivatives/equity/indices/us/

И пара вопросов:

1. Как уменьшить «плечо» (как увеличить гарантийное обеспечение), достаточно ли для этого просто на счету держать свободные средства (как это происходит при обычной торговле с плечом)?

2. U500-9.19 — означает, что 01.09.2019 мой шорт автоматически закроется по рынку?

16 млрд от Трампа фермерам. День Памяти

- 26 мая 2019, 18:29

- |

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

- 26 мая 2019, 13:23

- |

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

Если не жалко,поставьте плюсик, оцените сколько буков я написал, сколько тем для размышлений подкинул, и всё написанное «по фондовому рынку», и поставьте «плюсик» статье — очень хочется потешить своё ЭГО

То что «кризис», «армагедон» неизбежен, как восход Солнца меня убеждает ставка Шиллера (P/E или в более глубоком изложении «цена риска» господина Мовчана, с коррекцией на ставку Центрального банка carnegie.ru/2018/04/18/ru-pub-76042 ).

Ну не может вложения средств какой то бесконечно длительный период иметь доходность, как сейчас – «риска много, прибыли мало» – прибыль должна рано или поздно (ниже в тексте мой взгляд на сроки/даты) прийти к «нормальным» средним историческим показателям – 3-3,5% по долгам и 4-5,5% по малорисковым акциям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал