s&p500

S&P 500 Неделя Rollover

- 06 марта 2017, 15:56

- |

Текущая неделя пройдет под эгидой перехода основных игроков рынка из одного контракта в другой и потому может быть повышенная волатильность или напротив однонаправленное движение.

Если посмотреть на 30-ти минутный график, то из него видно, что с позапрошлой недели прошел импульс от 2349,5 до 2401, который быстро получил коррекцию за следующие три дня включая сегодняшней.

У нее ярко выраженный нисходящий канал, сопротивлением которого является отметка 2382, но объективно думаю стоит обозначить целый широкий уровень 2382-2388 — это то, что у американцев принято называть «line in the sand».

Вот эта самая линия на песке или граница зоны и есть проблема для быков и медведей. Одним ее надо защищать, что бы не развился рост выше 2401, другим надо ее пробивать, что бы спасать тех кто оказался в ловушке в прошлую среду, так сказать помочь коллегам :).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Григорий Исаев об оценке американского рынка акций

- 06 марта 2017, 13:04

- |

Формально, если посмотреть на Fed Model и отношение уровня прибыли к ставкам это действительно так. Но Fed model очень плохо предсказывает долгосрочные доходности, практически никак. Плюс, что касается Уоррена, вот внизу на картинке 2 индикатора.

1 — это любимый «макро» индикатор самого Баффета — отношение капитализации всего рынка к американскому ВНП. Он много раз заявлял, что это — первый параметр по которому он судит в моменте что происходит долгосрочно.

2 — ну а внизу отношение долга к Ebitda для нефинансовых (у финансовых там все сложно, обычно в таких анализах их исключают) компаний.

Как видно года так с 11 шел резкий рост этого параметра, когда на фоне не особо растущих продаж компании нашли простой способ повышать прибыль на акцию — дешевый долг + выкуп акций с рынка. Проблема в том что все

( Читать дальше )

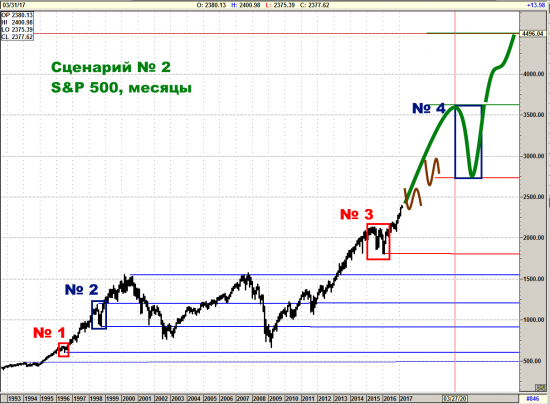

Шортящим S&P500 посвящается, или истинные цели S&P500 (долгосрочно)

- 05 марта 2017, 16:49

- |

Ввиду многочисленности голосов в пользу неминуемого, скорого и просто обязательного падения фондового рынка США, возникла идея посмотреть на ситуацию не снизу вверх, как это принято у дауншифтеров, а сверху вниз, как это предпочитают иные.

И вот что обнаружилось.

Итак, материализация бреда на тему, куда идет S&P 500? И главное, – в какие сроки?

Сценарий № 1

Отработка интервала в овале № 2 идентична по смыслу теханализа движению в овале № 1.

В этом случае завершение роста произойдет в диапазоне 2490–2550 в июле-августе 2017 г. После этого рынок будет планомерно снижаться в течение 2-х лет в зону 1500–1800, где и будет найдена опора для будущего.

Отмеченное как № 3 соответствует в прошлом номеру 1. Ну а 4, разумеется – номеру 2.

В этом варианте цель текущего движения 3600 к марту 2018 г. (подвариант март 2019 г.). По ходу действа следует ждать пару заметных размашистых проторговок. Вероятно, вокруг уровня 2500, а также в диапазоне 2600–2900.

После коррекции от 3600 к 2700 последует восхождение с выходом к 4500–4600 к марту 2020 г. (подвариант март 2023 г.)

Затем 2–3-летний спад с целью достижения уровней, тяготеющих к 2500.

( Читать дальше )

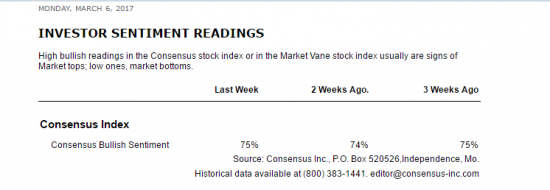

Настроение инвесторов SP500.

- 05 марта 2017, 03:15

- |

К слову прошлый переворот проходил на 82%. Поэтому пора потихоньку сматывать удочки.

Посмотрите в видео чего добивается В. Олейник и другие шортисты Америки!

- 04 марта 2017, 12:14

- |

Буревестники! Клукуши! Шортоплюи!

Вы хотите такого для нашей заокеанской сестры — Америки?!

А ведь каждый новый шорт приближает вас к этому!

Зачем стрелять по S&P500 давайте лучше вместе еб… ём по Бренту!

Intraday Only. S&P next leg down- BUY.

- 03 марта 2017, 18:47

- |

LIVE TRADING

10:50am ET. Test of 2375 or next leg lower is a buy opportunity (Intraday), waiting for confirmation of my Trading System.

RUSSELL2000. IWM.

10:50am. Next leg down is the BUY. = IWM=137.58-137.72

( Читать дальше )

Что это было? Ралли или капкан для быков? S&P 500, NYSE

- 03 марта 2017, 17:29

- |

Trump State of The Union Rally или Bull Trap ?

DowJones 21000.

Dow +303.

S&P 2401.

Но эти красивые числа, обманчивы.

За этой красивой витриной- статистика рынка- показывает нам, довольно бледную картину.

Вторник.

DowJones -25 NYSE breadth -800.

Среда.

DowJones +303 NYSE breadth +1025

Четверг.

DowJones -112 NYSE breadth -1400.

Nasdaq на этой неделе аж +16 пунков. Не густо. И вообще Naz теряет momentum

Волатильность по-прежднему показывает relative straight. Not good. (no new lows)

Впрочем, breadth рынка может еще долго оставаться негативной, в то время как рынок растет на все более скромном кол-ве акций, голубых фишек. Спасибо, индексы!

Как долго это может продолжаться?

Посмотрим графики последних двух-трех лет. Ухудшающаяся статистика Advance/Decline NYSE при обновлении исторических хай.

ОСЕННИЙ МАРАФОН с ЭБОЛОЙ. (октябрь- разгар кризиса)

Advance/Decline NYSE

( Читать дальше )

S&P 500 Быкам стоит поработать на недельным баром

- 03 марта 2017, 16:13

- |

Вчерашний и пол сегодняшнего дня принесло коррекцию от очередного экстремума 2401 и по сути сделало 76,4% по ФИБО от импульса среды, как это видно из графика

В тоже время если вы откроете недельный график, то там начал появляться пинбар, и если быки не сумеют закрыть неделю выше 82, то он и останется, то уже для них не является лучшей ситуацией.

В тоже время стоит отметить, что коррекционное движение пришло не только в точку ФИБО уровня, но и к уровню 2272,75, ретестив его сверху и не дойдя 1 пункт то есть до отметки 2273,75 — поставив на нем локальное двойное дно.

А что такое из себя представляет уровень 2372,75 — а это экстремум который появился во время выступления Президента США, от которого после прошел откат и был осуществлен его пробой на Европейской сессии ETH. По сути в настоящее время этот уровень превращают в горизонтальную поддержку, а она в свою очередь может стать очередным плацдармом для движения выше.

( Читать дальше )

5 ключевых трендов марта 2017

- 03 марта 2017, 13:55

- |

Февраль многие годы оставался периодом, когда инвесторы ощущали психологическое давление из-за снижения котировок фондовых инструментов и демонстрировали бегство капитала в защитные активы. На сегодняшний день мы увидели вновь своеобразный рост спроса инвесторов на такие хедж-активы, как золото и серебро, но, несмотря на это, биржевые индексы США обновили свои исторические максимумы, что говорит о прямой корреляции риска и безопасности в февральском торговом периоде. Продолжится ли такая тенденция в марте, будет видно по ключевым трендам финансовых рынков.

Золото

После победы Трампа 8 ноября на президентских выборах США золото начало свое нисходящее ралли, которое ознаменовалось снижением котировок свыше 15%, что стало для многих трейдеров легким «шоком». Но февраль оказался удивительным лишь по той простой причине, что рост доллара и S&P500 сопровождался и ростом цен на золото, что идет против логических корреляционных взаимосвязей на финансовых площадках. С учетом последней динамики, стоит ожидать продолжение восходящей тенденции. Главным врагом для восстановления золота будет, скорее всего, ФРС, а фактор Трампа и фондового рынка уйдет на второй план. Если текущее восстановление котировок продолжится, не за горами и 1300$ за унцию к концу марта 2017.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал