SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

spydell

Spydell: "ЦБ РФ содействовал обвалу рубля в мае"

- 31 мая 2012, 10:35

- |

ЦБ РФ содействовал обвалу рубля. По крайней мере, такой вывод можно сделать по совокупному объему интервенций ЦБ на внутреннем рынке в мае. Выходит, что ЦБ не продавал валюту, а покупал, т.е. провоцировал дальнейшее ослабление рубля. Сумма за май не очень большая – чуть более 60 млрд рублей, что например в 2 раза меньше, чем в марте, но сам факт.

Рубль обвалился за месяц на 10%. За последние 15 лет такое было только 4 раза! После дефолта 98 года, во время острой фазы кризиса 2008, в сентябре 2011 и сейчас. Но если смотреть по интервенциям в сентябре 2011, то тогда ЦБ продал иностранной валюты на 227 млрд рублей (данные приведены в рублях по среднему курсу).

В принципе, это поддержка для экспортеров сырья. Допустим, если в марте продавали 1 баррель по средней цене 125 баксов и конвертировали по среднему курсу за месяц в 29.3, получая 3662 рубля за каждый баррель, то при падении нефти в мае до 110 баксов и среднем курсе 31 выходит 3410 руб. Падение выручки на 7% при падении цены нефти на 12%. Ну а при курсе 33 вообще никакого падения выручки нет. Так что учитывая, что расчеты и выплаты налогов в России производятся в рублях, то доходы экспортеров сильно сглаживаются, что как бы благоприятствует фин.показателям.

( Читать дальше )

Рубль обвалился за месяц на 10%. За последние 15 лет такое было только 4 раза! После дефолта 98 года, во время острой фазы кризиса 2008, в сентябре 2011 и сейчас. Но если смотреть по интервенциям в сентябре 2011, то тогда ЦБ продал иностранной валюты на 227 млрд рублей (данные приведены в рублях по среднему курсу).

В принципе, это поддержка для экспортеров сырья. Допустим, если в марте продавали 1 баррель по средней цене 125 баксов и конвертировали по среднему курсу за месяц в 29.3, получая 3662 рубля за каждый баррель, то при падении нефти в мае до 110 баксов и среднем курсе 31 выходит 3410 руб. Падение выручки на 7% при падении цены нефти на 12%. Ну а при курсе 33 вообще никакого падения выручки нет. Так что учитывая, что расчеты и выплаты налогов в России производятся в рублях, то доходы экспортеров сильно сглаживаются, что как бы благоприятствует фин.показателям.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 19 )

Доходы и прибыль российского нефтегаза от Spydell'а...

- 29 мая 2012, 12:47

- |

Доходы и прибыль российского нефтегаза

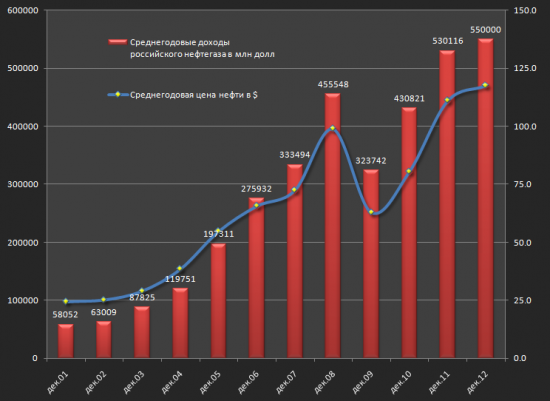

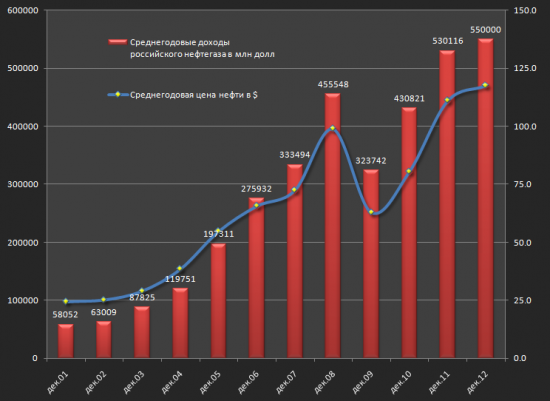

Прошлый год для российского нефтегаза был очень успешным, но очевидно, что это заслуга конъюнктуры. Среднегодовая цена нефти впервые в истории достигла 110 баксов. В российский нефтегаз я включил Газпром, Лукойл, Роснефть, Сургутнефтегаз, Транснефть, Татнефть, НоваТэк, Газпромнефть, ТНК-BP, Башнефть. Всего 10 компаний.

Совокупные доходы в 2011 составили 530.1 млрд баксов.

Кстати, это почти треть всего ВВП России!!! В 2012 доходы скорее всего вырастут, т.к. корреляция с ценами по нефти очень высокая. За первые 5 месяцев 2011 средняя цена нефти была 110, а за первые 5 месяцев 2012 уже 117. Так что если сильного провала по нефти не будет, то доходы вырастут примерно на 3%, но могут и меньше, т.к. объем добычи падает, как из-за выработки существующих мощностей, так и из-за снижения мирового спроса на нефть. В последнем столбце это мой оценочный прогноз на 2012.

( Читать дальше )

Прошлый год для российского нефтегаза был очень успешным, но очевидно, что это заслуга конъюнктуры. Среднегодовая цена нефти впервые в истории достигла 110 баксов. В российский нефтегаз я включил Газпром, Лукойл, Роснефть, Сургутнефтегаз, Транснефть, Татнефть, НоваТэк, Газпромнефть, ТНК-BP, Башнефть. Всего 10 компаний.

Совокупные доходы в 2011 составили 530.1 млрд баксов.

Кстати, это почти треть всего ВВП России!!! В 2012 доходы скорее всего вырастут, т.к. корреляция с ценами по нефти очень высокая. За первые 5 месяцев 2011 средняя цена нефти была 110, а за первые 5 месяцев 2012 уже 117. Так что если сильного провала по нефти не будет, то доходы вырастут примерно на 3%, но могут и меньше, т.к. объем добычи падает, как из-за выработки существующих мощностей, так и из-за снижения мирового спроса на нефть. В последнем столбце это мой оценочный прогноз на 2012.

( Читать дальше )

Статья Spydell'а о том, что происходит на рынках...

- 23 мая 2012, 15:35

- |

Телефоны брокеров обрываются от разъяренных клиентов с истерическими вхлипами по поводу того, а на кой черт вы нам напихали этот интернет кал по такой цене? Сказано – сделано. Не успел стихнуть ажиотаж от самого успешного в истории США размещения, как брокеры исполняют массовые приказы на слив этого чуда. Уже более 30% падения от максимума. Именно столько теряют инвесторы всего лишь за 2 дня. Размещение Facebook получилось нарочито дискредитирующимся. Открытие происходит с резким отрицательным гэпом, что у народа даже нет возможности выйти.

Поведение столь удручающее, что буквально говорит о том, что это был последний раз, когда удалось вытрясти из лохов деньги? Или память инвесторов коротка? Теперь инвесторы начинают подавать в суд с целью возместить убытки от этого чуда-юда и отменить эту безумную покупку. Типа раньше хотели купить, а потом передумали. А как все хорошо начиналось. Прогнозы по 30-50 и даже 70% роста в первые дни, массовая реклама, а теперь суды. Естественно, полностью бесперспективные.

( Читать дальше )

Поведение столь удручающее, что буквально говорит о том, что это был последний раз, когда удалось вытрясти из лохов деньги? Или память инвесторов коротка? Теперь инвесторы начинают подавать в суд с целью возместить убытки от этого чуда-юда и отменить эту безумную покупку. Типа раньше хотели купить, а потом передумали. А как все хорошо начиналось. Прогнозы по 30-50 и даже 70% роста в первые дни, массовая реклама, а теперь суды. Естественно, полностью бесперспективные.

( Читать дальше )

Про "Легенды" на фин.рынке от Spydell'а

- 18 мая 2012, 09:28

- |

Я буквально обожаю рынок. Почему? С ним никогда не соскучишься.

В принципе, где бы рынок не находился, то всегда можно придумать легенду.

В этом году, когда нефть рванула почти 130 долларов нас пугали душераздирающими видео про курсирующие авианосцы возле Ирана со словами, что война к апрелю практически неизбежна, тем самым нефть может улететь, как минимум на 160 баксов. Было просто немыслимое количество статей, аналитики, исследования на уровне EIA и других про последствия войны для цен на нефть и много другое. Это был столь высокий уровень усыпления бдительности, что истерия с Ираном поддерживалась на государственном уровне с комментариями представителей ОПЕК и глав государств. Сейчас WTI упал к 90, а Brent к 110. Ну и где все эти страхи про войну?

В прошлом году, когда серебро и золото показывало нечто совершенно запредельное по темпам роста, то нас пугали гиперинфляцией, отказом от традиционных денег, крахом рынка деривативов, возвратом к золотому стандарту. Ходила легенда, что серебро и золото – это единственное, что имеет ценность. Было много забавных расчетов, что если обеспечить переход к золотому стандарту, то для обеспечения потребности мировой экономики в обменных, торговых операциях, то необходим рост золота в 10 раз до 20 тыс долларов за унцию. Золото и серебро рухнули в данный момент до уровней начала восхождения.

( Читать дальше )

В принципе, где бы рынок не находился, то всегда можно придумать легенду.

В этом году, когда нефть рванула почти 130 долларов нас пугали душераздирающими видео про курсирующие авианосцы возле Ирана со словами, что война к апрелю практически неизбежна, тем самым нефть может улететь, как минимум на 160 баксов. Было просто немыслимое количество статей, аналитики, исследования на уровне EIA и других про последствия войны для цен на нефть и много другое. Это был столь высокий уровень усыпления бдительности, что истерия с Ираном поддерживалась на государственном уровне с комментариями представителей ОПЕК и глав государств. Сейчас WTI упал к 90, а Brent к 110. Ну и где все эти страхи про войну?

В прошлом году, когда серебро и золото показывало нечто совершенно запредельное по темпам роста, то нас пугали гиперинфляцией, отказом от традиционных денег, крахом рынка деривативов, возвратом к золотому стандарту. Ходила легенда, что серебро и золото – это единственное, что имеет ценность. Было много забавных расчетов, что если обеспечить переход к золотому стандарту, то для обеспечения потребности мировой экономики в обменных, торговых операциях, то необходим рост золота в 10 раз до 20 тыс долларов за унцию. Золото и серебро рухнули в данный момент до уровней начала восхождения.

( Читать дальше )

Даже заядлый армагеддонщик SPYDELL заговорил о привлекательности Российского рынка...)

- 07 мая 2012, 17:29

- |

По ситуации. Затишье перед бурей?

.......

Что касается рынков и России. У народа есть такая дурацкая привычка, как вышвыриваться из окон. Уже много народу полегло. А если серьезно,то пока не более, чем сезонное помутнение рассудка. Только, например. в декабре-январе-феврале кажется, что мир сошел с ума от оптимизма, а в мае-июне рынок окутывает страх и паника. Цикличность. Но тем не менее...

1. Рынок растет. Люди начинают шортить раньше времени, рынок продолжает устойчиво расти, счет не выдерживает, нервы сдают, начинается вера в вечный рост и абсолютную устойчивость рынка. На хаях рынок начинается казаться очень дешевым и крайне перспективным для стратегического лонга. Сила рынка провоцирует людей на переворот из шорта в лонг. Рост заканчивается в считанные дни или аже часы, счет уничтожается. Слив засчитан.

( Читать дальше )

.......

Что касается рынков и России. У народа есть такая дурацкая привычка, как вышвыриваться из окон. Уже много народу полегло. А если серьезно,то пока не более, чем сезонное помутнение рассудка. Только, например. в декабре-январе-феврале кажется, что мир сошел с ума от оптимизма, а в мае-июне рынок окутывает страх и паника. Цикличность. Но тем не менее...

1. Рынок растет. Люди начинают шортить раньше времени, рынок продолжает устойчиво расти, счет не выдерживает, нервы сдают, начинается вера в вечный рост и абсолютную устойчивость рынка. На хаях рынок начинается казаться очень дешевым и крайне перспективным для стратегического лонга. Сила рынка провоцирует людей на переворот из шорта в лонг. Рост заканчивается в считанные дни или аже часы, счет уничтожается. Слив засчитан.

( Читать дальше )

SPYDELL предлагает на халяву всем "Деньги из воздуха"... Грааль ...Налетай!!!...)))

- 04 мая 2012, 10:37

- |

Взято отсюда… http://spydell.livejournal.com/435533.html#cutid1

Напоминаю, что действующая беквордация по фьючерсу на индекс РТС будет стремительно сокращаться после 11 мая, т.е. сразу после закрытия реестра Газпрома и Лукойла. Текущая беквордация составляет чуть более 3% — рекордная. После отсечки Лукойла должна сократиться до 1-1.5%. Вообще, обычно фьюч на РТС ниже самого индекса РТС. Кроме того, традиционно во втором квартале спрэд сильно расширяется из-за сезона выплаты дивов.

Рынок иногда преподносит удивительные возможности – вываливает деньги на пол и просит их поднять. Разумеется, для тех, кто видит эти возможности. Как многие заметили, сейчас фьючерсы на акции находятся в сильной беквордации к споту. Это происходит всегда во втором квартале из-за закрытия реестров компаний. Это делается маркетмейкером с той целью, чтобы спекулянты не смогли заработать на падении акций после отсечки, либо для того, чтобы не было возможности хэджа (лонг на споте под дивиденды и шорт на фьючерсах). Сжатие спрэда происходит сразу после отсечки. Осталось закрыться 5 крупным компаниям (Газпром, Лукойл, Роснефть, Сургут, ГМК).

( Читать дальше )

Напоминаю, что действующая беквордация по фьючерсу на индекс РТС будет стремительно сокращаться после 11 мая, т.е. сразу после закрытия реестра Газпрома и Лукойла. Текущая беквордация составляет чуть более 3% — рекордная. После отсечки Лукойла должна сократиться до 1-1.5%. Вообще, обычно фьюч на РТС ниже самого индекса РТС. Кроме того, традиционно во втором квартале спрэд сильно расширяется из-за сезона выплаты дивов.

Рынок иногда преподносит удивительные возможности – вываливает деньги на пол и просит их поднять. Разумеется, для тех, кто видит эти возможности. Как многие заметили, сейчас фьючерсы на акции находятся в сильной беквордации к споту. Это происходит всегда во втором квартале из-за закрытия реестров компаний. Это делается маркетмейкером с той целью, чтобы спекулянты не смогли заработать на падении акций после отсечки, либо для того, чтобы не было возможности хэджа (лонг на споте под дивиденды и шорт на фьючерсах). Сжатие спрэда происходит сразу после отсечки. Осталось закрыться 5 крупным компаниям (Газпром, Лукойл, Роснефть, Сургут, ГМК).

( Читать дальше )

"Эксклюзивы" от Spydell'а и интересная мысля по фьючерсу Газпрома fGZM2...

- 18 апреля 2012, 14:31

- |

Снова не удержался, чтобы не копирнуть Spydell'а...

Тем более он тут прекрасно расписал вроде бы «хорошие» отчеты амеров за 17 апреля… Ну и по Газпрому прошелся, тем более что и у меня была такая же мысля… Итак, сам пост...

Отчеты корпораций за 17 апреля

Официальные СМИ любят развешивать наивным читателям всякое говно на уши, но нас то не проведешь? Все несколько иначе, чем было вчера в официальной пропаганде, а именно…

IBM – снижение эффективной налоговой ставки с 25% до 20.1%, что обеспечило дополнительные 185 млн прибыли. Если бы не этот фактор, то прибыль в 2012 равнялась бы прибыли в 2011. По совокупным доходам стагнация – возле нуля. Многие подразделения оказались в сильном минусе. Отчет впервые за 3 года оказался слабым.

( Читать дальше )

Тем более он тут прекрасно расписал вроде бы «хорошие» отчеты амеров за 17 апреля… Ну и по Газпрому прошелся, тем более что и у меня была такая же мысля… Итак, сам пост...

Отчеты корпораций за 17 апреля

Официальные СМИ любят развешивать наивным читателям всякое говно на уши, но нас то не проведешь? Все несколько иначе, чем было вчера в официальной пропаганде, а именно…

IBM – снижение эффективной налоговой ставки с 25% до 20.1%, что обеспечило дополнительные 185 млн прибыли. Если бы не этот фактор, то прибыль в 2012 равнялась бы прибыли в 2011. По совокупным доходам стагнация – возле нуля. Многие подразделения оказались в сильном минусе. Отчет впервые за 3 года оказался слабым.

( Читать дальше )

Взаимные фонды в США ...Еще один взгляд на Штаты от Spydell'а... Неожиданные цифры...

- 10 апреля 2012, 09:29

- |

Взято здесь... http://spydell.livejournal.com/431332.html

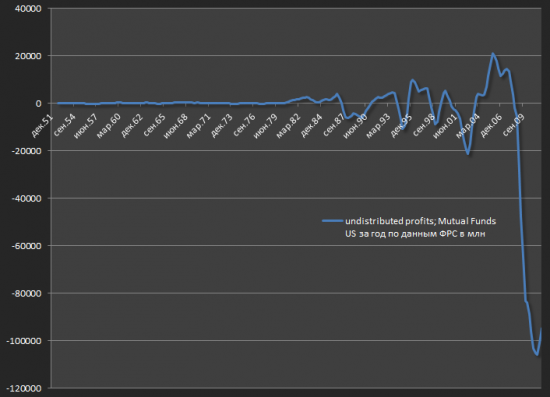

«Если верить данным ФРС из отчета Z1 в разделе „взаимные фонды“, то нераспределенная прибыль взаимных фондов США снижается 4 год подряд. Нет, она не просто снижается,- она валится с неимоверной силой. Даже не просто валится, там убытки чудовищные. Общее снижение за это время в абсолютном выражении составляет 287.5 млрд баксов!

Вот, как нужно профессионально сливать деньги! Т.е. профессиональные управляющие профессионально сольют вам столько, сколько это в принципе возможно.

Данные для меня удивительные и несколько шокирующие. Я ожидал провала в 2008 и 2009, но чтобы даже в 2010 и 2011 так нагло себя вести? За 2011 год минус 94.8 млрд ))

Если это действительно так, то это в полной мере объясняет мою гипотезу, согласно которой смысл существование взаимных фондов сводится к генерации убытков и аккумуляции средств вкладчиков в глобальном масштабе. Это делается целиком и полностью для того, чтобы поддержать на плаву первичных дилеров в условиях замкнутой системы, когда финансовая система становится инструментом перераспределения потоков от одних в пользу других. Таким образом, убытки взаимных фондов идут в прибыль других участников финансовой системы – это прежде всего первичные дилеры.

( Читать дальше )

В преддверии сезона отчетностей в штатах... ИТ Гиганты... Еще немного от Spydell'а...

- 08 апреля 2012, 06:57

- |

ИТ гиганты впечатляют. Apple, Cisco, Dell, Google, HP, IBM, Intel, Microsoft, Oracle за 2011 получили 667.3 млрд доходов (+30% к докризисному максимуму). Без учета Эппла 539.5 млрд (+13% к докризисному максимуму).

Для них кризис прошел незаметно. Падения результативности практически не было, если ориентироваться на историческую динамику.

По прибыли 129.1 млрд по всем (+65.3% к максимуму), а без учета Эппл 87.8 млрд выходит (+31.2% к максимуму).

( Читать дальше )

Для них кризис прошел незаметно. Падения результативности практически не было, если ориентироваться на историческую динамику.

По прибыли 129.1 млрд по всем (+65.3% к максимуму), а без учета Эппл 87.8 млрд выходит (+31.2% к максимуму).

( Читать дальше )

Статистика по S&P500 в апреле от Spydell'а...

- 03 апреля 2012, 09:09

- |

Традиционно апрель растущий месяц. По крайней мере, последние 6 лет росли. Силу роста можно проследить на графике. В расчет идут данные по закрытию последнего торгового дня в месяце к закрытию предыдущего месяца.

За последние 10 лет 7 раз росли в апреле. Средний рост 2.2%. За последние 20 лет средний рост 2.1%. с 50 года худший результат (-9%) в 70-м году. Лучший результат 9.4% в апреле 2009 после того, как отодрали индекс от дьявольского дна в 666 пунктов.

Но лучше и корректнее сравнить не закрытие месяца, а средние уровни за месяц.

За последние 10 лет средний результат +0.8%. За последние 20 лет +2.5%. Худший результат был в 2001 году с потерями 10.8% к марту, а лучший вновь в 2009. С 2006 года каждый раз апрель оказывался удачным для фондового рынка.

( Читать дальше )

За последние 10 лет 7 раз росли в апреле. Средний рост 2.2%. За последние 20 лет средний рост 2.1%. с 50 года худший результат (-9%) в 70-м году. Лучший результат 9.4% в апреле 2009 после того, как отодрали индекс от дьявольского дна в 666 пунктов.

Но лучше и корректнее сравнить не закрытие месяца, а средние уровни за месяц.

За последние 10 лет средний результат +0.8%. За последние 20 лет +2.5%. Худший результат был в 2001 году с потерями 10.8% к марту, а лучший вновь в 2009. С 2006 года каждый раз апрель оказывался удачным для фондового рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал