ФРС США

-

Конференция на заседании ЕЦБ

Конференция на заседании ЕЦБ

Решение ФРС было ястребиным, прогнозы по потолку ставок были повышены до 5,5%-5,75%, ФРС не признала переход в состояние паузы, отсутствие повышения ставки в июне было по причине «необходимости сбора дополнительной информации и её последствий для перспектив политики ФРС».

Рынки были ошарашены таким ястребиным решением, начался уход от риска, но после первых заявлений Пауэлла о том, что решение по повышению ставки в июле не было принято, решение будет приниматься от заседания к заседанию, вернулся аппетит к риску, при этом Насдак смог перехаить хай до ФРС.

Риторика Пауэлла не была голубиной, хотя он смягчил решение и прогнозы ФРС, Джей постоянно повторял, что инфляция слишком высока и ФРС должна вернуть ее к цели.

Реакцию на фондовом рынке можно считать чрезмерной и причина не в ФРС, а в том, что многие инвесторы опасаются пропустить рост Бигтеха на теме ИИ и откупают акции на падениях.

Заявление Пауэлла о том, что снижение ставок может начаться через пару лет, несет большой негатив, даже если ФРС вообще больше не будет повышать ставки, то сохранение текущих ставок хотя бы до 2024 года нанесет огромный ущерб экономике, тем более, что нет никаких оснований ожидать, что тренд ИИ предотвратит рецессию, весь хайп идет на единственном отчете Нвидиа с прогнозом прибыли на 2 квартал.

Авто-репост. Читать в блоге >>> ФРС придержала ставку

ФРС придержала ставку

Федеральная резервная система (ФРС) США по итогам июньского заседания впервые с марта 2022 года воздержалась от повышения ставки, оставив ее на уровне 5–5,25%. Прогноз участников Комитета по открытым рынкам ФРС при этом предусматривает повышение ставки в этом году до уровня 5,5–5,75%. В обновленном макропрогнозе ФРС повысила как оценку роста ВВП США, так и ожидания по базовой инфляции. По словам главы ФРС Джерома Пауэлла, регулятор продолжит практику принятия решений «от заседания к заседанию» — рынки ждут повышения ставки уже в июле — Ъ.

Вчерашнее заседание ФРС прошло довольно необычно. Ставка была сохранена, что ожидалось большинством аналитиков, однако риторика была вновь ястребиной. Всё как на последнем заседании ЦБ РФ по ставке. Глава ФРС Пауэлл считает, что инфляция ещё может оставаться высокой. Действительно, несмотря на снижение инфляции в годовом выражении до 4% в мае, базовая инфляция остается на уровне 5,3%, т.е. снижение было в основном за счет падение цен на топливо.

Авто-репост. Читать в блоге >>> Вывод по заседанию ФРС

Вывод по заседанию ФРСРешение ФРС было ястребиным, ибо потолок ставок на 2023 год был повышен до 5,5%-5,75%, при этом 13 членов ФРС из 17 видят пик ставок на этом уровне или выше.

Члены ФРС пересмотрели на повышение уровни ставок в 2024-2025 годах, повысили прогнозы по росту ВВП, снизили прогнозы по уровню безработицы и повысили прогнозы по базовой инфляции РСЕ.

Очень позитивный взгляд на рост экономики США в этом году, согласно заявлению Пауэлла, привел ФРС к мысли, что кредитный кризис пока не оказал значительного влияния, а значит нужно повысить ставки до уровня, который планировался до банковского кризиса в марте.

Июньские точечные прогнозы членов ФРС по ставкам значительно отличаются от мартовских, которые были сделаны сразу после банкротства двух банков, когда члены ФРС могли ожидать стремительное пикирование фондового рынка в стиле после краха Леман Бразерс.

Авто-репост. Читать в блоге >>> Итог Заседания ФРС: Собрание ФРС послало всех

Итог Заседания ФРС: Собрание ФРС послало всех

Всех и особенно тех кто на периферии империи

Авто-репост. Читать в блоге >>> Вводная к заседанию ФРС

Вводная к заседанию ФРСОбщая ситуация

Рынки пребывают в состоянии эйфории, невзирая на пересмотр ожиданий по снижению ставок ФРС в этом году и признание рынками сохранения ставок ФРС на хаях более длительное время, нежели ожидалось ранее.

Страх рецессии, согласно опросу Банк оф Америка, сместился на второе место после отчета Нвидиа, который зародил на рынках ожидания роста экономики благодаря технологической революции.

Больше всего рынки опасаются продолжения политики повышения ставок ЦБ и, если ФРС сегодня не даст прямое указание на вероятность повышения ставки в июле, перенеся переоценку ситуации на сентябрь, то хайп на фондовом рынке может продолжится до конца августа или до первых провальных отчетов компаний БигТех за 2 квартал.

Геополитика пока на паузе, США возобновили переговоры с Китаем.

Еврозона продолжает загнивать, погрузившись в рецессию, что создает негативный фон к заседанию ЕЦБ завтра, но основным драйвером для рынков на текущем этапе остается ФРС.

Заседание ФРС.Ставка, согласно общему консенсусу членов ФРС и участников рынка, сегодня останется неизменной с шансом 95%.

Авто-репост. Читать в блоге >>> Выступление ФРС On-line (21:15МСК)! Прогноз Биткоина и Альтсезон. Когда ждать ликвидность?

Выступление ФРС On-line (21:15МСК)! Прогноз Биткоина и Альтсезон. Когда ждать ликвидность?

Авто-репост. Читать в блоге >>> ⚡️Заседание ФРС онлайн: основные тезисы ⚡️

⚡️Заседание ФРС онлайн: основные тезисы ⚡️FOMC — СТАВКА ФРС = 5.25% (ОЖИД 5.25% / ПРЕД 5.25%)

❗️Федеральная Резервная Система США (ФРС) решила сохранить ключевую ставку без изменений на уровне 5-5,25%📌ФРС продолжит дальнейшее снижение баланса по плану

📌Большинство членов ФРС видят снижение ставок в 2024 г

📌Рынки свопов закладывают более высокий пик ставки ФРС - 5,35% в сентябре

📌 Большинство членов ФРС видят еще пару повышений ставки по 0.25% в этом году ❗️ БЫЧИЙ ТЕЗИС ДЛЯ БАКСА ❗️ 🐃

📌 Прогноз по базовой инфляции на 2023 год повышен до 3.9%, а прогноз по безработице понижен до 4.1%

📌

❗️ FOMC пресс-конф — 21:30мск

ОБНОВЛЯЕТСЯ ▶️

P.S. Наш телеграм канал с актуальной финансовой сводкой

ждет Вас в гости:

t.me/generationFin

Авто-репост. Читать в блоге >>> ФРС: комментарии к сохранению ставки 5,00 - 5,25%

ФРС: комментарии к сохранению ставки 5,00 - 5,25%

РЕШЕНИЕ О СОХРАНЕНИИ СТАВКИ ФРС НА ПРЕЖНЕМ УРОВНЕ БЫЛО ПРИНЯТО ЕДИНОГЛАСНО

ФРС ПОНИЗИЛА ПРОГНОЗ ИНФЛЯЦИИ В США НА 2023Г ДО 3,2% С 3,3%

ФРС ПОВЫСИЛА ПРОГНОЗ РОСТА ВВП США НА 2023 Г ДО 1% С 0,4%, ПОНИЗИЛА ПРОГНОЗ НА 2024 Г — ДО 1,1% С 1,2%

Авто-репост. Читать в блоге >>> Конференция на заседании ФРС

Конференция на заседании ФРС

Вчерашний отчет по инфляции цен потребителей США за май привел к разногласиям по трактовке среди экспертов, голуби по ФРС подсчитывали инфляцию в разных секторах на основании 3-месячного и 6-месячного тренда с подчеркиванием оснований для прекращения цикла повышения ставок ФРС, а эксперты-ястребы указывали на необходимость дальнейшего повышения ставок на основании роста базовой инфляции на 5,3%гг по сравнению с целью ФРС на 2,0%гг.

Тем не менее, очевидно, что страхи в отношении ястребиного ФРС уменьшились, ожидания на повышение ставки ФРС сегодня упали до 10%, а ожидания на повышение ставки ФРС в июле снизились до 70%.

Немаловажным является нивелирование ожиданий на снижение ставок в этом году, что является успехом для ФРС, а значит ФРС как минимум нельзя резко менять риторику на голубиную, ибо они могут потерять этот прогресс в изменении сознания инвесторов.

Сегодня внимание участников рынка будет сфокусировано на заседании ФРС.

ФРС огласит решение по ставке с новыми прогнозами в 21.00мск, пресс-конференция Пауэлла начнется в 21.30мск.

Авто-репост. Читать в блоге >>> ⚡️Сегодняшнее заседание ФРС: чего ждать, как повлияет на рынки (акции, валюты)

⚡️Сегодняшнее заседание ФРС: чего ждать, как повлияет на рынки (акции, валюты)ОБЗОP PЫНКОВ НА 14.06.23:

Календаpь событий

Авто-репост. Читать в блоге >>> Рынки готовы к паузе в повышении ставок

Рынки готовы к паузе в повышении ставокСегодня будут оглашены итоги очередного заседания ФРС. По прогнозам многих аналитиков, впервые с апреля прошлого года ставка останется неизменной на уроне 5,25%. Такие прогнозы вполне обоснованы. Уровень инфляции падает достаточно быстро, с 6,4% в январе до 4.0% в мае, а значит, основная задача ужесточения денежно-кредитной политики эффективно решается.

С другой стороны, высокие ставки влияют на стоимость размещения долга. По подсчетам министерства финансов США, расходы на выплату процентов по госдолгу на конец апреля составило 460 млрд долларов, а это около 12,5% от общего бюджета страны. Сейчас, после повышения потолка госдолга, США планирует размещение новых долговых обязательств, объем которых, по некоторым оценкам, может превысить 1-1.5 трлн долларов. И, возможно, ФРС не станет повышать ставку для того, чтобы е увеличивать стоимость размещения и, соответственно, не создавать дополнительную нагрузку на бюджет.

Но пока нельзя утверждать, что ФРС завершила цикл повышения ставок. Если судить по риторике разных представителей ФРС, не исключено, что будут еще одно-два повышения. Глава ФРС Джером Пауэлл пока высказывался достаточно неопределенно, оставляя дверь открытой для дальнейшего ужесточения денежно-кредитной политики. Полагаем, что и сегодняшняя пресс-конференция не внесет никакой ясности в этот вопрос.

Авто-репост. Читать в блоге >>> Потребительские цены в США в мае 2023г.+4%. Ещё одна причина, почему ФРС закончил цикл повышения ставок

Потребительские цены в США в мае 2023г.+4%. Ещё одна причина, почему ФРС закончил цикл повышения ставок

#инфляция #USA

ПОТРЕБИТЕЛЬСКИЕ ЦЕНЫ В США В МАЕ ВЫРОСЛИ НА 4%, ОЖИДАЛСЯ ПОДЪЕМ НА 4,1%.Подряд, это 11-е замедление месячной инфляции.

Ещё одна причина,

по которой ФРС прекращает цикл повышения ставок.

Ставки 5,00-5,26%,

выше инфляции.

Авто-репост. Читать в блоге >>> Чем опасен рост процентной ставки для экономики?

Чем опасен рост процентной ставки для экономики?

Чем опасен рост процентной ставки для экономики?

а) это делает привлечение нового долга более дорогим. Многие компании рефинансируются только за счёт выпуска нового долга и более не могут обслуживать долг. Это приводит к дефолтам. Далее страдают держатели их долговых бумаг.

б) облигации на балансе банков падают в стоимости. Это бьёт по нормативам достаточности капитала. Нарушение нормативов может привести к более серьезным проблемам: наплыву вкладчиков, отзыву лицензии. Банкам приходится брать ликвидность в другом месте: к примеру, продавать акции.

Вчера на Financial Times вышла следующая статья:

«В этом году в США было дефолтов на 21 млрд. долл. — больше, чем за 2021 и 2022 вместе взятые. Только в мае дефолтов было на 7.8 млрд. долл. — больше всего со времён COVID».

Пока это небольшие суммы, но опасность таится в эффекте домино.

источник: headlines F.

Авто-репост. Читать в блоге >>> Завтра ФРС проведет заседание по ключевой ставке

Завтра ФРС проведет заседание по ключевой ставке🔹А сегодня вышли данные по потребительской инфляции в США. В мае показатель составил +0,1% месяц к месяцу и +4% год к году, что немного ниже ожиданий рынка. С аналитиками MP разбираемся, чего ждать и к чему готовиться.

🚀Инфляция — это база

Стержневой показатель Core CPI, на который внимательно смотрит ФРС при принятии решения по ставке, пока снижается медленно. За месяц индикатор ожидаемо вырос на 0,4%, как и в апреле, и в марте. А годовая инфляция снизилась до 5,3% с 5,5% в апреле.

🔸Core CPI в 5,3% остается выше ключевой ставки ФРС 5,25%, тогда как в предыдущие циклы ужесточения ДКП для победы над инфляцией Центробанку приходилось поднимать ставку выше показателя.

🔸Напомним, что самый быстрый за 40 лет цикл ужесточения монетарной политики ФРС и ЕЦБ способствует замедлению мировой экономики, повышает риски глобальной рецессии и ведет к снижению цен на сырье, включая нефть.

👉Заседание ЕЦБ тоже не за горами, а в ЕС — уже рецессия

Авто-репост. Читать в блоге >>> Почему решение ФРС по ставке, скорее всего, будет принято в последнюю минуту

Почему решение ФРС по ставке, скорее всего, будет принято в последнюю минутуКогда Федеральная резервная система сядет в среду, чтобы решить, поднимать ли процентные ставки снова, это, вероятно, будет решение во время игры.

Председатель ФРС Джером Пауэлл заявил, что центральный банк будет принимать решения об изменении процентной ставки на основе «совещания за совещанием».

В прошлом месяце ФРС повысила базовую процентную ставку до целевого диапазона 5–5,25%, самого высокого уровня с 2007 года.

Чиновникам нужно будет решить, будет ли достаточно 10 повышений процентных ставок, чтобы снизить инфляцию, или же необходимы дополнительные действия сейчас. И ключевой момент данных — индекс потребительских цен за май — поступает во вторник, когда Федеральный комитет по открытым рынкам начинает двухдневные заседания.

«Инфляция не так низка, как им хотелось бы, но движется в правильном направлении, — сказал в интервью Люк Тилли, главный экономист Wilmington Trust. — ИПЦ — это последняя возможная ложка дегтя, которая может сбить их с толку».

Авто-репост. Читать в блоге >>> Доллар сдает позиции накануне заседания ФРС

Доллар сдает позиции накануне заседания ФРС

По итогам прошедшей недели индекс доллара показал новое снижение (-0,41%) против небольшой просадки неделей ранее. Индекс DXY закрыл первую декаду июня у отметки 103,5 п. На прошлой неделе курс доллара демонстрировал некоторую волатильность в рамках консолидации – трейдеры пытаются понять, какое решение примет Федеральная резервная система США в отношении процентных ставок на ближайшем заседании.Опубликованный в начале июня отчет по занятости усугубил неопределенность в части ДКП, поскольку значительное число новых рабочих мест дает возможность для ФРС повышать ставку, хотя замедление роста средней заработной платы указывает на сохранение процентной ставки на ближайшем заседании американского регулятора. Неожиданно слабые данные по индексу деловой активности в сфере услуг в США также укрепили ожидания паузы в повышении ставок.

На прошедшей неделе стало известно, что индекс деловой активности в сфере услуг США (ISM Non-Manufacturing) в мае опустился до 50,3 п.

Авто-репост. Читать в блоге >>> Разница между ставками ЕЦБ и ФРС может уменьшиться

Разница между ставками ЕЦБ и ФРС может уменьшитьсяНа этой неделе будут заседания двух самых крупных и влиятельных центробанков мира – Европейского Центрального банка и Федеральной Резервной системы.

Как обычно, основной вопрос, который нас интересует, будут ли повышены ставки в США и Европе. Ужесточение денежно-кредитной политики уже дало свои результаты, инфляционное давление уже заметно понизилось, хотя об окончательной победе пока говорить не приходится. Но у такой политики есть обратная сторона медали, высокие ставки также замедляют и экономический рост. В еврозоне уже зафиксирована рецессия, объемы промышленного производства практически повсеместно снижаются. Но, несмотря на столь очевидные проблемы, регулятор региона планирует и на этот раз повысить ставки на 0.25%.

В США ужесточение денежно-кредитной политики отражается на банковском секторе и на рынке недвижимости, но экономика все же растет. Рынок труда тоже пока остается сильным, несмотря на массовые увольнения во многих секторах экономики. После банковского кризиса в марте текущего года многие эксперты стали говорить о том, что ФРС следует начать смягчение дкп, однако после хороших данных по ВВП и безработицы разговоры о снижении ставки в этом году поутихли.

Авто-репост. Читать в блоге >>> Заседания ФРС (14 июня) и ЕЦБ (15 июня): ожидания, личное мнение.

Заседания ФРС (14 июня) и ЕЦБ (15 июня): ожидания, личное мнение.

14.06.2023

Заседание ФРС

(сейчас ставка 5,00 — 5,25%)

15.06.2023

Заседание ЕЦБ

(сейчас ставка 3,75%)

Думаю,

цикл повышения ставок ФРС окончен.

А ЕЦБ повысят ставку на 0,25% (вероятно, ЕЦБ сделает ещё 2-3 повышения ставки).

В конце 23г. или уже в 24г. ФРС начнёт снижать ставку:

инфляция уже ниже ставки ФРС в 5%, а к выборам президента США (ноябрь 24г.) обычно стимулируют экономический рост.

Снижение стоимости обслуживания долга для США важно (срижение ставки).

Золото.

Бычий взгляд

(Gold-9.23 куплю около $1970, если дадут).

ED.

Бычий взгляд

ФРС заелнчил цикл повышения ставок, а ЕЦБ пока нет.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Вероятность жесткой посадки возрастает

Вероятность жесткой посадки возрастаетПеревод статьи Кэмпбелла Харви из Research Affiliates.

Больше переводов в моём телеграмм-канале

Ключевые моменты

- Хотя ФРС вряд ли повысит ставки в июне, отсрочка, вероятно, будет недолгой. Ущерб был нанесен, и ожидаемые дальнейшие повышения означают еще больший ущерб. Рецессия, с которой мы неизбежно сталкиваемся, вызвана нами самими.

- Перевернутая кривая доходности ответственна за два причинно-следственных канала этой рецессии: 1) самореализующееся пророчество о ее успешности как сигнала к рецессии и 2) масштаб инверсии, которая создает высокий уровень стресса для банковской и финансовой систем США.

- Два негатива — ошибочная характеристика ФРС инфляции как временной и неспособность ФРС приостановить повышение ставок в начале 2023 года на фоне признаков замедления инфляции — не являются позитивом. В результате банковская и финансовая система, а также рынок коммерческой недвижимости находятся в состоянии стресса. В результате возросли шансы на жесткую посадку.

Авто-репост. Читать в блоге >>> Холодное лето 23го. В течении ближайших 4 мес. ФРС и Ко собираются сжать долларовую денежную массу на 4,5-6%

Холодное лето 23го. В течении ближайших 4 мес. ФРС и Ко собираются сжать долларовую денежную массу на 4,5-6%

Концептуально:

- К концу сентября началу октября 2023 года ФРС с англосаксонскими банками (Банк Англии, Канады, Австралии, Новой Зеландии) + подконтрольный им ЕЦБ собираются изъять или связать в Трежерис 1,1-1,5 триллиона USD из 25 которые находятся в обороте.

- Очень вероятно что ФРС поднимет ставку с 5,25% до 5,5% и будет держать её выше 5% ещё ~ 1 год. anytools.pro/ru/data/

- Дополнительно ещё часть ликвидности попытаются связать в биг тех связанный с ИИ (Apple, Microsoft, Nvidia, Amazon, Meta*/Фейсбук (*гнилая контора которая раскручивала призывы убивать русских в начале СВО), Tesla, Alphabet/гугл ).

- Ещё часть ликвидности попытаются связать в трежерис за счёт включения обратного РЕПО и/или повысив их доходность за счёт понижения их цены.

- Все прогнозируют повышение цены на физическое золото в любом случае в течении 2023-2024. smart-lab.ru/q/etf/GOLD-SUR/

Расшифровка для крестьян:

- акции лучше не покупать, тем более иностранные. Из росс акций имеет смысл задуматься о необходимости держать акции у которых DSI < 0.5 см. www.dohod.ru/ik/analytics/dividend

Авто-репост. Читать в блоге >>> Есть ли ощутимый прогресс по ставкам и инфляции? | Goldman Sachs

Есть ли ощутимый прогресс по ставкам и инфляции? | Goldman Sachs▫️ Вероятность рецессии в США в следующие 12 месяцев снижена с 35% до 25% благодаря исчезновению риска деструктивной борьбы за потолок долга и уверенности в том, что банковский стресс окажет скромное влияние всего в 0,4пп на рост реального ВВП. Между тем, экономика получает значительный импульс от восстановления реального располагаемого дохода и стабилизации на рынке жилья. Таким образом, ожидается, что в 2023 году экономика вырастет на 1,8%, что выше мнения ФРС и консенсуса частного сектора.

▫️ Придется ли ФРС в конечном итоге спровоцировать рецессию, чтобы вернуть инфляцию к целевому показателю в 2%? Ключевым вопросом, за которым необходимо следить, является то, сможет ли рынок труда плавно восстановить равновесие, и последние новости были в основном положительными. Экономика США создала много рабочих мест, сохраняя при этом уровень безработицы близким к допандемическому уровню в 3,5%. (см. рисунок 1)

▫️ Показатели рынка труда улучшаются, но все еще есть некоторые проблемы. Показатель занятости JOLTS неожиданно вырос, но количество рабочих мест в частном секторе сократилось.

Авто-репост. Читать в блоге >>> Пронозное и фактическое значение ставки ФРС 2022-2023

Пронозное и фактическое значение ставки ФРС 2022-2023

С момента первого повышения ставки ФРС (март 2022) в текущем цикле ужесточения рынки лишь раз ошиблись в прогнозировании следующего уровня ставки. Это произошло в июне 2022, когда рынки ожидали повышения на 0.50%, однако ФРС сочла необходимым более крупный шаг и повысила ставку на 0.75%.

На данный момент рынки ожидают, что ФРС оставит ставку неизменной на заседании 14 июня.

источник: headlines FED

Наша линейка каналов headlines. Будут полезны трейдерам и инвесторам:

t.me/headlines_for_traders

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

t.me/renat_vv

Авто-репост. Читать в блоге >>> Паника в банковском секторе США сходит на нет

Паника в банковском секторе США сходит на нетПосле краха нескольких региональных банков ФРС влила в банковскую систему объем кредитов на 303млрд$, из них 143млрд получила Система Федерального Страхования Банковских Вкладов(FDIC), туда же 40млрд$ добавил Минфин США, у самой FDIC было ~128млрд$ в основном в госбондах, общий обьем ликвидности FDIC $300-310 млрд с предельными выплатами ~$260 млрд по двум банкам.

На прошлой неделе банки США заняли более 150млрд$ из дисконтного окна ФРС, побив предыдущий рекорд финансового кризиса 2008 года(примерно 112млрд). В итоге экстренное предоставление ликвидности стабилизировало ситуацию и остановило панику в банковском секторе.

Источник: https://t.me/s/take_pr

Авто-репост. Читать в блоге >>> "Качели" в коммуникации ФРС

"Качели" в коммуникации ФРС

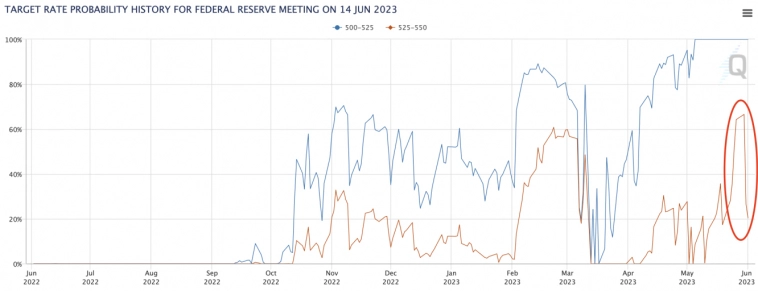

«Ветер перемен» в политике ФРС в очередной раз резко сменил направление: за пару дней шансы повышения ставки 14 июня сократились с 65 до 26%:

Крутые взлеты и падения шансов повышения обязаны «качелям», которые устроили чиновники ФРС в своей коммуникации с рынком: на прошлой неделе они ратовали за то, чтобы повысить ставку, указывая на высокую цену промедления, на этой неделе дискуссия плавно сместилась в сторону того, чтобы выдержать небольшую паузу, «не исключая», что в дальнейшем ужесточение может возобновиться. В среду и четверг с комментариями выступили Джефферсон и Паркер и вот, что они заявили:

- Ставка без изменений в июне не означает, что ФРС завершает политику ужесточения;

- Одно заседание без повышения, даст больше времени чтобы оценить положение дел в экономике;

- Данные с розничного сектора показывают, что потребители не тратят так, как это делали прежде;

Авто-репост. Читать в блоге >>> Почему цикл повышения ставок ФРС окончен: подтверждение того, что инфляция продолжит снижение.

Почему цикл повышения ставок ФРС окончен: подтверждение того, что инфляция продолжит снижение.

Товарный индекс Блумберг

по недельным,

с июня 2022г. постоянно снижается

(опережающий индикатор инфляции):

Авто-репост. Читать в блоге >>>