Покупатели покидают «вторичку».

Ее средняя стоимость может начать снижаться

Цены на жилье

07.07.2024, 13:00

Покупатели покидают «вторичку»

Ее средняя стоимость может начать снижаться

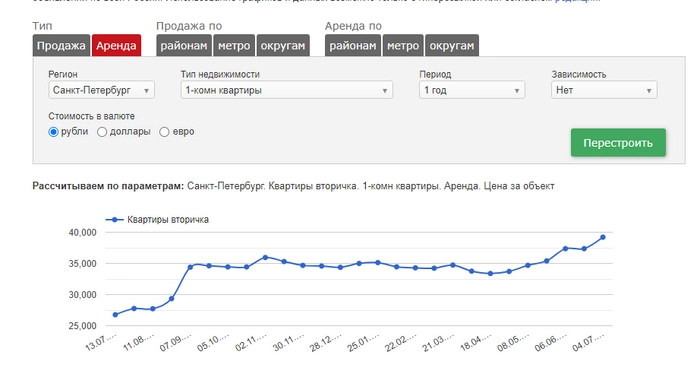

Ограничивающее спрос сокращение доступности ипотечных программ привело к остановке роста цен на вторичное жилье на крупнейших региональных рынках России. Собственники по-разному реагируют на конъюнктуру: в то время как одни снимают недвижимость с продажи, откладывая сделки до лучших времен, другие увеличивают дисконты. Этот фон на рынке сохранится в ближайшие несколько месяцев, но обвала цен аналитики не ждут.

Средняя стоимость вторичной недвижимости на 18 крупнейших региональных рынках России (16 городов-миллионников, Московская и Ленинградская области) в начале июля составила 144,2 тыс. руб. за 1 кв. м, увеличившись за месяц всего на 0,02%. Такие данные приводят в «Циан.Аналитике», предполагая, что рынок постепенно переходит от стагнации к снижению номинальных цен предложения.

В «Этажах» отмечают, что средняя стоимость «вторички» в России в целом за месяц выросла на 0,2%, до 123,4 тыс. руб. за1 кв. м. Аналитики «Яндекс Недвижимости» заметили рост средней цены по городам-миллионникам на 0,1% за месяц и на 13,3% год к году, до 132 тыс. руб. за 1 кв. м. В «Авито Недвижимости» также считают, что за 30 дней значение почти не изменилось: «вторичная» квартира в России стоит в среднем 7,5 млн руб.

Авто-репост. Читать в блоге

>>>