SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

IPO МТС Банка: почему планирую участвовать, и почему на небольшую долю

- 22 апреля 2024, 17:20

- |

Тезисно для тех, кому лень смотреть:

МТС-Банк – крупный частный банк, входит в топ-30 РФ по размеру капитала:

- Специализируется на работе с розницей, это 87% их портфеля

- Основное в рамках розничного направления – кредиты наличными, кредитные карты и товарные POS-кредиты

Выделяется высоким СГТР кредитного портфеля (~38% за последние 5 лет). За счет чего это получилось:

- Банк плотно интегрирован в экосистему МТС, представлен в их оффлайн-точках, моб. приложении, и других каналах – это простой доступ к огромной платежеспособной аудитории

- Вне МТС – банк активен в прочих цифровых каналах, изначально делал большую ставку именно на цифровизацию и она вполне сыграла

- Сильные позиции в POS-кредитовании. Само по себе оно не особо маржинальное, но хорошо работает на вовлечение новых клиентов

Что по финансам:

- Высокие темпы роста портфеля пока в полной мере не транслируются в прибыль (ее съедает резервирование)

- У банка исторически слабый ROE – те 19% про которые нам говорят в рекламе, это пока разовая история за 2023, и даже это – не сказать, что много

- Для поддержания роста банк приходилось постоянно докапитализировать

Что нам обещают дальше:

Что дальше все будет лучше – рост продолжится на инъекции айпиошных денег, при этом эффект масштаба улучшит маржинальность, плюс поможет опережающий рост комиссионных доходов. В цифрах:

- По итогам 2024 планируют заработать 16-17 млрд., капитал составит 100+ млрд., ROE~20% (все цифры обещаны в ходе роад-шоу)

- Стратегические таргеты, без сроков – удвоить количество активных клиентов, удвоить кредитный портфель, и вывести ROE на уровень 30%

Параметры IPO:

- 2350 — 2500 руб. за акцию

- Размещение cash-inб через допэмиссию акций. Объем – не более 10 млрд., по верхней границе это капитализация после IPO 85,1 млрд. и 13,3% фрифлоата

- P/E = 1, P/B = 6,8

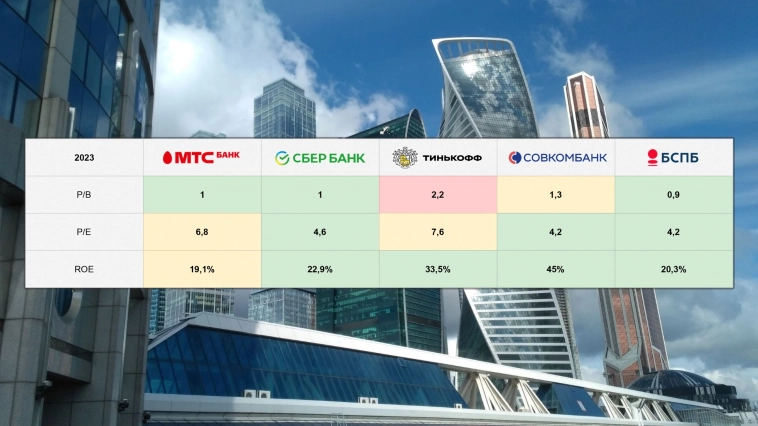

По такой цене выглядит хуже Сбера и Совкомбанка, но не прям сильно хуже, просто без дисконта за исторически слабые финрезультаты

Дивиденды:

- Раньше не платили, нечего было. По итогам 2024 обещают от 25 до 50% прибыли по МСФО

- С плановой прибылью-24 в ~16 млрд. дивиденд получается от 117,5 до 235 руб. на акцию, это ~4,7-9,4% годовых к сегодняшней цене. Для компании которая пока предполагаеся как история роста – цифра нормальная

Основные риски:

- Снижение спроса на потребкредиты (на фоне ухудшения экономической ситуации, затяжного периода высокой ДКП) + дальнейшее ужесточение регуляции отрасли со стороны ЦБ. И прочее макро, что коснется всего сектора

- Снижение темпов роста портфеля из-за стагнации абонентской базы МТС и усиления конкуренции в прочих цифровых каналах

Итого:

- Сейчас идея выглядит так: МТС-Банк продолжит расти на операционном уровне плюс-минус прежними высокими темпами, и начнет наконец более активно транслировать этот рост в прибыль

- Вероятность такого сценария вполне просматривается, дальше года я бы пока не загадывал, но таргеты-2024 выглядят вполне реалистичными, и без явных сиюминутных рисков. А два подряд успешных года – это будет уже не совсем случайность, не один только эффект низкой базы и их можно будет начинать поувереннее закладывать в цену

- Доходность космической не кажется (переоценка в 20-30%), поэтому в IPO планирую участвовать, но на небольшую долю. Сбер и СКБ в качестве основных позиций сектора в инвестиционный портфель пока выглядят интереснее

- Спекулятивно – может опять получиться небольшая аллокация, не за счет ажиотажа, а за счет высокой доли институционалов. Но будут ли даже в этом случае желающие сразу же докупать дороже – не уверен. Если будут, с удовольствием им продам, однако за то, чтобы специально заходить большим объемом чисто спекулятивно – аргументов не вижу

(пишу про облигации и акции РФ, ЦФА)

теги блога Mozg

- CarMoney

- fix price

- FixPrice

- IPO

- IPO 2024

- Lenta ltd

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- Авто финанс банк

- акции

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Белуга Групп

- Биннофарм Групп

- Быстроденьги облигации

- ВДО

- ВК

- ВсеИнструменты.ру

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Глобалтранс

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- ИЭК ХОЛДИНГ

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- Магнит

- Мвидео

- МГКЛ

- монополия

- Мосгорломбард облигации

- Новатэк

- Новосибирская область

- новые технологии

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- роделен

- Роделен облигации

- РОЛЬФ облигации

- Росагролизинг

- Россети

- Россети Московский регион

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- совкомбанк

- ТГК-14

- флоатеры

- Фосагро

- Элемент лизинг

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК