Блог им. Investovization

Газпром (GAZP). Отчет за 2023г. Дивиденды. Перспективы.

- 11 мая 2024, 09:58

- |

Приветствую на канале, посвященном инвестициям! 02.05.24 вышел отчёт за 2023 год компании Газпром (GAZP). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Газпром — одна из крупнейших нефтегазовых компаний мира по величине запасов и объемам добычи.

Основные виды деятельности —разведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, а также производство и сбыт тепло- и электроэнергии.

№1 в мире по запасам и добыче природного газа.

№2 в России после Роснефти, по переработке нефти и газового конденсата.

№2 в России по выработке электрической энергии.

№1 в России по производству тепловой энергии.

Более 50% акций принадлежит государству.

Газпром сильно пострадал от текущей геополитической ситуации. В результате диверсий на Северных потоках, а также санкций и ограничений Газпром теряет ключевой рынок сбыта.

Текущая цена акций.

После более чем двукратного падения с максимумов 2021 года, котировки стабилизировались. И уже более полутора лет торгуются в боковике. Причем за 2023 год цена акций практически не изменилась. А в данный момент она подошла к нижней границе боковика.

Операционные результаты.

Точных данных по операционным результатам за последние два года нет. Но известно, что относительно 2021 года, добыча газа упала более чем на 100 млрд кубометров, т.е. более, чем на 20%. А так как реализация внутри РФ более-менее стабильна, поэтому логично, что более чем на 100 млрд уменьшился экспорт.

Все эти потери пришлись на Европейский рынок. За последние два года потребление газа в Европе снизилось более, чем на 100 млрд кубических метров, в основном за счет поставок Газпрома. К слову, вместо этого Европа наращивает импорт СПГ.

Вообще в 2023 году поставки трубопроводного газа из России в Евросоюз снизились примерно на 60%. Т.е. Газпром поставил туда около 27 млрд кубометров.

При этом объемы поставки в Китай выросли за год в полтора раза до 22,7 млрд кубов. А т.к. в 2024 году поставки по Силе Сибири должны быть выше 30 млрд, то похоже, что в этом году Китай станет основным экспортным направлением. А в 2025 году поставки туда должны превысить 38 млрд кубометров.

- Выручка от экспорта газа 2,86 трлн (-61% г/г). Несмотря на падение, она более, чем в два раза превышает выручку от продажи газа внутри страны. Так получается из-за того, что цены на газ в России значительно ниже экспортных.

- Выручка от газового сегмента за вычетом пошлин и акцизов 3,1 трлн (-52% г/г).

- Выручка от продажи сырой нефти, газового конденсата и продуктов нефтегазопереработки 4,1 трлн (+4% г/г). Это выше, чем выручка от продажи газа.

- Продажа электрической и тепловой энергии 0,64 трлн (+8% г/г).

- Прочая выручка 660 млрд (+6% г/г).

Цены на газ и нефть.

Цены на газ в Европе в 2023 году упали в несколько раз относительно рекордных значений 2022 года. Но правда, текущие котировки по-прежнему выше цен, которые были до 2021 года.

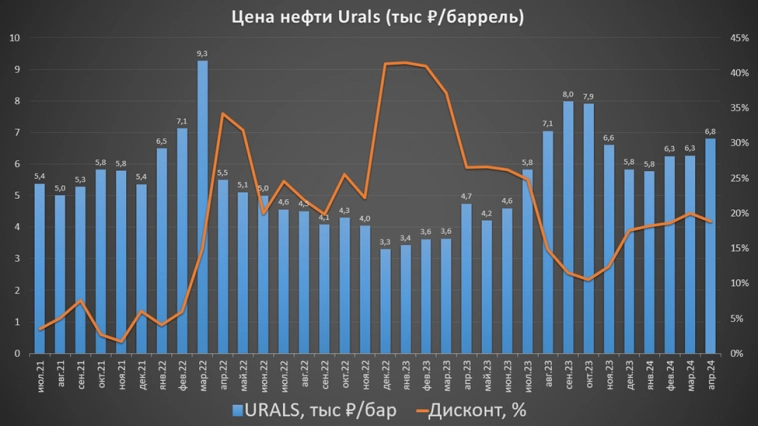

Цены на нефть марки BRENT в 2023 году были на высоких отметках, но в среднем на 20% ниже год к году. Российская нефть марки Urals торгуется с дисконтом к BRENT. Сейчас он в районе 20%. Цены на Urals в рублях во второй половине прошлого года благодаря девальвации были на высоких отметках. Правда, из-за укрепления рубля в течение четвертого квартала цены снизились примерно на 25%. Последние полгода средняя цена Urals 6300₽ за баррель.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 2023 год:

- Выручка 8,54 трлн (-27% г/г).

- Операционные расходы 8,58 (-8% г/г).

- Убыток от обесценения финансовых активов 0,3 трлн (-23% г/г). Основной убыток здесь из-за бумажных курсовых переоценок валютного долга.

- Убыток от продаж 0,3 трлн (а в 2022г. была прибыль 1,9 трлн).

- Финансовые доходы – расходы = -0,6 трлн (а год назад +0,08 трлн).

- Прибыль от ассоциированных предприятий 0,35 трлн (+113% г/г).

- Чистый убыток 0,6 трлн (а в 2022г. была прибыль 1,2 трлн).

Операционные расходы превысили выручку, это одна из основных причин убытка. Поэтому рассмотрим их подробней.

- Налоги 3 трлн (-12% г/г). В частности, НДПИ 2,5 трлн. В том числе дополнительный повышенный НДПИ на 0,6 трлн, который действует до конца 2025г.

- Обесценение нефинансовых активов 1,1 трлн (+35% г/г). Фактически это бумажные переоценки основных средств и незавершенного капитального строительства.

- Оплата труда выросли 1,1 трлн (+15% г/г). К слову, краткосрочное вознаграждение управленческого персонала 4 млрд.

- Покупные газ и нефть 0,75 трлн (-51% г/г). Здесь удалось хорошо сэкономить.

- Курсовые разницы -0,2 трлн.

Таким образом, итоговый чистый убыток в основном получился из-за повышенных НДПИ, а также бумажных переоценок и курсовых разниц. Если их учесть, то ЧП скорр = 724 млрд. К слову, Газпром отразил прибыль по РСБУ за 2023 год в размере 695 млрд.

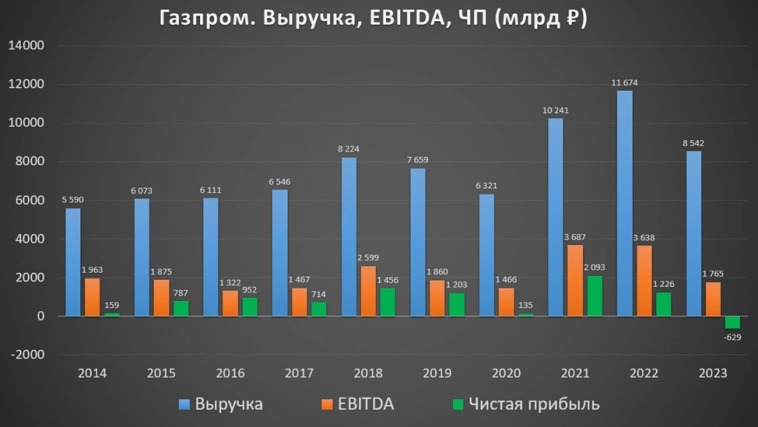

Выручка 2023 года в целом неплохая, это третий результат за всю историю. Но EBITDA упала в два раза год к году и составила менее 1,8 трлн, это одно из самых низких значений за десятилетие. А убыток случился впервые за четверть века.

На диаграмме в разрезе полугодий, видим, что основные проблемы пришлись на второе полугодие, когда операционные расходы, в частности НДПИ, выросли в 1,5 раза относительно первого. Кстати, здесь же видим ещё более убыточное 2П 2022, когда государство решило разово изъять у Газпрома 1,2 трлн также через повышение НДПИ.

Баланс.

- Капитал 15,6 трлн (-1% г/г).

- Запасы 1,2 трлн (+14% г/г).

- Денежные средства 1,5 трлн (+23% г/г).

- Суммарные кредиты и займы 6,6 трлн (+30% г/г).

Таким образом, чистый долг 5,2 трлн (+34% г/г). Рост долга во многом обусловлен курсовыми разницами, т.к. большая его часть привязана к валюте. ND/EBITDA = 2,96. Долговая нагрузка высокая.

Денежные потоки.

- операционная деятельность 2,3 трлн (+5% г/г). Именно столько денег поступило в компанию за год. Несмотря на итоговый чистый убыток, результат лучше г/г. Это как раз отражает тот факт, что убыток во многом бумажный. Плюс в 2023 году было уменьшение дебиторской задолженности и рост кредиторской.

- инвестиционная деятельность -2,9 трлн (+36% г/г). Из них на капитальные затраты потрачено 2,4 трлн. Рекордное значение.

- финансовая деятельность +0,8 трлн. Положительное значение благодаря росту долговой нагрузки.

Операционный поток уступает только 2021 году. Инвестиционный и финансовый потоки максимальные.

Свободный денежный поток FCF =-126 млрд. На эту сумму капексы превышают денежный поток от операционной деятельности.

Дочки Газпрома.

Газпром — это целая империя, оказывающая влияние на множество зависимых организаций. В Газпром входят десятки крупных дочек и более тысячи различных внучек. У Газпрома есть своя авиакомпания, флот, ж/д компания, телеком, IT компания, медиа холдинг и множество других организаций, напрямую не связанных с углеводородами.

Кроме дочерних компаний, у Газпрома есть инвестиции в ассоциированные предприятия. Т.е. те компании, в которых Газпром владеет значительным, но не контрольным пакетом акций. Среди них выделяется Газпромбанк, это один из крупнейших банков страны. И ООО «Сахалинская энергия» – это бывшая «Сахалин Энерджи». Оператор проекта «Сахалин-2». В обеих компаниях доля Газпрома в районе 50%.

Чистая прибыль Газпромбанка и его дочек в 2023 году превысила 182 млрд. А у Сахалинской энергии этот показатель свыше 315 млрд. К слову, в марте Газпром купил ещё 27,5% в ООО «Сахалинская энергия» за 95 млрд. Очевидно, что это очень выгодная сделка.

Если взять капитализацию только некоторых крупных публичных компаний, в которых есть более-менее заметная доля у Газпрома, а это Газпромнефть, Новатэк и ряд энергетических компаний, то получится совокупная стоимость более 3,859 трлн, а капитализация Газпрома 3,63 трлн. Таким образом, капитализация Газпрома меньше стоимости его доли только в пяти публичных дочках. Это говорит о сильной недооценке компании.

Дивиденды.

Согласно дивидендной политике, выплаты производятся из чистой прибыли по МСФО, скорректированной на курсовые разницы и переоценки. Таким образом, несмотря на чистый убыток по итогам года, база для расчета дивидендов 724 млрд.

Но так же указано, что в случае если ND/EBITDA > 2,5, Совет директоров может принять решение об уменьшении дивидендов. А текущий ND/EBITDA > 2,96.

Таким образом дивиденды могут составить от ноля до 15,3₽ на акцию. Т.е. доходность может быть до 10%. Но всё же из-за высокой долговой нагрузки и большой инвест программы, высокая вероятность, что дивидендов не будет. Правда, в декабре 2023 года один из топ менеджеров Газпрома заявлял, что рост долга не должен повлиять на предложения менеджмента по дивидендам.

Риски.

- Дальнейшее снижение объемов экспорта в Европу вплоть до окончательной потери этого направления.

- Огромные налоги. Правда, текущий повышенный НДПИ действует до конца 2025 года. Если его отменят, то НДПИ уменьшится на 600 млрд в год.

- Большая инвестиционная программа, которая во многом осуществляется на заёмные средства. А долг уже немаленький. Правда, в 2024 году инвест программа сокращена до 1,57 трлн.

- Возможное падение цен на углеводороды. Нельзя исключать их падение, например, из-за развивающейся рецессии в мировой экономике.

- Сохранность инфраструктуры. После диверсии на Северных потоках, выросла вероятность терактов и на других газопроводах. В частности, Путин уже неоднократно заявлял, что готовились теракты на Турецком потоке.

Перспективы

Текущие перспективы связаны с развитием внутреннего рынка, ростом переработки и СПГ мощностей, а также диверсификацией экспортных поставок газа на восток и юг.

Большие надежды связаны с возможным проектом «Сила Сибири 2». Это ещё один газопровод в Китай с мощностью 50 млрд кубометров. Но пока подписанных решений нет, Китай затягивает переговоры.

Кроме этого у Газпрома еще ряд проектов. В частности, запуск оставшихся линий на Амурском Газоперерабатывающем заводе. С 2025 года завод должен выйти на полную проектную мощность.

В Усть-Луге строится комплекс по переработке этансодержащего газа и производства СПГ, который будет ежегодно перерабатывать 45 млрд куб. м газа и производить 13 млн тонн СПГ. Запуск планируется в 2026 году. Также есть множество других проектов.

Поддержку финансовым результатам Газпрома оказывает индексация тарифов на газ внутри страны. Ближайшее повышение запланировано на 8% с июля 2024 года.

Ещё нельзя забывать о возможной геополитической разрядке, при которой страны ЕС могут вернуться к закупкам у Газпрома.

Мультипликаторы.

Мультипликаторы выше средне исторических:

- Текущая цена акции = 154,3 ₽; капитализация = 3,6 трлн ₽;

- EV/EBITDA = 5;

- P/E = -; P/S = 0,4; P/B = 0,2;

- Рентаб. EBITDA 21%; ROE = -; ROA = -

Выводы.

Газпром — одна из крупнейших нефтегазовых компаний в мире.

Из-за потери рынка Европу, текущие результаты по добыче и по экспорту газа худшие за многие годы.

Финансовые результаты за 2023 год также негативные. Впервые за четверть века был зафиксирован убыток. Правда, если его скорректировать на бумажные переоценки и курсовые разницы, то получится 724 млрд прибыли.

У компании высокая долговая нагрузка. И это скоро может превратится в очень большую проблему. А растёт она из-за рекордных капитальных затрат.

Из-за них же у Газпрома отрицательный свободный денежный поток.

Дивиденды по итогам 2023 года могут составить до 15,3₽. Но из-за большого долга высокая вероятность их отмены.

Основные риски связаны с налогами, снижением цен на углеводороды, возможными терактами и окончательной потерей рынка ЕС.

Перспективы связаны с отменой повышенного НДПИ, а также с развитием внутреннего рынка, ростом объемов переработки, СПГ мощностей и диверсификацией экспортных поставок газа на восток и юг.

Мультипликаторы выше средних. Но при этом Газпром стоит дешевле доли только в пяти публичных дочках. Комплексная справедливая оценка на текущий момент в районе 180₽.

Мои сделки.

На данный момент доля Газпрома в моём портфеле акций около 5%. Если учесть последние дивиденды, то текущая средняя в районе 200 рублей. Напомню, что о всех своих сделках пишу в нашем телеграм канале. Акции стоят относительно недорого, но и риски соответствующие. В случае снижения котировок ниже 150₽, подумаю о докупке.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

7000 руб за 1000 кубов

80 баксов за 1000 кубов — вполне адекватная цена