Блог им. Investovization

АПРИ (APRI). Стоит ли участвовать в IPO?

- 16 июля 2024, 09:04

- |

Приветствую на канале, посвященном инвестициям! 30.07.2024 планируется старт торгов акциями АПРИ (APRI). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ПАО «АПРИ» – крупнейший региональный девелопер жилой недвижимости и лидер строительной отрасли Челябинской области по объему возводимого жилья. По текущему строительству АПРИ занимает 49 место в стране.

Текущая география деятельности АПРИ представлена регионами с высокими темпами строительства на уровне страны:

- Челябинская область, домашний регион АПРИ, занимает 13 место в стране по фактическому объему ввода жилья в 2023 году.

- Свердловская область – 9 место.

- Приморский край — 12 место. Здесь АПРИ на данный момент ведет этап проектирования.

- Краснодарский край входит в ТОП-3. Здесь планируется реализация значимого инвестиционного проекта.

На данный момент в портфеле АПРИ 11 проектов разного масштаба. В стройке более 377 тыс м2, в планах 901 тыс м2.

Помимо проектов строительства жилых комплексов, включающих различные объекты инфраструктуры (школы и детские сады, ясли, медицинские центры, торговые центры, фитнес-центры и др.), в текущем портфеле АПРИ – крупный инфраструктурный проект: спортивно-развлекательный парк в Челябинске («Фанпарк»).

По состоянию на 31 марта 2024 года Группа состояла из материнской компании и 23 юридических лиц.

Основными конечными бенефициарами являются: Карабинцев Т.В., Букреев А.С., Овакимян А.Д., Бугрова Е.Н. Материнской организацией Компании является ООО «ОК-Финанс».

Операционные результаты.

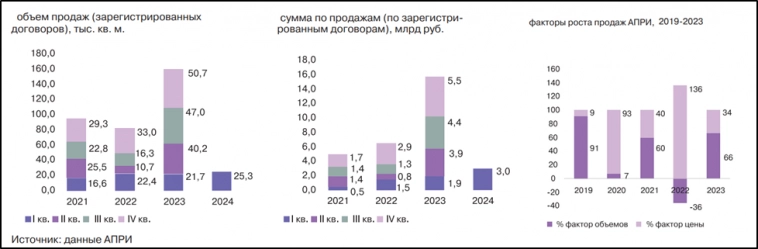

Объемы продаж растут последние 5 лет, в том числе благодаря запуску новых проектов и росту цен.

Продажи в 1Q 24 лучше г/г. Частично это объясняется ажиотажным спросом перед окончанием льготной ипотеки. Также из диаграммы видим, что последние годы преобладает фактор роста цены, во многом благодаря которому растут объемы продаж.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 1Q 2024:

- Выручка 6 млрд (+85х г/г);

- Прочие доходы 0,3 млрд (-38% г/г);

- Операционная прибыль 1,8 млрд (+8х г/г);

- Чистые финансовые расходы 1 млрд (+6,5х г/г);

- Чистая прибыль (ЧП) 0,5 млрд (+8х г/г).

Видим внушительный рост всех показателей год к году. Во многом этот рост объясняется нюансами учета. Дело в том, что в 2021 г. группа начала оказывать девелоперские услуги: частично продавала права реализации некоторых проектов. А выручка и расходы совместных предприятий в отчёте не консолидируются. Признается только итоговая доля в финансовом результате в составе «Прочих доходов».

На годовой диаграмме виден спад выручки в 3,5 раза в 2022 году, при этом EBITDA и ЧП, наоборот, выросли. Это как раз объясняется этим эффектом, т.к. в этот период была высокая доля проектов, реализуемых совместно с партнёрами. Вообще текущие годовые темпы роста: выручка 41%, EBITDA 82%, ЧП 84%.

Баланс.

- Чистые активы 5,7 млрд (+14% с начала года). Т.е. на такую сумму активы превышают обязательства.

- Денежные средства 2,5 млрд (-39% с начала года).

- Суммарные кредиты и займы 25 млрд (+17% с начала года).

- Остаток на эскроу счетах 8,6 млрд (+18% с начала года).

Таким образом, чистый долг 14 млрд (+40% с начала года). Это с учётом средств на эскроу счетах. ND/EBITDA = 2,7. Долговая нагрузка довольно высокая. Только процентами компания платит 1 млрд в квартал. НРА (Национальное Рейтинговое Агентство) 08.11.23 присвоило АПРИ рейтинг на уровне «ВB|ru|» с позитивным прогнозом.

Денежные потоки.

За 1Q 24 компания не раскрыла денежные потоки, наверно там не очень красивые цифры. Посмотрим опубликованные данные на 2023 год:

- операционная деятельность 0,5 млрд. Именно столько денег поступило в компанию за год.

- инвестиционная деятельность -1 млрд. Причем капитальные затраты всего 0,05 млрд. А 1 млрд ушёл на инвестиции (земельные участки, инвестиции в ассоциированные компании).

- финансовая деятельность +2,8 млрд. Положительное значение из-за роста долговой нагрузки. Плюс было увеличение уставного капитала на 0,5 млрд. Также АПРИ выплатила дивиденды 0,2 млрд.

В итоге, свободный денежный поток, или разность между операционным потоком и капитальными затратами, в 2023 году был плюс 0,5 млрд.

Дивиденды.

Согласно дивидендной политике, предполагаются выплаты до 50% от чистой прибыли по МСФО.

Конкретный размер дивидендов зависит от долговой нагрузки, положительного FCF и прочих факторов. Из-за текущего большого долга, ближайшие годы не стоит ждать высоких дивидендов.

Для понимания возможных размеров: если бы компания выплатила дивиденды за 2023 год исходя из 50% от ЧП, то доходность составила бы 9%.

Перспективы.

У АПРИ есть стратегия до 2028 года, согласно которой компания может войти в ТОП-5 девелоперов РФ с портфелем проектов за пределами столиц.

Прогнозируется, что до 2028 года средний темп роста ввода жилья составит примерно 48% в год.

Высокий план по реализации в 2024 году 111%. Но в дальнейшем он будет в районе 30%.

Прогнозируется средний темп роста валовой прибыли по 55% в год до 2028г.

Риски.

- Падение спроса на новостройки. В связи с окончанием льготной ипотеки ожидается замедление продаж в новостройках со второго полугодия 2024г.

- Падение цен. За последнее время цены сильно выросли, и если спрос упадёт, то вполне возможно, что будет коррекция и в ценах.

- Ставка ЦБ. У АПРИ большой долг с дорогим обслуживанием.

- Конкуренция.

Мультипликаторы.

По мультипликаторам компания оценена средне по отрасли, но при этом ожидаются высокие темпы роста. При этом у нее самая маленькая капитализация, и расти намного проще. По темпам роста АПРИ напоминает Самолёт.

IPO.

- Диапазон цены: 8,8₽-9,7₽ за акцию (капитализация 10-11 млрд без учета средств, привлеченных в рамках IPO).

- Схема размещения cash-in, т.е. доп эмиссия.

- Размер Предложения составит 0,5-1 млрд рублей (5%-10% от общего количества акций).

- Заявки принимаются: 22.07.24-29.07.24

- Старт торгов 30.07.24. Тикер APRI. Акции будут включены во второй котировальный список.

- Предусмотрен механизм стабилизации в объеме 10% от размера IPO.

- Действующие акционеры не будут продавать акций в течение 180 дней после IPO.

Выводы.

АПРИ — лидер строительной отрасли в Челябинской области по объему возводимого жилья.

Объемы продаж растут последние 5 лет. Это подкрепляется ростом цен. В результате, финансовые результаты очень сильные. У компании высокая долговая нагрузка.

Согласно дивидендной политике выплаты могут быть до 50% от ЧП.

У АПРИ есть стратегия до 2028 года, согласно которой темпы роста валовой прибыли будут по 55% в год. Риски: падение спроса, падение цен, высокая ставка ЦБ, конкуренция.

Мультипликаторы средние по отрасли. Но если темпы роста будут действительно близки к 50% в год, то текущая оценка подразумевает дисконт, как минимум 30%. Но и риски сейчас в этой отрасли очень высокие. Я пока не планирую участвовать в этом IPO. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Да и количество предложенных акций это ржака, если это не ипо на 40%, прям перед «проблемами» в данной области, то интерес к этому должен быть глубоко отрицательный.

Investovization, нет, как раз вовремя :)

Физики вкладывают бабло во что угодно, да и вон какую прибыль и выручку они нарисовали: «нууу тошна будют исчо исксы»

да и рынок недвижки пока не выглядит совсем мертвым

Компания получит деньги, что для нее несомненный плюс. А что там с физиками будет — да какая разница