SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. PavelShumilov

Прогноз на акции Инарктика (INARCTICA). Какие будут дивиденды? Разбор финансового здоровья, технический анализ. Инарктика - компания роста.

- 21 августа 2024, 17:35

- |

Компанию Инарктика ранее не разбирал, это мой первый разбор. У компании нет конкурентов на российском рынке среди публичных компаний. Когда-то я активно интересовался компаниями Норвегии, Дании, Финляндии и Швеции — вот там много подобных компаний, которые также имеют листинг. Логично будет сравнить с ними.

🐟 Обзор по компании INARCTICA (старое название — Русская Аквакультура) #AQUA

Сектор: Производство и сбыт продуктов питания (рыба)

▪️ Капитализация: 711,5M$

▪️ P/E — 4.19 (здесь и далее метрики по отчету МСФО за 2023 год)

▪️ P/S — 2.28

▪️P/B — 1.63

ℹ️ По этим метрикам компания недорогая, чуть ниже средних оценок российских компаний. Сравним с компаниями Норвегии и Швеции в блоке ниже.

🗞 Новостной фон

▪️Инарктика в I полугодии на 26% увеличила отгрузки рыбы в регионы РФ

▪️Инарктика запускает в тестовом режиме завод по производству мальков в Карелии

▪️В Карелии Инарктика запустила новый завод по производству посадочного материала лососевых видов рыб

▪️Инарктика РСБУ 1п 2024 г.: выручка 1,85 млрд руб (-24% г/г), чистая прибыль 1,76 млрд руб (-23,5% г/г)

▪️ИНАРКТИКА ОРИЕНТИРУЕТСЯ НА ВЫПЛАТУ 30–50% ОТ ЧИСТОЙ ПРИБЫЛИ НА ДИВИДЕНДЫ ПО ИТОГАМ 2023 Г. — CEO

▪️ЧИСТАЯ ПРИБЫЛЬ ПАО «ИНАРКТИКА» ПО МСФО ЗА 2023 Г. ВЫРОСЛА НА 27%, ДО 15,5 МЛРД РУБ

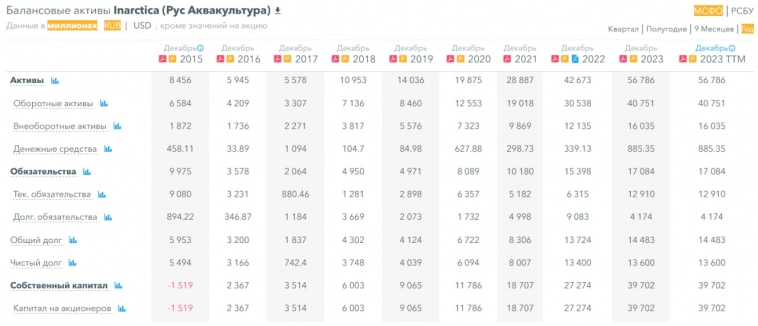

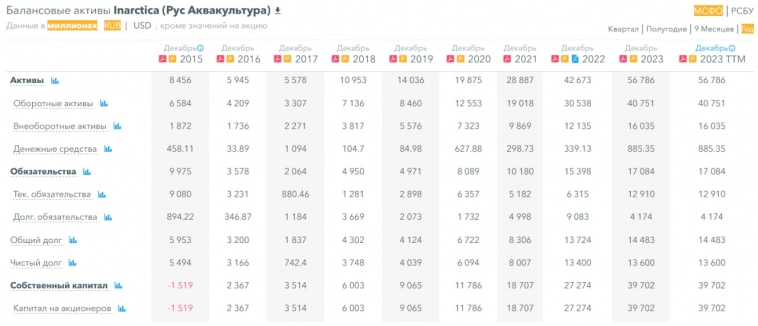

💰 Финансовое здоровье

▪️Собственный капитал у компании из года в год растёт. Еще в 2015 у них был отрицательный капитал, но после перешли в положительный. Собственный капитал растёт по 40-60% в год, в плохие годы — 30%, Вообще-то это вау! В этом плане компания пушка огонь.

▪️Долги компания наращивает регулярно. 2021 +26%, 2022 +51%, 2023 +11%. Долг на конец 2023 — 17B р.

ℹ️ Кэш — 885M р., долг — 17B р. Долг больше кэша в 19,2 раза — это довольно высокий уровень долга, финансовое здоровье среднее. Но этот долг не является проблемой, т.к. собственный капитал продолжает активно расти из года в год такими темпами. Получается, что такой уровень долга полезен для компании, это помогает быстрее расти.

💰 Выручка, прибыль

▪️Выручка с 2015 по 2020 была растущей, но в некоторые годы проваливалась, так в одни годы было +186%, в другие -36%, но динамика была все равно растущая. В 2021 году выручка выросла на 91%, а далее каждый последующий год темпы роста выручки сокращались: 2022 +48%, 2023 +21%. Посмотрим, что будет по итогу 2024 года, но если смотреть на не полные данные РСБУ за 2 квартал 2024, то выручка упала на 10%.

▪️Чистая прибыль повторяет динамику выручки. С 2015 по 2020 прибыль прыгает от -90% до +390%, а в номинальном выражение прибыль в диапазоне 376M р. — 3,885B р. С 2021 года динамика меняется, с этого года прибыль начала постоянно расти, но вот темпы падают: 2021 +173%, 2022 +40%, 2023 +30% или 15,4B р.

▪️Свободный денежный поток у компании из года в год продолжает прыгать. Часто он имеет отрицательную величину. Но в 2023 году FCF был рекордным +737% или 4,016B р.

🔮Будущее, оценки

▪️ Есть 4 оценки аналитиков из Финам, ПСБ, Т-Инвестиции от 1100 р. (28 июня 2024) до 1310 р. (30 августа 2023). При том чем ближе к текущему дню, тем ниже оценки аналитиков. Но в любом случае они существенно выше текущих цен.

🆚Сравнение с конкурентами

Если сравнивать компанию с русскими компаниями из сектора «Дистрибьюция», то компания оценивается дешевле всех остальных. При том по метрикам ближайшая компания — Fix Price (понятно, что профиль совсем другой) стоит на 70% дороже.

Если сравним с теми самыми норвежскими, финскими, шведскими компаниями, то у тех P/E начинается от 15 и заканчивается 45. Таким образом хоть по сравнению с российскими, хоть по сравнению с зарубежными Инарктика оценивается дешево.

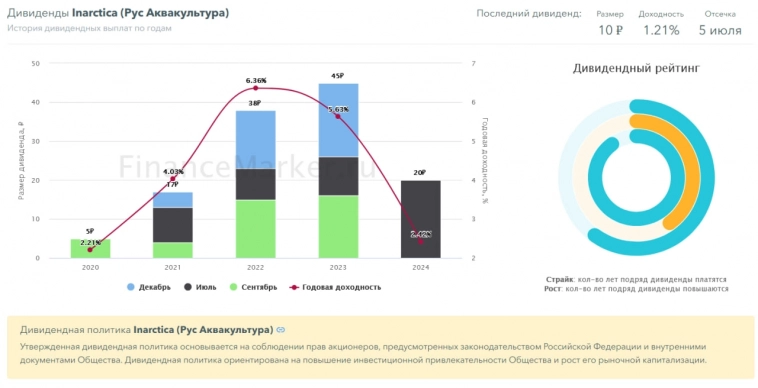

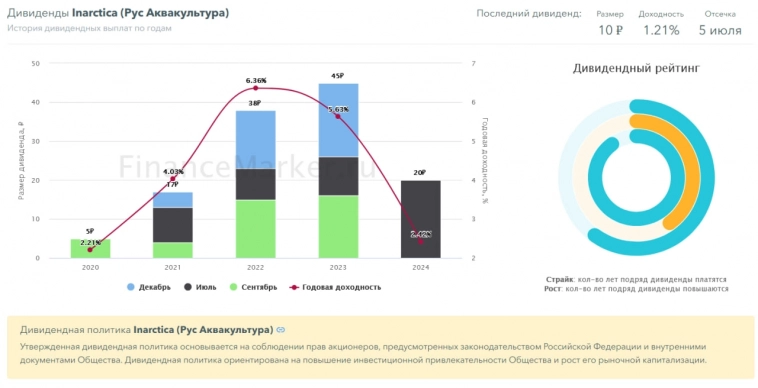

🤑 Дивиденды

Компания выплачивает относительно небольшие дивиденды от 4 до 6% последние годы. Обычно компания выплачивает дивиденды трижды в год, в этом году была пока одна выплата на 2,42%. Выплачивает дивиденды компания последние 5 лет. Можно предположить, учитывая динамику по прибыли и выручке, в этом году существенного роста дивидендов ждать не стоит, но примерно столько же, сколько было в прошлом году — вероятно да.

📈 Технический анализ

На недельном ТФ видно, как INARCTICA пробила недавний уровень поддержки — 760 р. и ушла вниз. Если мы не вернемся к этому уровню в ближайшее время, велика вероятность пойти на 560 р. .- следующий уровень поддержки.

Индикаторы пока не разворачиваются, но теоретически в этом месте может возникнуть сигнал на разворот в скором времени. Но после этого отскока я не удивлюсь еще одного движению вниз, в район 200-дневной скользящей или уровня поддержки 560 р. После этого можно ждать продолжения роста акций. Рост на мой взгляд может продолжиться с текущих примерно раза в 2, чтобы примерно соответствовать компаниям из сектора. Куда? Это в район 1400-1500 р. По текущим параметрам компании это может считаться справедливой ценой. Соответственно если выручка и прибыль продолжит расти (например уже в 2025 году, так как в этом году судя по неполному отчету РСБУ есть замедление), то стоимость акций может быть еще выше.

🧠 Выводы

Быстрорастущая компания, из года в год растёт собственный капитал очень хорошими темпами. Платит небольшие дивиденды 4-6%. Есть недооценка и из-за этой недооценки может вырасти еще, как минимум, в 2 раза от текущей цены. В моменте на слабости всего рынка может еще покорреткироваться. Компания маленькая по капитализации, поэтому может двигаться быстро, т.е. могут быть резкие движения в стоимости акций. До того как продолжится рост может еще корректироваться, например, до 560 р.

🤓Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией.

Мои предыдущие разборы компаний России:

М.Видео-Эльдорадо

Лукойл

Банк ВТБ

НоваБев Групп

Сбербанк

ВСМПО-АВИСМА

Новатэк

Группа Позитив

Роснефть

НЛМК

- Свежие разборы более 60 российских компаний у меня на канале https://t.me/ShumilovPavel

🐟 Обзор по компании INARCTICA (старое название — Русская Аквакультура) #AQUA

Сектор: Производство и сбыт продуктов питания (рыба)

▪️ Капитализация: 711,5M$

▪️ P/E — 4.19 (здесь и далее метрики по отчету МСФО за 2023 год)

▪️ P/S — 2.28

▪️P/B — 1.63

ℹ️ По этим метрикам компания недорогая, чуть ниже средних оценок российских компаний. Сравним с компаниями Норвегии и Швеции в блоке ниже.

🗞 Новостной фон

▪️Инарктика в I полугодии на 26% увеличила отгрузки рыбы в регионы РФ

▪️Инарктика запускает в тестовом режиме завод по производству мальков в Карелии

▪️В Карелии Инарктика запустила новый завод по производству посадочного материала лососевых видов рыб

▪️Инарктика РСБУ 1п 2024 г.: выручка 1,85 млрд руб (-24% г/г), чистая прибыль 1,76 млрд руб (-23,5% г/г)

▪️ИНАРКТИКА ОРИЕНТИРУЕТСЯ НА ВЫПЛАТУ 30–50% ОТ ЧИСТОЙ ПРИБЫЛИ НА ДИВИДЕНДЫ ПО ИТОГАМ 2023 Г. — CEO

▪️ЧИСТАЯ ПРИБЫЛЬ ПАО «ИНАРКТИКА» ПО МСФО ЗА 2023 Г. ВЫРОСЛА НА 27%, ДО 15,5 МЛРД РУБ

💰 Финансовое здоровье

▪️Собственный капитал у компании из года в год растёт. Еще в 2015 у них был отрицательный капитал, но после перешли в положительный. Собственный капитал растёт по 40-60% в год, в плохие годы — 30%, Вообще-то это вау! В этом плане компания пушка огонь.

▪️Долги компания наращивает регулярно. 2021 +26%, 2022 +51%, 2023 +11%. Долг на конец 2023 — 17B р.

ℹ️ Кэш — 885M р., долг — 17B р. Долг больше кэша в 19,2 раза — это довольно высокий уровень долга, финансовое здоровье среднее. Но этот долг не является проблемой, т.к. собственный капитал продолжает активно расти из года в год такими темпами. Получается, что такой уровень долга полезен для компании, это помогает быстрее расти.

💰 Выручка, прибыль

▪️Выручка с 2015 по 2020 была растущей, но в некоторые годы проваливалась, так в одни годы было +186%, в другие -36%, но динамика была все равно растущая. В 2021 году выручка выросла на 91%, а далее каждый последующий год темпы роста выручки сокращались: 2022 +48%, 2023 +21%. Посмотрим, что будет по итогу 2024 года, но если смотреть на не полные данные РСБУ за 2 квартал 2024, то выручка упала на 10%.

▪️Чистая прибыль повторяет динамику выручки. С 2015 по 2020 прибыль прыгает от -90% до +390%, а в номинальном выражение прибыль в диапазоне 376M р. — 3,885B р. С 2021 года динамика меняется, с этого года прибыль начала постоянно расти, но вот темпы падают: 2021 +173%, 2022 +40%, 2023 +30% или 15,4B р.

▪️Свободный денежный поток у компании из года в год продолжает прыгать. Часто он имеет отрицательную величину. Но в 2023 году FCF был рекордным +737% или 4,016B р.

🔮Будущее, оценки

▪️ Есть 4 оценки аналитиков из Финам, ПСБ, Т-Инвестиции от 1100 р. (28 июня 2024) до 1310 р. (30 августа 2023). При том чем ближе к текущему дню, тем ниже оценки аналитиков. Но в любом случае они существенно выше текущих цен.

🆚Сравнение с конкурентами

Если сравнивать компанию с русскими компаниями из сектора «Дистрибьюция», то компания оценивается дешевле всех остальных. При том по метрикам ближайшая компания — Fix Price (понятно, что профиль совсем другой) стоит на 70% дороже.

Если сравним с теми самыми норвежскими, финскими, шведскими компаниями, то у тех P/E начинается от 15 и заканчивается 45. Таким образом хоть по сравнению с российскими, хоть по сравнению с зарубежными Инарктика оценивается дешево.

🤑 Дивиденды

Компания выплачивает относительно небольшие дивиденды от 4 до 6% последние годы. Обычно компания выплачивает дивиденды трижды в год, в этом году была пока одна выплата на 2,42%. Выплачивает дивиденды компания последние 5 лет. Можно предположить, учитывая динамику по прибыли и выручке, в этом году существенного роста дивидендов ждать не стоит, но примерно столько же, сколько было в прошлом году — вероятно да.

📈 Технический анализ

На недельном ТФ видно, как INARCTICA пробила недавний уровень поддержки — 760 р. и ушла вниз. Если мы не вернемся к этому уровню в ближайшее время, велика вероятность пойти на 560 р. .- следующий уровень поддержки.

Индикаторы пока не разворачиваются, но теоретически в этом месте может возникнуть сигнал на разворот в скором времени. Но после этого отскока я не удивлюсь еще одного движению вниз, в район 200-дневной скользящей или уровня поддержки 560 р. После этого можно ждать продолжения роста акций. Рост на мой взгляд может продолжиться с текущих примерно раза в 2, чтобы примерно соответствовать компаниям из сектора. Куда? Это в район 1400-1500 р. По текущим параметрам компании это может считаться справедливой ценой. Соответственно если выручка и прибыль продолжит расти (например уже в 2025 году, так как в этом году судя по неполному отчету РСБУ есть замедление), то стоимость акций может быть еще выше.

🧠 Выводы

Быстрорастущая компания, из года в год растёт собственный капитал очень хорошими темпами. Платит небольшие дивиденды 4-6%. Есть недооценка и из-за этой недооценки может вырасти еще, как минимум, в 2 раза от текущей цены. В моменте на слабости всего рынка может еще покорреткироваться. Компания маленькая по капитализации, поэтому может двигаться быстро, т.е. могут быть резкие движения в стоимости акций. До того как продолжится рост может еще корректироваться, например, до 560 р.

🤓Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией.

Мои предыдущие разборы компаний России:

М.Видео-Эльдорадо

Лукойл

Банк ВТБ

НоваБев Групп

Сбербанк

ВСМПО-АВИСМА

Новатэк

Группа Позитив

Роснефть

НЛМК

2 комментария

Я правильно понял, что Кэша почти 900 лямов, капиталка 54 млрд, а долг 17 млрд? При это весь долг чуть больше прибыли за год?

- 21 августа 2024, 18:44

StepanD62, да, всё верно

- 21 августа 2024, 22:37

теги блога Павел Шумилов

- Alibaba

- AQUA

- FESH

- jd.com

- LKOH

- mvid

- NLMK

- NovaBev Group

- Ozon

- Ozon Global

- PHOR

- Positive Technologies

- rosneft

- SBER

- SBERP

- SIBN

- SNGS

- SNGSP

- Softline

- TATN

- TRNFP

- VSMO

- X5 Retail Group

- YDEX

- yndx

- АВИСМА

- акци

- акции

- Акции РФ

- Алроса

- анализ

- аналитика

- банки

- башнефть

- Белуга Групп

- бриллианты

- ВСМПО

- ВСМПО-АВИСМА

- Газпром

- Газпром нефть

- Газпромнефть

- график

- Группа Позитив

- Дальневосточное морское пароходство

- ДВМП

- дивиденды

- Дональд Трамп

- Европлан

- займер

- инарктика

- инвестирование

- инвестиции

- Интер РАО

- ИНТЕР РАО ЕЭС

- Китай

- китайский фондовый рынок

- книга

- Курская область

- М.видео

- М.Видео-Эльдорадо

- Магнит

- мать и дитя

- МД Медикал Груп

- мирные переговоры

- НЛМК

- НоваБев

- НоваБев Групп

- обвал

- обзор акций

- озон

- Озон. маркетплейсы

- отчеты МСФО

- Позитив Текнолоджиз

- прогноз

- прогноз по акциям

- разбор

- Роснеть

- роснефть

- Русская аквакультура

- Самый богатый человек в Вавилоне

- сбер

- сбербанк

- СВО

- Сегежа

- Софтлайн

- сургутнефтегаз

- татнефть

- технический анализ

- титан

- Трамп

- Транснефть

- удобрения

- Украина

- фондовая биржа

- фондовый рынок

- Фосагро

- фундаментальный анализ

- Эльдорадо

- Яндекс

- Яндекс компания