Блог им. Investisii_s_umom

Почему корпоративные флоатеры дешевеют?

- 29 октября 2024, 07:15

- |

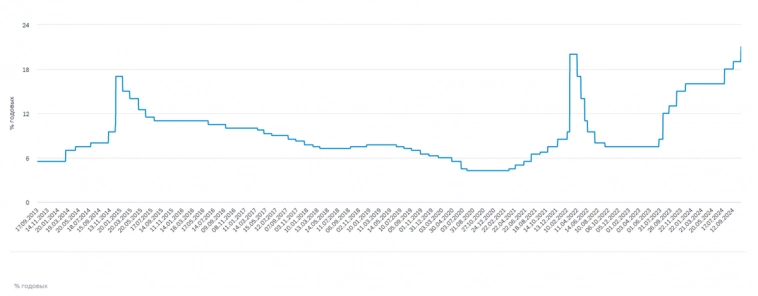

Флоатеры (от англ. to float — «плавать») — это облигации с плавающей (переменной) процентной ставкой купона. Процентная ставка у данных бумаг не установлена на все время обращения, а привязана к какому-либо индикатору (обычно это ключевая ставка или ставка RUONIA. Ставка RUONIA – взвешенная процентная ставка однодневных межбанковских кредитов (депозитов) в рублях. На 25 октября ставка RUONIA составляет 18,72%, ключевая ставка на сегодня 21%.

Чем выше ставка индикатора (ключевой ставки или ставки RUONIA), тем соответственно выше доходность по облигациям, и наоборот.

Сейчас флоатеры с более низким рейтингом доступны для покупки только для квалифицированных инвесторов. Но, начиная с рейтинга АА-, любой розничный инвестор может приобрести такую бумагу после прохождения тестирования. Причем брокеры могут ужесточать требования самостоятельно.

В теории выгодно покупать флоатеры в условиях ожидания роста ключевой ставки. И наоборот в случае снижения ставки, выгоднее продавать флоатеры и приобретать обычные облигации с фиксированным купоном. Но теория как известно суха, в жизни все гораздо сложнее. Рассмотрим что происходит сейчас.

В первом полугодии многие эмитенты выходили на рынок с флоатерами. Компании не были готовы фиксировать высокие ставки на длительный период и надеясь на разворот ключевой ставки ближе к концу года. Однако ставка все растет и растет. После объявления 21-й ставки многие корпоративные флоатеры снизились в цене и стоят ниже номинала. Почему так произошло?

1. Повышение ключевой ставки

Многие банки предлагают высокие ставки по накопительным счетам и вкладам. Некоторые даже выше 21%. Условно безрисковые инструменты дают доходность больше.

2. Перенасыщение рынка флоатеров новыми выпусками.

Выпусков стало так много, что уже не успеваешь на ними следить. Плюс новые выпуски дают «свежий» купон, в то время как более старые выпуски за счет запоздания могут давать купон меньше. Например: выпуск АФ банк 1Р11 — купон уже известен 21,5%, дата его выплаты 26.12.2024. Цена за бумагу снизилась до 97,24%. Выпусков уже более 200 шт (если рассматривать рейтинг А- и выше).

3. Изменение риск-профиля участников рынка в сторону более консервативного.

Более длинные флоатеры просели в цене. Например, выпуски АФК системы 1Р26...1Р31 с плавающим купоном стоят от 91 до 94,5%. Оно и понятно, многие отказываются держать бумаги компании с высокой долговой нагрузкой.

4. Увеличение вероятности дефолтов

Компания Росгео недавно ушла в дефолт, тем самым создав тревожный звонок для рисковых активов, в том числе у компаний с господдержкой.

Вывод

Похоже ключевую ставку снизят нескоро, поэтому имеет смысл несколько раз подумать о целесообразности покупок. Как показывает практика волатильность даже у флоатеров есть. Буду мониторить ситуацию дальше.

Подписывайтесь на мой телеграм-канал, в нем:

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

- 29 октября 2024, 10:27

- 29 октября 2024, 11:22

- 29 октября 2024, 10:49

- 29 октября 2024, 11:22

теги блога Инвестиции с умом

- glorax

- IMOEX

- IPO

- IPO 2024

- SPO

- X5

- X5 Retail Group

- Авто финанс банк

- Автоваз

- автодор

- Автодор облигации

- автомобили

- акции

- альфа банк

- афк система

- банки

- белуга групп

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- брокеры

- брусника

- Брусника облигации

- ВИМ Ликвидность

- вклады

- ВЭБ.РФ

- Газпром

- Газпром нефть

- газпромнефть

- Делимобиль

- Депозиты

- дивиденды

- ДОМ.РФ облигации

- Европлан

- ЕвроТранс

- заблокированные активы

- золото

- иис

- инарктика

- инвестиции

- Индекс МБ

- Индекс Московской Биржи

- интерлизинг

- инфляция в России

- итоги месяца

- Итоги недели

- КАМАЗ

- КАМАЗ облигации

- Ключевая ставка ЦБ РФ

- ЛСР облигации

- Магнит

- МТС

- накопительные счета

- налоги

- налогообложение на рынке ценных бумаг

- Новатэк

- Новости

- Новые технологии

- обзор рынка

- Обзор рынков

- обзор событий

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- портфель инвестора

- прогноз по акциям

- редомициляция

- рецензия на книгу

- роснефть

- Россети

- Ростелеком

- Русгидро

- самолет

- сбер

- сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- селектел

- Селигдар

- татнефть

- тгк-14

- Трансконтейнер

- Транснефть

- трейдинг

- флоатеры

- фонды

- фонды денежного рынка

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- хк новотранс

- ЦБ РФ

- экономический дайджест

- ЭР-Телеком Холдинг

- ЯТЭК