Блог им. MaksimMizya

Квартальный взгляд на инвестиции

- 29 апреля 2025, 08:00

- |

Финансовый компас – это наглядное представление предпочтений между основными классами инвестиционных активов на ближайший квартал. Финансовый компас указывает направление ребалансировки активов в портфеле.

Банк России рассматривает возможность снижения ключевой ставки во II полугодии 25 года, возможно, это произойдет ранее, на заседании 6 июня либо на внеочередном при согласовании мирных соглашений. Высокая ставка уже создала спад производства в отдельных отраслях.

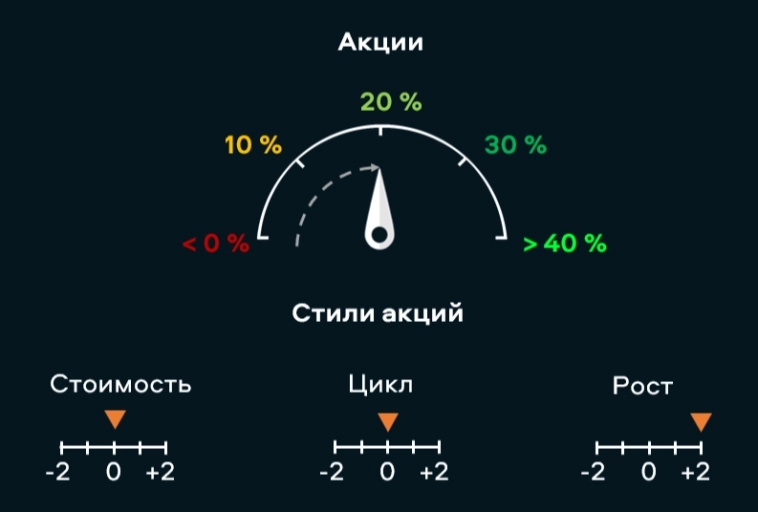

Высокая ключевая ставка сократила прибыль многих компаний роста, привела к пересмотру темпов развития бизнеса и подорвала финансовую устойчивость закредитованных эмитентов, что в совокупности ударило по доходам циклических отраслей, в первую очередь металлургов. Доходы экспортеров подрывает крепкий рубль. Все это создает хорошие возможности для подбора позиций под ожидание нормализации условий. При этом остается риск перехода рецессии в полноценный кризис, что ограничивает долю акций в портфеле.

С мая по конец июля пройдет дивидендный сезон, способный поддержать котировки акций. Ориентир доходности 10-12%

Выбор акций в портфель:

Факторы против компании:

- Высокая закредитованность ND/ EBITDA > 3х и убыток за 2024 год

- Невыполнение собственных прогнозов по выручке

- Пересмотр вниз инвестиций в развитие

Факторы за компанию:

- Высокая закредитованность ND/ EBITDA > 3х и прибыль за 2024 год при отсутствии значимых погашений долга в 2025 году

- Высокий FCF, EBITDA при низком долге

- Высокие дивидендные выплаты

- Ожидание значимого роста бизнеса в 2025 году

- Улучшение экономики компании при подписании мирных соглашений

В ближайший квартал возможно смягчение денежно-кредитной политики и в мире для борьбы с рецессией, и в России. На горизонте 3 лет ключевая ставка должна снизиться до 8-9%. Затянутый период избыточно высокой ключевой ставки осложняет ее снижение до долгосрочных равновесных значений (R*), сдвигая нормализацию на 2027 год.

Уже сейчас можно формировать портфель из классических облигаций взамен LQDT и флоатеров, доходность по которым начнет снижаться.

Идеи в длинных облигациях будут реализованы не ранее 2 лет. Короткий корпоративный долг не ниже рейтинга АА остается интересной альтернативой рынку акций и длинным ОФЗ для инвесторов с меньшим горизонтом планирования, способен принести 20-23% годовых на 1,5-2 года, что соответствует доходности лучших управляющих на рынке. Нужно ли искать альтернативы?

Замещающие облигации:

- Интересно при курсе USD/RUB <85 и купоне >7% с дюрацией 1-2 года.

- Длинный квазивалютный долг переоценится вниз по телу при ослаблении рубля до достижения паритета с рублевой доходностью ($ купон + ₽ девальвация = ₽ YTM эмитента).

- Исключите высокодоходные облигации из портфеля, т.к. риск дефолтов в период удержания и снижения ключевой ставки максимален.

Курс EUR/USD не преодолел сопротивление 1.15 и будет стремиться к 1.05 на фоне пересмотра вниз прогнозов по ВВП в Еврозоне, снижения ключевой ставки ЕЦБ и разворачивания программ помощи экономике.

США остаются приверженными «сильному доллару», который следует трактовать как DXY выше 100, но при продолжении проблем в реализации планов Трампа доверие к доллару может быть подорвано. Существенен риск ослабления DXY до 90 при негативном развитии событий летом.

Рубль ждет решения по обязательной продаже валютной выручке и бюджетному правилу. При отмене Указа и закреплении 50 USD/bbl в Правиле можно ожидать быстрого ослабления рубля до 95 рублей за доллар. До этого рубль может оставаться крепким на обвале импорта, из-за ультражесткой ДКП.

Поиск актива-убежища привел к экспоненциальному росту золота, что делает его непригодным для защиты от рисков.

Цены на жилую недвижимость в России не снижаются, несмотря на жесткую ДКП, потенциально вложения могут обернуться упущенной выгодой на десятилетие. Интересно приобретение залоговых активов со скидкой, например, автомобили из-под лизинга.

Защитой может выступать валютная диверсификация: замещающие облигации (USD, CNY), фонд юаневой ликвидности, краткосрочная страховка портфеля фьючерсом на доллар (но дорого из-за высокого contango).

Акции компаний стоимости способны абсорбировать инфляцию и шоки на среднесрочном горизонте, но возможны эмоциональные просадки.

Основной защитой в текущей сложной ситуации выступает активное управление позициями.

Представленный материал является частным мнением квалифицированного инвестора с 16 летним опытом. Каждый инвестирует самостоятельно и только Вы несете риски за свое решение.

Мизя Максим Сергеевич, канд. экон. наук, доцент кафедры «Экономика и организация труда» ОмГТУ

теги блога Мизя Максим

- 2023 год

- CNYRUB

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- MOEX

- NASDAQ

- RGBI

- S&P500

- S&P500 фьючерс

- акции

- Акции РФ

- акции США

- анализ компании

- аналитик

- аналитика

- Банк России

- банки

- Бюджет

- Валюта

- денежно-кредитная политика

- ДКП

- доллар

- доллар рубль

- ЕвроТранс

- заседание ЦБ

- Золото

- индекс RTSI

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- инфляция в России

- инфляция в США

- Итоги недели

- Йена

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- кредитование

- курс валют

- курс доллара

- курс рубля

- макростатистика

- макроэкономика

- макроэкономика России

- макроэкономика США

- мировая экономика

- ММВБ

- мобильный пост

- МОЕХ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Обзор рынков

- облигации

- обложка Economist

- офз

- пресс-конференция

- Прогноз

- прогноз 2024

- прогнозы

- прогнозы аналитиков

- рубль

- рынок акций

- рынок акций РФ

- санкции сша

- санции сша

- Совкомфлот

- СПБ биржа

- Статистика

- Статистика в США

- статистика РФ

- стратегия

- сценарии развития событий на рынке

- США

- трейдинг

- форекс

- фьючерс S&P 500

- Фьючерс на индекс SP500

- ЦБ

- ЦБ РФ

- экономика

- экономика Великобритании

- экономика германии

- экономика ЕС

- экономика Италии

- экономика Китая

- экономика России

- экономика США

- экономика Франции

- экономический дайджест

- Юань

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото