SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. serzinho

Большой водораздел

- 19 июля 2013, 17:47

- |

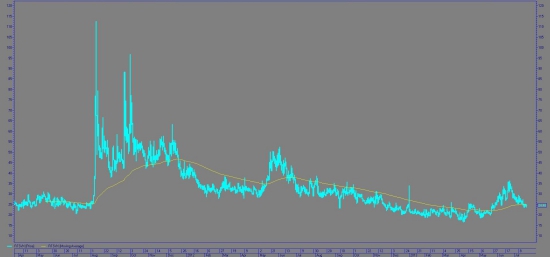

В очередной фьючерс на индекс РТС (анализирую именно индекс РТС, а не ММВБ, чтобы было применительнее к высоколиквидному торговому инструменту фьючерсу на индекс РТС) подошёл к важной ценовой зоне в 140000-145000 пунктов.

Именно здесь находится уже фактически двухлетний среднесрочный уровень разделения бычьего и медвежьего рынков в рамках долгосрочного медвежьего тренда, рамки которого отчётливо вычертились с апреля 2011 г. и усугубились в августе 2011 г. Если смотреть более глобально, то долгосрочный медвежий рынок существует с 2008 г., после развернувшегося с осени сильного падения на всех мировых рынках, однако масштабный выкуп на минимумах российского рынка крупными банками, нерезидентами и другими институциональными инвесторами дали возможность рынку отрисовать ещё одну волну снижения по индексу РТС от уровня в 2100 пунктов в апреле 2011 г., после которого рынок до сих пор так и не был выше ни разу.

Глобальные максимумы рынка с того момента последовательно снижались:

Апрель 2011 г.: РТС 2134,23

Август 2011 г.: РТС 2011,62

Март 2012 г.: РТС 1727,52

Сентябрь 2012 г.: РТС 1594,63

Февраль 2013 г.: РТС 1635,71

Май 2013 г.: РТС 1471,56

Июль 2013 г.: 1401,64 (на текущий момент).

Минимумы же рынка последнее время сконсолидировались приблизительно в одной ценовой зоне, расположенной на уровне 1200-1250 пунктов по индексу РТС. Из этой ценовой зоны рынок трижды крупно разворачивался и отбивался на масштабном выкупе, дважды отрисовав V-образный отскок и один раз отобразив масштабную аккумуляцию (накопление).

Минимумы:

Сентябрь 2011 г.: РТС 1263,46

Октябрь 2011 г. РТС 1236,02 (эти два минимума произошли очень близко по дистанции времени, фактически отображая один масштабный отскок рынка после запуска программы «Twist» американским центральным банком ФРС: программа первоначально была воспринято рынками негативно, вызвав кратковременную панику, создав отличные условия для покупки больших объёмов).

Май-Июнь 2012 г.: РТС 1200,67 (произошёл полноценный V-образный разворот, с длинной нижней тенью, полностью коррелированным с разворотом в доллар-рубле).

Июнь 2013 г. РТС 1227,01 (после отрисовке минимума с формированием длинной нижней тени шёл долгий период боковика, в рамках которого, возможно, произошло накопление портфеля ценных бумаг крупными игроками). После же состоялось движение вверх.

Таким образом, графически с точки зрения технического анализа формируется глобальный треугольник, трендовые линии, которого постепенно сужаются, подгатавливая почву для масштабного движения в одну из сторон.

В рамках формирования этого треугольника происходит масштабное снижение волатильности, прежде всего, индицируемого опционным индексом волатильности. Это создаёт почву для низкорисовой продажи волатильности посредством продажи опционов.

В рамках этого периода времени (апрель 2011 г. — настоящее время) особенно интересной зоной является уровень 1420-1480 п. по индексу РТС или 140000-145000 по фьючерсу на индекс РТС). Это зона наиболее частой приторговки, наиболее частого местонахождения ценника за данный период времени. Эту зону цен6а никогда не пролетала за один-два дня, не проходила гэпом или полноценным локированием одной из сторон игроков. Цена могла входить в эту зону гэпом («новогодний» гэп 2012 г. или «кипрский» гэп марта 2013 г.), но в дальнейшем сам рынок требовал хотя бы частичной приторговки цены в том районе.

Другими словами, быстрыми заход и быстрый выход из данной зоны осущесвтлялись исключительно импульсными движения на крупных фундаментальных новостях, таких как запуск QE, банковский кризис на Кипре, частичное разрешение проблемы потолка госдолга СШа и т.д.

Индекс РТС впервые достиг уровня в 1400-1450 пунктов в феврале 2006 г., оказывался в этой зоне в 2008 г., 2009 г., и в дальнейшем прочно осел вокруг данного осевого фундаментального уровня в период 2011-2013 гг. Видимо здесь и находится справедливая цена российского рынка акций на текущий момент времени, ведь цену тянет сюда, как магнитом, особенно в период низкой волатильности в последние два года любой выброс из этого уровня в течение 3-6 месяцев приводит к возврату к этому уровню.

Если посмотреть на график цены в период апрель 2011 г. — настоящее время, то наибольшие горизонтальные объёмы (объёмный профиль) за данный период времени наблюдался именно в этой ценовой зоне. Цена непросто наиболее часто посещала данную ценовую зону, но и формировала там консолидацию и боковик, то есть не находилась в состоянии полноценного тренда.

Именно зона 140-145000 формирует тот самый мощный уровень, относительно которой и следует торговать от уровня — либо на пробой, либо на отбой. То есть этот уровень самый справедливый для тоговле среднесрока, именно он задаёт хороший барьер для стопа. Другими словами, торговав, по крайней мере, в направлении пробоя выше 140000-145000 в 2011-13 г. и разместив стоп за этой зоны вы практически полноценно обеспечивали себе прибыльную сделку, ловя хорошее среднесрочное движение. То есть зона 140-145000 наиболее «справедливый», наиболее принятый большинством участников рынка ценовйо уровень, относительно которого шли все более менее значимые тренды в последние два года.

В текущих условиях последнего времени всё чаще можно отметить, что выше 140-145000 шёл полноценный бычий рынок, широкий и массовый, когда в рынок входили не только крупные, но и мелкие инвесторы, в то время как ниже данной зоны 140-145000, если начиналось усокрение цены, то шли в буквальном смысле панические продажи. Другими словами, данная ценовая зона служила своего рода «водоразделом» между бычим и медвежьим рынком. Именно в этой зоне чаще всего происходил переворот российского биржевого «спреда» между РТС и ММВБ. Выше данного уровня РТС обгонял ММВБ, ниже данного уровня ММВБ обгонял РТС. Это также было своего рода индикаторами бычьего и медвежьего рынков.

Если в 2011 г. зона 140000-145000 по фьючерсу на индекс РТС изначально выступила поддержкой для цены, в частности, например, после знаменитого августовского обвала после снижение кредитного рейтинга США и тяжб относительно потолка госдолга. В дальнейшем цена ещё долгое время по большей части пребывала выше этого водраздельного уровня, опускание ниже шло достаточно быстрыми периода и с отрисовкой V-образных разворотов без особых зон аккумуляции и накопления. В то же время со второй половины 2012 г. и в 2013 г. цена скорее меньшую часть времени проводила в зоне выше консолидации 140-145000, в зоне же ниже этого уровня цена могла приторговываться, формировать аккумуляции и накопления. На локальных максимумах в это время проходили достаточно быстрыми дистрибуции без приторговки (характерным случаем является достаточно быстрых откат после QE-эйфории в сентябре 2012 г.).

Всё это говорит о том, что в среднесрочке преобладает медвежье настроение и среднесрочный медвежий трнед, по крайней мере от уровней максимумов 2011 г.

И именно со второй половины 2012 г. и в 2013 г.

данная зона начинает всё чаще выступать не как поддержка, а как сопротивление. Цена чаще подходит к этой зоне снизу, нежели сверху. Как сопротивление эта зона проходила зачастую гэповыми движения с локированием игроков. Например, во время запуска QE3 в сентябре 2012 г., или во время выхода очень удачной статистики по рынку труда США в декабре 2012 г., когда цена за минуту проделала очень большой путь.

Резюмируя вышесказаанное, хочется отметить следующее:

1. Необходимо очень пристально следить за данной зоной именно сейчас, так как в рамках среднесроного междвежьего тренда она уже максимально близко расположена к линии тренда и верхним границам, так что теперь может выступать фактически только зоной сопротиления. Любой проход, особенно гэпом и с локированием, с мощным импульсом и сильным моментумом (ускорением цены в направлении движения), укажет истинный трендовый путь на будущее.

2. Скорее всего не стоит покупать в зоне чуть ниже этого уровня на среднесрок. Другими словами, сегодня покупать на среднесрок в расчёте на хорошую прибыль не имеет смысла, по крайней мере, быстро цена зону 140000-145000 не пройдёт. То есть доходность, рассчитанная на единицу времени, такой сделки будет не такой высокой.

3. Возможно, имеет смысл продавать волатильность посредством продажи опционов в зоне 140000-145000, но не забывать о хеджировании дельты опционов.

4. Любые стратегии торговли от уровня (пробой/отбой) имеют право на существование относительно данного уровня, особенно при торговле среднесрока (так как ценовая зона широкая, предполагает длинный стоп).

5. Скорее всего, в ближайшие несколько месяцев динамика цены относительно данного «водораздела» определит трендовую судьбу рынка на длинный период времени. Особенно при учёте сужения треугольника (на данный момент его ширина составляет около 30000 пунктов). Либо это будет продолжение среднесрочного медвежьего пиршества при пробое 120000 пунктов и тестировании уровня поддержки (вот когда справедливо будет говорить «армагеддон!», «всё пропало», «шорт на всё!». Либо это будет разворот и развитие хорошего бычьего тренда при импульсном выходе вверх выше 145000, возможно даже без тестирования сверху сопротивления (тогда целями движения выступят прежние максимумы — 160000, 175000, 200000, 210000, 230000 и выше).

Пожалуй, так я изложу своё среднерсочное видение картины относительно судьбы российского рынка, РТС и фьючерса на индекс.

Всем удачной торговле, успехов и прибылей!

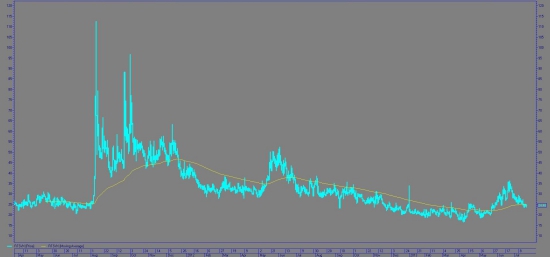

Именно здесь находится уже фактически двухлетний среднесрочный уровень разделения бычьего и медвежьего рынков в рамках долгосрочного медвежьего тренда, рамки которого отчётливо вычертились с апреля 2011 г. и усугубились в августе 2011 г. Если смотреть более глобально, то долгосрочный медвежий рынок существует с 2008 г., после развернувшегося с осени сильного падения на всех мировых рынках, однако масштабный выкуп на минимумах российского рынка крупными банками, нерезидентами и другими институциональными инвесторами дали возможность рынку отрисовать ещё одну волну снижения по индексу РТС от уровня в 2100 пунктов в апреле 2011 г., после которого рынок до сих пор так и не был выше ни разу.

Глобальные максимумы рынка с того момента последовательно снижались:

Апрель 2011 г.: РТС 2134,23

Август 2011 г.: РТС 2011,62

Март 2012 г.: РТС 1727,52

Сентябрь 2012 г.: РТС 1594,63

Февраль 2013 г.: РТС 1635,71

Май 2013 г.: РТС 1471,56

Июль 2013 г.: 1401,64 (на текущий момент).

Минимумы же рынка последнее время сконсолидировались приблизительно в одной ценовой зоне, расположенной на уровне 1200-1250 пунктов по индексу РТС. Из этой ценовой зоны рынок трижды крупно разворачивался и отбивался на масштабном выкупе, дважды отрисовав V-образный отскок и один раз отобразив масштабную аккумуляцию (накопление).

Минимумы:

Сентябрь 2011 г.: РТС 1263,46

Октябрь 2011 г. РТС 1236,02 (эти два минимума произошли очень близко по дистанции времени, фактически отображая один масштабный отскок рынка после запуска программы «Twist» американским центральным банком ФРС: программа первоначально была воспринято рынками негативно, вызвав кратковременную панику, создав отличные условия для покупки больших объёмов).

Май-Июнь 2012 г.: РТС 1200,67 (произошёл полноценный V-образный разворот, с длинной нижней тенью, полностью коррелированным с разворотом в доллар-рубле).

Июнь 2013 г. РТС 1227,01 (после отрисовке минимума с формированием длинной нижней тени шёл долгий период боковика, в рамках которого, возможно, произошло накопление портфеля ценных бумаг крупными игроками). После же состоялось движение вверх.

Таким образом, графически с точки зрения технического анализа формируется глобальный треугольник, трендовые линии, которого постепенно сужаются, подгатавливая почву для масштабного движения в одну из сторон.

В рамках формирования этого треугольника происходит масштабное снижение волатильности, прежде всего, индицируемого опционным индексом волатильности. Это создаёт почву для низкорисовой продажи волатильности посредством продажи опционов.

В рамках этого периода времени (апрель 2011 г. — настоящее время) особенно интересной зоной является уровень 1420-1480 п. по индексу РТС или 140000-145000 по фьючерсу на индекс РТС). Это зона наиболее частой приторговки, наиболее частого местонахождения ценника за данный период времени. Эту зону цен6а никогда не пролетала за один-два дня, не проходила гэпом или полноценным локированием одной из сторон игроков. Цена могла входить в эту зону гэпом («новогодний» гэп 2012 г. или «кипрский» гэп марта 2013 г.), но в дальнейшем сам рынок требовал хотя бы частичной приторговки цены в том районе.

Другими словами, быстрыми заход и быстрый выход из данной зоны осущесвтлялись исключительно импульсными движения на крупных фундаментальных новостях, таких как запуск QE, банковский кризис на Кипре, частичное разрешение проблемы потолка госдолга СШа и т.д.

Индекс РТС впервые достиг уровня в 1400-1450 пунктов в феврале 2006 г., оказывался в этой зоне в 2008 г., 2009 г., и в дальнейшем прочно осел вокруг данного осевого фундаментального уровня в период 2011-2013 гг. Видимо здесь и находится справедливая цена российского рынка акций на текущий момент времени, ведь цену тянет сюда, как магнитом, особенно в период низкой волатильности в последние два года любой выброс из этого уровня в течение 3-6 месяцев приводит к возврату к этому уровню.

Если посмотреть на график цены в период апрель 2011 г. — настоящее время, то наибольшие горизонтальные объёмы (объёмный профиль) за данный период времени наблюдался именно в этой ценовой зоне. Цена непросто наиболее часто посещала данную ценовую зону, но и формировала там консолидацию и боковик, то есть не находилась в состоянии полноценного тренда.

Именно зона 140-145000 формирует тот самый мощный уровень, относительно которой и следует торговать от уровня — либо на пробой, либо на отбой. То есть этот уровень самый справедливый для тоговле среднесрока, именно он задаёт хороший барьер для стопа. Другими словами, торговав, по крайней мере, в направлении пробоя выше 140000-145000 в 2011-13 г. и разместив стоп за этой зоны вы практически полноценно обеспечивали себе прибыльную сделку, ловя хорошее среднесрочное движение. То есть зона 140-145000 наиболее «справедливый», наиболее принятый большинством участников рынка ценовйо уровень, относительно которого шли все более менее значимые тренды в последние два года.

В текущих условиях последнего времени всё чаще можно отметить, что выше 140-145000 шёл полноценный бычий рынок, широкий и массовый, когда в рынок входили не только крупные, но и мелкие инвесторы, в то время как ниже данной зоны 140-145000, если начиналось усокрение цены, то шли в буквальном смысле панические продажи. Другими словами, данная ценовая зона служила своего рода «водоразделом» между бычим и медвежьим рынком. Именно в этой зоне чаще всего происходил переворот российского биржевого «спреда» между РТС и ММВБ. Выше данного уровня РТС обгонял ММВБ, ниже данного уровня ММВБ обгонял РТС. Это также было своего рода индикаторами бычьего и медвежьего рынков.

Если в 2011 г. зона 140000-145000 по фьючерсу на индекс РТС изначально выступила поддержкой для цены, в частности, например, после знаменитого августовского обвала после снижение кредитного рейтинга США и тяжб относительно потолка госдолга. В дальнейшем цена ещё долгое время по большей части пребывала выше этого водраздельного уровня, опускание ниже шло достаточно быстрыми периода и с отрисовкой V-образных разворотов без особых зон аккумуляции и накопления. В то же время со второй половины 2012 г. и в 2013 г. цена скорее меньшую часть времени проводила в зоне выше консолидации 140-145000, в зоне же ниже этого уровня цена могла приторговываться, формировать аккумуляции и накопления. На локальных максимумах в это время проходили достаточно быстрыми дистрибуции без приторговки (характерным случаем является достаточно быстрых откат после QE-эйфории в сентябре 2012 г.).

Всё это говорит о том, что в среднесрочке преобладает медвежье настроение и среднесрочный медвежий трнед, по крайней мере от уровней максимумов 2011 г.

И именно со второй половины 2012 г. и в 2013 г.

данная зона начинает всё чаще выступать не как поддержка, а как сопротивление. Цена чаще подходит к этой зоне снизу, нежели сверху. Как сопротивление эта зона проходила зачастую гэповыми движения с локированием игроков. Например, во время запуска QE3 в сентябре 2012 г., или во время выхода очень удачной статистики по рынку труда США в декабре 2012 г., когда цена за минуту проделала очень большой путь.

Резюмируя вышесказаанное, хочется отметить следующее:

1. Необходимо очень пристально следить за данной зоной именно сейчас, так как в рамках среднесроного междвежьего тренда она уже максимально близко расположена к линии тренда и верхним границам, так что теперь может выступать фактически только зоной сопротиления. Любой проход, особенно гэпом и с локированием, с мощным импульсом и сильным моментумом (ускорением цены в направлении движения), укажет истинный трендовый путь на будущее.

2. Скорее всего не стоит покупать в зоне чуть ниже этого уровня на среднесрок. Другими словами, сегодня покупать на среднесрок в расчёте на хорошую прибыль не имеет смысла, по крайней мере, быстро цена зону 140000-145000 не пройдёт. То есть доходность, рассчитанная на единицу времени, такой сделки будет не такой высокой.

3. Возможно, имеет смысл продавать волатильность посредством продажи опционов в зоне 140000-145000, но не забывать о хеджировании дельты опционов.

4. Любые стратегии торговли от уровня (пробой/отбой) имеют право на существование относительно данного уровня, особенно при торговле среднесрока (так как ценовая зона широкая, предполагает длинный стоп).

5. Скорее всего, в ближайшие несколько месяцев динамика цены относительно данного «водораздела» определит трендовую судьбу рынка на длинный период времени. Особенно при учёте сужения треугольника (на данный момент его ширина составляет около 30000 пунктов). Либо это будет продолжение среднесрочного медвежьего пиршества при пробое 120000 пунктов и тестировании уровня поддержки (вот когда справедливо будет говорить «армагеддон!», «всё пропало», «шорт на всё!». Либо это будет разворот и развитие хорошего бычьего тренда при импульсном выходе вверх выше 145000, возможно даже без тестирования сверху сопротивления (тогда целями движения выступят прежние максимумы — 160000, 175000, 200000, 210000, 230000 и выше).

Пожалуй, так я изложу своё среднерсочное видение картины относительно судьбы российского рынка, РТС и фьючерса на индекс.

Всем удачной торговле, успехов и прибылей!

теги блога Сергей (serzinho)

- Brent

- Forex

- fRTS

- QE

- RI

- RTSVX

- RUB

- Si

- SiM3

- SR

- Urals

- USD

- USDRUB

- бакс

- Банк России

- банки

- боковик

- БР

- бюджет

- валюта

- валютный рынок

- ВВП

- Великобритания

- волатильность

- девальвация

- денежно-кредитная политика

- деревянный

- ДКП

- долг

- доллар

- доллар США

- доллар-рубль

- Драги

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- ЗВР

- золото

- золотовалютные резервы

- иена

- интервенции

- инфляция

- Китай

- ключевая ставка

- кризис

- лонг

- металлы

- Минфин

- Минфин России

- ММВБ

- московская биржа

- нефть

- облигации

- ОИ

- опрос

- опционы

- открытые позиции

- открытый интерес

- ОФЗ

- оффтоп

- падение

- праздник

- процент

- Резервный фонд

- РЕПО

- РИ

- российский рынок

- российский финансовый рынок

- российский фондовый рынок

- Россия

- рост

- РТС

- рубль

- РФР

- рынок

- ставка

- ставка процента

- ставка РЕПО

- суверенные фонды

- США

- тренд

- ФНБ

- форекс

- ФОРТС

- ФРС

- фртс

- фьючерс на доллар-рубль

- фьючерс на индекс РТС

- фьючерс РТС

- фьючерсы

- ЦБ

- ЦБ РФ

- Центральный банк

- Центральный Банк Российской Федерации

- центробанк

- экономика

- экспорт

- юань

А указанное в обзоре, особенно относительно зоны 140000-145000, используется исключительно применительно к фьючерсу на индекс РТС. Это отдельный торговый инструмент, и наиболее сильно он коррелирован именно непосредственно с индексом РТС, не с РТС-2.

В любом случае наличие нисходящего тренде так или иначе идентифицируется на российском рынке по многим индикаторам. Остаётся лишь избрать качественную торгую тактику. Предложенное мной в обзоре — один из вариантов действий.

И если взять спред индекса РТС и СП500, это можно будет увидеть еще более отчетливо.

А уж что делается в отрасли — просто финиш.

Если раньше счет убыточных периодов у нормальных брокеров был месяц в году, то сейчас многие смирились с убыточными годами, сокращают персонал, рекламу, лишь бы выжить.

Есть и ещё достаточно нехитрый индикатор: кто-то не давно писал на сайте (по-моему сам Тимофей Мартынов и писал), что последнее время выросли те рынки, где так или иная проводилась ультрамягкая денежно-кредитная политика, количественное ослабление и полноценное снижение ставок процента. Тому пример и Япония, и США. В России же аналогичной ультрамягкой политики от ЦБ пока не видно (стоит отметить, что козырь этот в кармане у регулятора имеется, и простор, например, для снижения ставок у нашего «денежного» короля имеется — с 8,25% по фондам рефинансирования вниз).

Если проще, любому росту фондового нужны деньги. Нет денег — нет роста фондового рынка.

У нас только начни — рубль начнет падать с минимальным временным лагом, процентные ставки полезут вверх просто потому, что депозиты будут убегать из рубля и банкам придется привлекаться существенно дороже, чем сейчас. И вообще, у нас в процентной ставке банка сидит инфляция (через ставки депозитов населению), риски кредитуемого (нереально высокие по меркам развитых стран) и низкая производительность труда. Ни один из этих факторов печатанием денег не победить.

В итоге, после инфляционного всплеска цен, в том числе на акции, ситуация только ухудшится. Плюс, население почувствует себя ограбленным, а власти этого боятся.

Отчего я всегда и говорил, что у нас в России максимально стагфляционная модель экономического развития: то есть если для инфраструктурно развитых достаточно свободных рыночных экономик экономическому росту соответствует инфляция, а спаду — дефляция (другими словами, «добро» роста компенсирует «зло» инфляции), то в России вполне возможна модель совмещения инфляции и стагнации (и даже рецессии). Именно инфляция (что важно отметить — во многом изначально немонетарная) провоцирует это торможение. То есть монополизация ключевых отраслей массового спроса и народного потребления (энергетика, пищевая промышленность, транспорт и коммуникация, инфраструктура и пр.) приводит к инфляции издержек, что зачастую ведёт к росту цен и к сокращению объёмов производства и предложения. ВВП растёт, но за счёт цен, а не физического объёма и качества благ (хотя рост 2000-2008 гг. несомненно основывался и на качестве благ). А уже в дальнейшем эта инфляция издержек, основанная на инфраструктурной неразвитости и высоких институциональных трансакционных издержках, может перерасти и в монетарную, когда от слабеющего рубля избавляются массово экономические агенты, выбрасывая на рынок неабсорбированный объём дешёвой ликвидности).

И всё-таки снижение ставки процента, как мне кажется, должно пойти во благо экономическому развитию. Другое дело — то, как качественно провести снижение ставки процента. Я считаю, что это не должно быть топорное снижение ставки рефинансирования. Необходимо учесть дюрацию — долгосрочные кредиты и займы вообще чрезмерно дорогие и абсолютно недоступные для тех, кому они нужны, соответственно, временную кривую ставок процента, вероятно, было бы неплохо несколько сгладить, снизив срочный спред стоимости заимствования (неплохой опыт — та же операция Twist). При работе с процентным каналом трансмиссионного механизма необходимо учитывать множество важных факторов.

И кого именно за стол пригласят?

Ведь как в России все устроено, где льгота — там и взятка, там и вор, и коррупционер. А ведь никак иначе не понизить реальные ставки долгосрочных кредитов. У нас ведь основные две составляющие ставки — инфляция и риски — вовсе не желают снижаться.