SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. consortium

Рынки не верят в сокращение QE. Рынки не верят в бюджетные проблемы США.

- 27 сентября 2013, 02:49

- |

Вполне понятно, затухают движения в рабочей валютной паре — исчезают мысли. Ещё раз проанализировать последние движения валют и привязать их к событиям? Это, конечно, можно, только будет ли толк? В любом случае хуже не будет, тем более события были интересными, а вот реакция на них, как мне кажется, оказалась достаточно вялой.

Вполне понятно, затухают движения в рабочей валютной паре — исчезают мысли. Ещё раз проанализировать последние движения валют и привязать их к событиям? Это, конечно, можно, только будет ли толк? В любом случае хуже не будет, тем более события были интересными, а вот реакция на них, как мне кажется, оказалась достаточно вялой.Начну с последнего заседания ФРС. Судя по откликам маститых экономистов и запискам в блогосфере, по трейдерам ударили достаточно жёстко. Мало кто ожидал такого результата, большинство рассчитывало на хоть маленькое, пробное, но сокращение QE. Теперь возникли две новых волны встречных мнений, одна из которых строится на утверждении, будто ФРС вообще отказался от идеи завершения своих стимулирующих программ в ближайшее время. Вторая волна предполагает, что сентябрьское заседание FOMC ничего не решило только потому, что условий, изложенных в «плане» ФРС мы всё-таки не достигли. Теперь остаётся немного подождать, и условия наступят, значит если не в октябре, то в декабре точно начнётся сокращение.

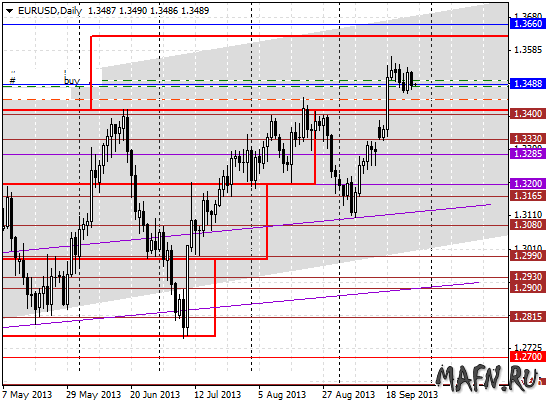

Но интересно даже не это, а сама реакция рынка. Лично я сужу по евро. 18 сентября мы увидели на графике рост в 200 пунктов и больше с тех пор мы ничего не увидели.

Перед этим евро тоже резко выросла на отказе Лоуренса Саммерса от кресла главы ФРС, но сразу после этого опять встряла на определённых уровнях в узкий диапазон, который продержался до самого заседания комитета.

Выборы в германский парламент вообще не шелохнули рынки ни на йоту. Итак, с 6 сентября евро растёт ступенями беспрерывно и почти безоткатно, формируя минитренд, как продолжение тренда, начатого от 1.31, или даже раньше, от 1.2750. Серьёзный откат в этом большом тренде произошёл всего один раз, на сумме сирийских событий и ожиданиях заседания комитета по открытым рынкам.

Сейчас мы наблюдаем очень интересный момент, застой в движении продолжительностью шесть сессий, который может указывать только на одно: все факторы движения евро вверх исчерпаны. Это ценовая ловушка, в которой можно находиться бесконечно долго, в данном случае слово «бесконечно» использовано как метафора, и не нужно воспринимать всё буквально. Дело в том, что выход вверх из подобной ловушки сделать достаточно трудно, вверху лежит так называемый психологический барьер — 1.37, локальный максимум 1 февраля, поэтому для похода вверх нужны очень и очень сильные причины.

Идти вниз гораздо легче, и не потому, что под гору, а потому, что есть в кармане не до конца отработавший элемент шаткой конструкции — призрачное окончание количественного смягчения. Однако в недавнее время как гриб растёт противовес, вероятность бюджетного коллапса США. Все знают, что вопрос будет решён положительно, но атмосфера сгущается, а рынки очень любят использовать критические моменты для рубки капусты.

Вот и дилемма. Что спровоцирует выход из ценовой ловушки и в какую сторону направится евро. Евро не растёт на проблемах штатовского казначейства и не падает на замыслах о сокращении QE.

Я не зря вчера затронул тему казначеек. Это реальное зеркало финансовых проблем США. И если меня вчера кто-то неправильно понял, то я был не виноват, используя разговорный вариант фразы, в которой было упущено условие «если». Вообще предложение должно читаться так: «Если (доходности казначеек) растут — значит кто-то скидывает пачками, значит никакого сокращения QE». Можно было добавить и второе предложение для совсем уж полного понимания: «А если падают, значит окончание QE вполне возможно».

Да, доходность американских трежерис сейчас снижается, и во многом благодаря тому, что Quantitative easing пока продолжается и есть намёки на то, что прекратится не завтра и не послезавтра. Но в последних выступлениях представителей ФРС, которых я рекомендовал не читать, а сам читаю, опять звучат предположения о скором сворачивании программ. И вот тут интересный момент. Рынки не реагируют ни на Штейна, который готов связать конкретные численные снижения безработицы с определёнными объёмами сокращения QE, ни на Джеффри Лэкера, который в очередной раз заявляет о том, что «экономические выгоды от программы покупки облигаций со стороны ФРС были минимальными». Значит рынки перестали верить Феду вместе со мной.

По моему мнению, опять идёт прощупывание почвы. Фед воочию убедился в том, что при малейшем намёке на закрытие кормушки ФРС, казначейки будут сбрасывать и уходить либо в кеш, либо на другие рынки. А штатам сейчас этого совсем не надо. И если снова подстегнуть рынки разговорами о сворачивании программ от чиновников, то можно увидеть и реакцию. Один раз проверили, чего бы не проверить ещё раз? Если реакция будет не такой сильной, то можно и сократить ненамного покупки бумаг на баланс.

То, чем занимается в данный момент Фед, можно назвать хождением по лезвию бритвы. Не сокращать нельзя, сокращать страшно. Здесь всё связано, и бюджет, и казначейство, и бонды с нотами, и количественное смягчение. Могу предположить, что ФРС будет выжидать. К тому же мне вчера подсказал Николай Луданов, «Перед сменой руководителя не принято делать серьезных шагов, тем более когда главный претендент против». Поверю, у Николая опыта побольше моего.

Можно сделать выводы: рынки не верят в то, что в ближайшее время ФРС предпримет новые шаги по сокращению QE. Рынки не верят в то, что фискальные проблемы США перерастут в большие проблемы. Но еще я знаю одно, растущий негатив вокруг штатовского бюджета может дать повод спекулянтам заработать на снижении доллара. Это пока общий план.

По торговле. Вчерашние покупки евро закрылись в безубытке с частичной фиксацией прибыли. Сегодня я часть покупок восстановил.

Мирошниченко Михаил (consortium)

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.

— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня.

— Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

теги блога Мирошниченко Михаил

- audusd

- Brexit

- CME

- consortium

- DAX

- DJIA

- EURAUD

- eurchf

- eurjpy

- EURUSD

- Fiscal Cliff

- FOMC

- forex

- gbpjpy

- gbpusd

- Goldman Sachs

- LIBOR

- LTRO

- Moody's

- Moody`s

- NFP

- QE

- S&P500

- SPIEGEL

- US treasures

- USDJPY

- zerohedge

- Абэ

- анализ

- апокалипсис

- Базель

- Банк Японии

- банки

- банковский союз

- Баффет

- безработица

- Бернанке

- бумаги

- валюта

- Венизелос

- выборы

- Германия

- Греция

- деньги

- деривативы

- дефляция

- дефолт

- доллар

- Драги

- евро

- еврогруппа

- Европа

- ЕЦБ

- заявления

- золото

- избыточные резервы

- инфляция

- Исландия

- Испания

- Италия

- Кипр

- кредитное плечо

- кризис

- кризис евро

- ликвидность

- мани менеджмент

- Меркель

- обзор рынка

- президент

- прогнозы

- процентные ставки

- рейтинг

- речь

- Рон Пол

- рынок труда

- Самарас

- слова: EURUSD

- спот

- спрос

- ставка

- ставка по федеральным фондам

- ставки

- статистика

- стресс-тесты

- США

- теханализ

- технический анализ

- тройка

- Уолл-Стрит

- Фибоначчи

- форекс

- франк

- ФРС

- фундамент

- цена

- Ципрас

- чужие деньги

- экономика

- экономика США

- Япония

Вот баланс ЕЦБ, он уже год снижается

tradersroom.ru/balansy-tcentrobankov/balans-etcb.html

Кредитование банков в рамках LTRO создает новые деньги, тем самым увеличивает денежную базу, увеличивает баланс центрального банка.

От обычных операций рефинансирования LTRO отличается большим сроком предоставления ликвидности. С учетом того, что за большой срок с банками и их активами может случиться все что угодно, операция LTRO сопряжена с повышенным риском для самого центрального банка.

Поскольку операции LTRO создают новые деньги, — это позитивный фактор для рынка акций. Отличие LTRO от политики количественного смягчения (QE) заключается в том, что выделенные деньги попадают в банковскую систему почти мгновенно. Во время QE федрезерв выкупает ценные бумаги (облигации) постепенно в течение объявленного срока.

Новая ликвидность создается внутри банков.

www.ecb.europa.eu/mopo/implement/omo/html/index.en.html

А QE по-европейски называется ОМТ, только программа так и не стартовала, хотя, по-моему, ратифицирована всеми членами ЕС.

Драги в прошлом августе пообещал, что будет подбирать весь хлам в неограниченных количествах. А в сентябре (? — не помню точно) программе дали добро.

Полноразмерное:

s020.radikal.ru/i707/1309/b4/1f8c6e71cb6c.png

Сейчас, в моменте, выигрывает правительство во главе с Обамой — Саммерс внезапно отказался от поста главы ФРС «по собственному желанию» и программа QE не будет в ближайшее время сворачиваться. Если эта программа будет свернута, администрации придется идти на поклон к толстосумам в виде ожиревших и обнаглевших банков и подконтрольных им фондов.

Но борьба идет нешуточная, недавно были оштрафованы на круглые суммы банки, которые прежде были неприкасаемы и сами активно участвовали в разработке экономической политики США.

Что касается рассматриваемого сейчас повышения долга, так его повысят столько раз, сколько нужно — придурков нет. Просто демократы с республиканцами будут активно торговаться по этому поводу до определенного времени «Ч», по этому поводу всякие аналитики будут мозг людям выносить. Но когда наступит время «Ч» — все будет нормально, в ходе консультаций «потолок» госдолга будет немного снижен, стороны придут к взаимопониманию.

До этого времени все рынки будут находиться в боковике, евро — тоже самое. После этого, он согласно волновому анализу (здесь только прогноз) сходит в пятую волну и только оттуда — уйдет вниз.

По поводу подковёрной борьбы тоже давно известно. ФРС между молотом и наковальней. С одной стороны Уолл Стрит, с другой правительство. А решения нужно принимать такие, чтобы и тем и тем.

ЗЫ. Песня хорошая, но, насколько я могу судить, голос слабый и фальшивит время от времени. Только без обид.