SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Dildo

СУПЕРстатья: Стратегия максимального благоприятного движения

- 29 октября 2013, 14:56

- |

Дэвид С. Стендаль и Лео Дж. Замански

Дэвид Стендаль – вице президент компании RINA Systems и профессиональный трейдер. Лео Заманский, Ph.D., – президент компании RINA Systems.

Очень редко, и очень тихим голосом опытные трейдеры говорят новичкам полезные вещи. Например о том, что графики во времени можно использовать для оценки эффективности много чего, не только для анализа поведения торгуемого актива. Можно график доходности (эквити) изображать в виде баров или свечей, и это будет намного нагляднее чем линия доходности, и применять к такому виду эквити можно те же индикаторы, которые используются для торговли. На пике доходности следует откат, уход ниже второго дна также говорит о слабости занимаемой позиции в данный момент, ну и так далее.

А вот еще один необычный взгляд: а что, если применить уровни поддержки и сопротивления к размеру дохода, а не к активу? Именно в целях получения объективной обратной связи о том, насколько у тебя перспективная позиция? Очень любопытный взгляд представили зарубежные авторы, одного из них (Д. Стендаля) мы представляли в одном из номеров журнала в разделе зарубежное интервью.

Максимальное благоприятное движение, МБД (Maximum favorable excursion, MFE) — это пиковая прибыль, которую можно было бы получить в результате сделки. Обзор эффективности торговой системы позволяет нам оценить тенденцию МБД от большого числа сделок. Эта статья объясняет, как использовать эту информацию для увеличения прибыльности стратегии.

Максимальное благоприятное движение — концепция, изначально предложенная Джоном Суини для оценки отличительных характеристик прибыльности сделок. Ее можно использовать как часть аналитического процесса, помогающего трейдерам отличить средние сделки от тех, которые предлагают значительно бóльшую потенциальную прибыль.

Используя анализ МБД, трейдеры имеют возможность в процессе торговли распознавать сделки, обладающие бóльшим потенциалом и увеличить прибыльность, применяя стратегию управления риском МБД.

Следуя стратегии, трейдеры могут увеличить потенциальную прибыль по отношению к риску, добавляя к позициям, основанным на торговых характеристиках системы. Эту стратегию можно использовать со всеми системами, независимо от того, являются ли они механическими, дискретными, длинными, короткими, внутридневными, или долговременными. Доходность системы, однако, должна демонстрировать определенные характеристики, с тем, чтобы было возможно воспользоваться этой стратегией.

Поскольку каждая торговая методология отличается от других, потребуется внимательное изучение результатов, чтобы определить, подходит ли стратегия МБД для данной системы.

Применение стратегии МБД

Цель данной стратегии — увеличение размера позиций в сделках, которые предлагают бóльшую, чем средняя, потенциальную прибыль. Держа это в уме, первый шаг — определить, имеет ли торговая система характеристики, совместимые с МБД. Второй шаг — определить уровень, на котором наиболее оптимально увеличивать позицию. Третий и последний шаг в использовании стратегии МБД — оценить показатели торговой системы после того, как к ней была применена стратегия с тем, чтобы удостовериться, что показатели риска-доходности остались прежними.

Перед тем, как углубиться в анализ, предлагаем пройтись по некоторым ключевым понятиям. Для того, чтобы лучше понять, что представляет собой МБД, вспомните о линиях поддержки и сопротивления на графиках цены. Основной принцип технического анализа состоит в том, что если цена акции преодолевает и остается выше некоторого уровня сопротивления, он автоматически превращается в поддержку. Хотя это обобщение, уровни поддержки действительно держат бумагу в течение некоторого времени, прежде чем преобладающие рыночные условия возьмут верх.

Подобная концепция поддержки и сопротивления может быть применена к поведению стоимости акции во время сделки. Как только прибыль преодолела специфический процентный уровень, сделка обычно остается выше этого уровня.

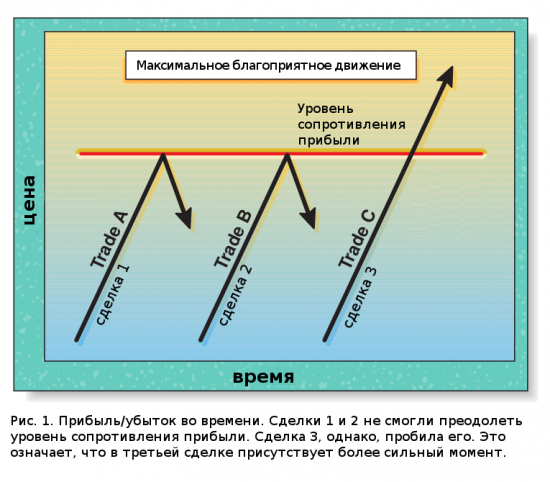

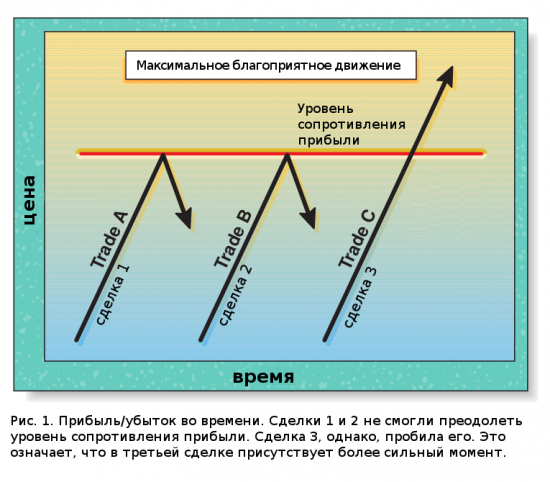

Рисунок 1 иллюстрирует эту концепцию на примере трех различных сделок. Сделки 1 и 2 не смогли преодолеть уровень сопротивления прибыли. Сделка 3, однако, прорвалась через него, демонстрируя, что за ней стоит более сильный импульс, чем за другими сделками. Цель стратегии МБД — определить этот уровень сопротивления и добавлять к позициям, которые его преодолели, чтобы улучшить прибыльность системы.

Какую нереализованную прибыль, какой рост должна продемонстрировать позиция, прежде чем станет понятно, что существует вероятность в ней заработать дополнительно? Это легко определить, если исследовать показатели системы во времени, используя процесс максимального благоприятного движения.

Анализ характеристик торговой системы с использованием МБД

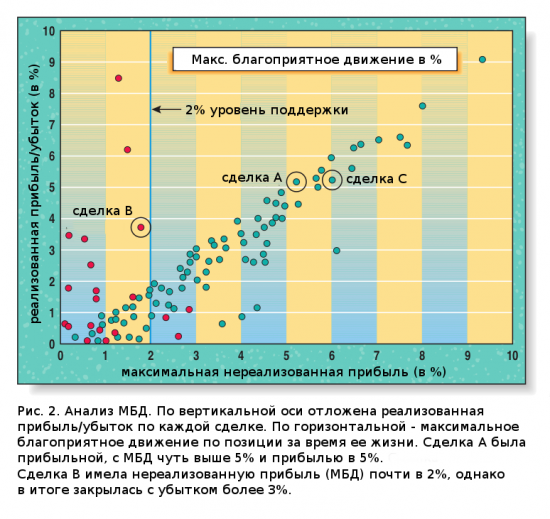

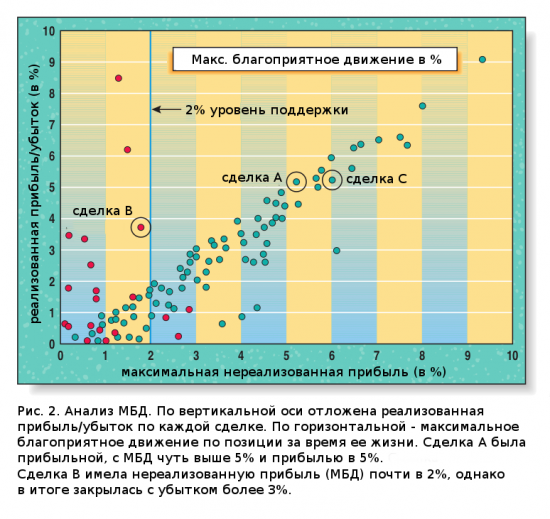

Давайте рассмотрим торговую систему и оценим ее производительность, используя процесс МБД. Он начинается с измерения максимальной нереализованной прибыли или того, насколько далеко акция ушла от точки входа в положительную сторону, прежде чем мы закрыли позицию. На рисунке 2 представлен анализ максимального благоприятного движения. Его также можно выполнить с использованием любой программы электронных таблиц — Excel, Calc и т. п. Вертикальная ось представляет прибыль/убыток по итогам каждой сделки. По горизонтальной оси отложена нереализованная прибыль, или благоприятное движение, которое испытала акция во время сделки. Для того, чтобы упростить интерпретацию анализа МБД, на одном и том же рисунке показаны как прибыльные, так и убыточные сделки. Зеленые точки представляют прибыльные сделки, красные — убыточные.

Давайте посмотрим на две разных сделки, чтобы понять полезность этого графика МБД. Сделка А была выигрышной с максимальным благоприятным движением в 5+%, она закрылась с прибылью в 5%. Это была эффективная сделка, поскольку почти вся ее потенциальная прибыль была реализована. Сделка В, с другой стороны, была убыточной. В некоторый момент времени она имела нереализованную прибыль в размере 2%, однако затем пошла против трейдера и закрылась с убытком более 3%. Не только в этой сделке трейдер потерял деньги, но она оказалась еще и чрезвычайно неэффективной — была в плюсе на 2%, а потом все отдала.

График МБД — прекрасное средство для оценки относительной эффективности сделок. Признак хорошей торговой системы — плотный кластер убыточных сделок с небольшими потерями и ясная линия выигрышных сделок по углом 45 градусов. Чем ближе выигрышные сделки с линии под углом 45 градусов, тем они эффективнее — это означает, что реализованная прибыль достаточно близка к максимально возможной в сделке. Торговая система с подобными характеристиками лучше всего работает со стратегией управления риском МБД.

Теперь, когда мы знаем, как интерпретировать график МБД, давайте вернемся к рис. 2. Чем больше максимальное благоприятное движение сделки, тем меньше вероятность того, что она станет убыточной. Наша цель — найти область поддержки, которая охватит максимальное количество сделок, при этом максимизируя чистую прибыль системы по отношению к риску.

Торговая система, изображенная на рисунке 2, имеет область поддержки между 2 и 3%. Поэтому сделки, выросшие, как минимум, на 2% в плюс, идеальные кандидаты на увеличение числа контрактов или акций. Положительное движение за пределы этой области может рассматриваться как индикатор того, что их потенциал роста может оказаться значительно выше.

Теперь давайте посмотрим на фактическую сделку, чтобы оценить значимость стратегии МБД. Сделка С выросла на 6% и закрылась с прибылью в 5%. Если мы будем использовать уровень МБД в 2% для добавления к позиции, то сделка С1 (добавочная) принесет нам 3% (прибыль по сделке С в 5% минус уровень МБД в 2%). Поэтому общий результат позиции будет 8% (сделки С + С1), с минимальным изменением риска.

Наша работа показывает, что каждая система обычно имеет два или три различных уровня поддержки. Эти уровни позволяют трейдерам регулировать торговые характеристики системы, делая ее более или менее агрессивной. В нашем случае, прибавка к позиции на уровне 1% сделает систему более агрессивной, чем прибавка на 2% или выше, просто потому, что чем выше момент, стоящий за сделкой, тем выше вероятность того, что она покажет прекрасный результат.

Статистика должна продемонстрировать, когда стоит добавлять к открытой позиции. Если вы добавите к позиции слишком рано, то увеличите свои риски. Если добавите поздно, то ограничите полный потенциал стратегии. График МБД определенно укажет путь в правильном направлении, однако требуется дополнительное тщательное тестирование, чтобы оценить последствия с позиции риска-вознаграждения.

Оценка эффективности МБД

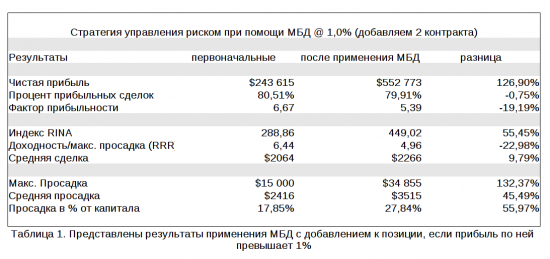

Теперь давайте поработаем с цифрами и оценим производительность системы с использованием различных уровней поддержки МБД. В таблицах 1, 2 и 3 представлены результаты тестирования системы, в рамках которой к позиции добавляются два контракта, как только определенный уровень поддержки МБД был преодолен. Применение стратегии МБД к торговой системе значительным образом сказалось на прибыльности, но мы также хотим отметить показатели риска, которые демонстрируют действительную ценность МБД.

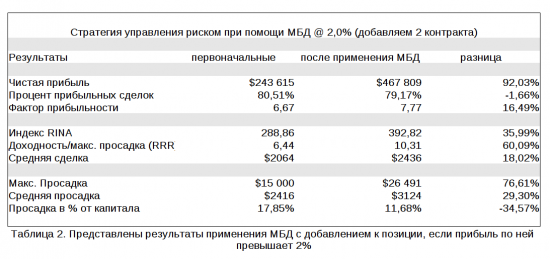

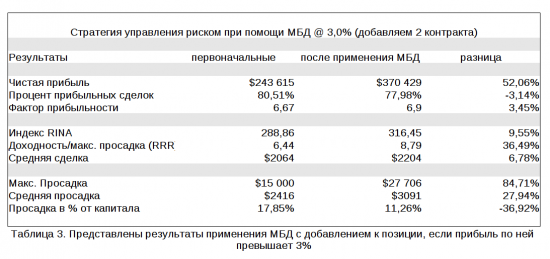

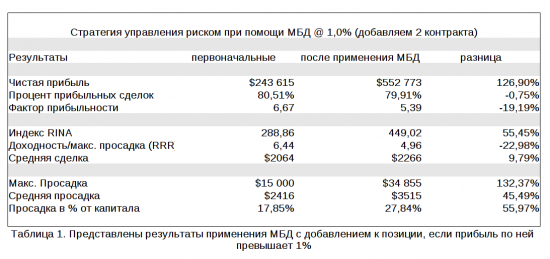

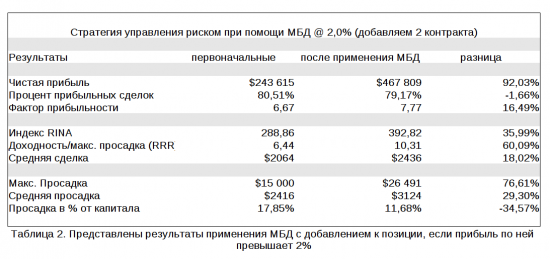

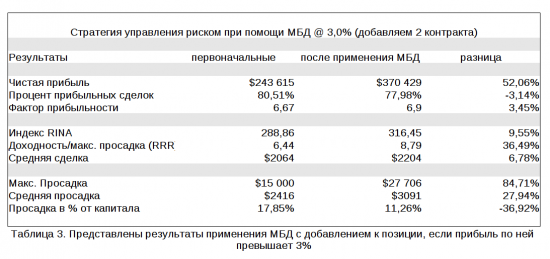

Например, в таблице 1 чистая прибыль увеличилась на 127%, однако максимальная просадка также возросла, до 56% капитала. Агрессивный трейдер, возможно, согласится на повышенный уровень риска ради дополнительной прибыли, более консервативный — вряд ли. Результаты в таблице 2 показывают значительный рост прибыльности на 92%, при этом максимальная просадка сократилась до 34%. Результаты в таблице 3 показывают рост прибыльности, однако не такой большой, как в табл. 2. Большая прибыль вкупе с меньшим риском делает систему, результаты которой представлены в таблице 4, предпочтительной для трейдера.

Табл. 1

Многообразие уровней поддержки МБД и возможности стратегии видны из приведенных графиков и таблиц. Однако трейдер обязан внимательным образом оценить производительность системы в каждом случае и выбрать ту, которая наилучшим образом отвечает его ожиданиям и предпочитаемому риску.

Табл. 2

Из результатов тестирований видно, что наилучшее отношение риска к вознаграждению лежит между 2% и 3% уровнями поддержки. Наше заключение основано на показателях прибыльности, индексе RINA (сочетает в себе чистую прибыль, длительность нахождения в позиции и максимальные просадки), который является единым показателем, характеризующим отношение вознаграждения и риска.

Табл. 3

К тому же, хорошим признаком является то, что отношение доходности к максимальной просадке (return retracement ratio, RRR), которое является альтернативой коэффициенту Шарпа, выше 3,0 единиц. В отличие от коэффициента Шарпа, RRR видит разницу между флуктуациями доходности вверх и вниз. И наконец, процент просадки собственного капитала, который измеряет отношение максимума, достигнутого во время сделки, к минимуму этой же сделки или следующей, лишь слегка превышает минимальное значение из всех трех примеров. Подобная комбинация методов оценки риска и вознаграждения облегчает нахождение наиболее подходящего уровня поддержи МБД для любого трейдера, будь то агрессивный, средний или консервативный.

Заключение

Для применения анализа МБД трейдер должен пройти три шага. На первом шаге он строит график максимального благоприятного движения и использует его, чтобы оценить, имеет ли система тенденции, которыми можно воспользоваться в дальнейшем. Этот шаг помогает устранить неэффективные системы, которые предлагают низкий потенциал по использованию взаимосвязи благоприятного движения и реализованной прибыли. На втором шаге трейдер фокусируется на определении подходящего уровня поддержки МБД, на котором он будет добавлять к позициям. И, наконец, третий шаг состоит в тестировании характеристик с тем, чтобы определить уровень МБД, который лучше всего работает с торговой системой.

В целом, метод максимального благоприятного движения является мощным инструментом, который может принести пользу как в дискретных, так и в механических системах.

Источник:

15 номер биржевого журнала WallStreet

walltra.de/#!magazine/index

Дэвид Стендаль – вице президент компании RINA Systems и профессиональный трейдер. Лео Заманский, Ph.D., – президент компании RINA Systems.

Очень редко, и очень тихим голосом опытные трейдеры говорят новичкам полезные вещи. Например о том, что графики во времени можно использовать для оценки эффективности много чего, не только для анализа поведения торгуемого актива. Можно график доходности (эквити) изображать в виде баров или свечей, и это будет намного нагляднее чем линия доходности, и применять к такому виду эквити можно те же индикаторы, которые используются для торговли. На пике доходности следует откат, уход ниже второго дна также говорит о слабости занимаемой позиции в данный момент, ну и так далее.

А вот еще один необычный взгляд: а что, если применить уровни поддержки и сопротивления к размеру дохода, а не к активу? Именно в целях получения объективной обратной связи о том, насколько у тебя перспективная позиция? Очень любопытный взгляд представили зарубежные авторы, одного из них (Д. Стендаля) мы представляли в одном из номеров журнала в разделе зарубежное интервью.

Максимальное благоприятное движение, МБД (Maximum favorable excursion, MFE) — это пиковая прибыль, которую можно было бы получить в результате сделки. Обзор эффективности торговой системы позволяет нам оценить тенденцию МБД от большого числа сделок. Эта статья объясняет, как использовать эту информацию для увеличения прибыльности стратегии.

Максимальное благоприятное движение — концепция, изначально предложенная Джоном Суини для оценки отличительных характеристик прибыльности сделок. Ее можно использовать как часть аналитического процесса, помогающего трейдерам отличить средние сделки от тех, которые предлагают значительно бóльшую потенциальную прибыль.

Используя анализ МБД, трейдеры имеют возможность в процессе торговли распознавать сделки, обладающие бóльшим потенциалом и увеличить прибыльность, применяя стратегию управления риском МБД.

Следуя стратегии, трейдеры могут увеличить потенциальную прибыль по отношению к риску, добавляя к позициям, основанным на торговых характеристиках системы. Эту стратегию можно использовать со всеми системами, независимо от того, являются ли они механическими, дискретными, длинными, короткими, внутридневными, или долговременными. Доходность системы, однако, должна демонстрировать определенные характеристики, с тем, чтобы было возможно воспользоваться этой стратегией.

Поскольку каждая торговая методология отличается от других, потребуется внимательное изучение результатов, чтобы определить, подходит ли стратегия МБД для данной системы.

Применение стратегии МБД

Цель данной стратегии — увеличение размера позиций в сделках, которые предлагают бóльшую, чем средняя, потенциальную прибыль. Держа это в уме, первый шаг — определить, имеет ли торговая система характеристики, совместимые с МБД. Второй шаг — определить уровень, на котором наиболее оптимально увеличивать позицию. Третий и последний шаг в использовании стратегии МБД — оценить показатели торговой системы после того, как к ней была применена стратегия с тем, чтобы удостовериться, что показатели риска-доходности остались прежними.

Перед тем, как углубиться в анализ, предлагаем пройтись по некоторым ключевым понятиям. Для того, чтобы лучше понять, что представляет собой МБД, вспомните о линиях поддержки и сопротивления на графиках цены. Основной принцип технического анализа состоит в том, что если цена акции преодолевает и остается выше некоторого уровня сопротивления, он автоматически превращается в поддержку. Хотя это обобщение, уровни поддержки действительно держат бумагу в течение некоторого времени, прежде чем преобладающие рыночные условия возьмут верх.

Подобная концепция поддержки и сопротивления может быть применена к поведению стоимости акции во время сделки. Как только прибыль преодолела специфический процентный уровень, сделка обычно остается выше этого уровня.

Рисунок 1 иллюстрирует эту концепцию на примере трех различных сделок. Сделки 1 и 2 не смогли преодолеть уровень сопротивления прибыли. Сделка 3, однако, прорвалась через него, демонстрируя, что за ней стоит более сильный импульс, чем за другими сделками. Цель стратегии МБД — определить этот уровень сопротивления и добавлять к позициям, которые его преодолели, чтобы улучшить прибыльность системы.

Какую нереализованную прибыль, какой рост должна продемонстрировать позиция, прежде чем станет понятно, что существует вероятность в ней заработать дополнительно? Это легко определить, если исследовать показатели системы во времени, используя процесс максимального благоприятного движения.

Анализ характеристик торговой системы с использованием МБД

Давайте рассмотрим торговую систему и оценим ее производительность, используя процесс МБД. Он начинается с измерения максимальной нереализованной прибыли или того, насколько далеко акция ушла от точки входа в положительную сторону, прежде чем мы закрыли позицию. На рисунке 2 представлен анализ максимального благоприятного движения. Его также можно выполнить с использованием любой программы электронных таблиц — Excel, Calc и т. п. Вертикальная ось представляет прибыль/убыток по итогам каждой сделки. По горизонтальной оси отложена нереализованная прибыль, или благоприятное движение, которое испытала акция во время сделки. Для того, чтобы упростить интерпретацию анализа МБД, на одном и том же рисунке показаны как прибыльные, так и убыточные сделки. Зеленые точки представляют прибыльные сделки, красные — убыточные.

Давайте посмотрим на две разных сделки, чтобы понять полезность этого графика МБД. Сделка А была выигрышной с максимальным благоприятным движением в 5+%, она закрылась с прибылью в 5%. Это была эффективная сделка, поскольку почти вся ее потенциальная прибыль была реализована. Сделка В, с другой стороны, была убыточной. В некоторый момент времени она имела нереализованную прибыль в размере 2%, однако затем пошла против трейдера и закрылась с убытком более 3%. Не только в этой сделке трейдер потерял деньги, но она оказалась еще и чрезвычайно неэффективной — была в плюсе на 2%, а потом все отдала.

График МБД — прекрасное средство для оценки относительной эффективности сделок. Признак хорошей торговой системы — плотный кластер убыточных сделок с небольшими потерями и ясная линия выигрышных сделок по углом 45 градусов. Чем ближе выигрышные сделки с линии под углом 45 градусов, тем они эффективнее — это означает, что реализованная прибыль достаточно близка к максимально возможной в сделке. Торговая система с подобными характеристиками лучше всего работает со стратегией управления риском МБД.

Теперь, когда мы знаем, как интерпретировать график МБД, давайте вернемся к рис. 2. Чем больше максимальное благоприятное движение сделки, тем меньше вероятность того, что она станет убыточной. Наша цель — найти область поддержки, которая охватит максимальное количество сделок, при этом максимизируя чистую прибыль системы по отношению к риску.

Торговая система, изображенная на рисунке 2, имеет область поддержки между 2 и 3%. Поэтому сделки, выросшие, как минимум, на 2% в плюс, идеальные кандидаты на увеличение числа контрактов или акций. Положительное движение за пределы этой области может рассматриваться как индикатор того, что их потенциал роста может оказаться значительно выше.

Теперь давайте посмотрим на фактическую сделку, чтобы оценить значимость стратегии МБД. Сделка С выросла на 6% и закрылась с прибылью в 5%. Если мы будем использовать уровень МБД в 2% для добавления к позиции, то сделка С1 (добавочная) принесет нам 3% (прибыль по сделке С в 5% минус уровень МБД в 2%). Поэтому общий результат позиции будет 8% (сделки С + С1), с минимальным изменением риска.

Наша работа показывает, что каждая система обычно имеет два или три различных уровня поддержки. Эти уровни позволяют трейдерам регулировать торговые характеристики системы, делая ее более или менее агрессивной. В нашем случае, прибавка к позиции на уровне 1% сделает систему более агрессивной, чем прибавка на 2% или выше, просто потому, что чем выше момент, стоящий за сделкой, тем выше вероятность того, что она покажет прекрасный результат.

Статистика должна продемонстрировать, когда стоит добавлять к открытой позиции. Если вы добавите к позиции слишком рано, то увеличите свои риски. Если добавите поздно, то ограничите полный потенциал стратегии. График МБД определенно укажет путь в правильном направлении, однако требуется дополнительное тщательное тестирование, чтобы оценить последствия с позиции риска-вознаграждения.

Оценка эффективности МБД

Теперь давайте поработаем с цифрами и оценим производительность системы с использованием различных уровней поддержки МБД. В таблицах 1, 2 и 3 представлены результаты тестирования системы, в рамках которой к позиции добавляются два контракта, как только определенный уровень поддержки МБД был преодолен. Применение стратегии МБД к торговой системе значительным образом сказалось на прибыльности, но мы также хотим отметить показатели риска, которые демонстрируют действительную ценность МБД.

Например, в таблице 1 чистая прибыль увеличилась на 127%, однако максимальная просадка также возросла, до 56% капитала. Агрессивный трейдер, возможно, согласится на повышенный уровень риска ради дополнительной прибыли, более консервативный — вряд ли. Результаты в таблице 2 показывают значительный рост прибыльности на 92%, при этом максимальная просадка сократилась до 34%. Результаты в таблице 3 показывают рост прибыльности, однако не такой большой, как в табл. 2. Большая прибыль вкупе с меньшим риском делает систему, результаты которой представлены в таблице 4, предпочтительной для трейдера.

Табл. 1

Многообразие уровней поддержки МБД и возможности стратегии видны из приведенных графиков и таблиц. Однако трейдер обязан внимательным образом оценить производительность системы в каждом случае и выбрать ту, которая наилучшим образом отвечает его ожиданиям и предпочитаемому риску.

Табл. 2

Из результатов тестирований видно, что наилучшее отношение риска к вознаграждению лежит между 2% и 3% уровнями поддержки. Наше заключение основано на показателях прибыльности, индексе RINA (сочетает в себе чистую прибыль, длительность нахождения в позиции и максимальные просадки), который является единым показателем, характеризующим отношение вознаграждения и риска.

Табл. 3

К тому же, хорошим признаком является то, что отношение доходности к максимальной просадке (return retracement ratio, RRR), которое является альтернативой коэффициенту Шарпа, выше 3,0 единиц. В отличие от коэффициента Шарпа, RRR видит разницу между флуктуациями доходности вверх и вниз. И наконец, процент просадки собственного капитала, который измеряет отношение максимума, достигнутого во время сделки, к минимуму этой же сделки или следующей, лишь слегка превышает минимальное значение из всех трех примеров. Подобная комбинация методов оценки риска и вознаграждения облегчает нахождение наиболее подходящего уровня поддержи МБД для любого трейдера, будь то агрессивный, средний или консервативный.

Заключение

Для применения анализа МБД трейдер должен пройти три шага. На первом шаге он строит график максимального благоприятного движения и использует его, чтобы оценить, имеет ли система тенденции, которыми можно воспользоваться в дальнейшем. Этот шаг помогает устранить неэффективные системы, которые предлагают низкий потенциал по использованию взаимосвязи благоприятного движения и реализованной прибыли. На втором шаге трейдер фокусируется на определении подходящего уровня поддержки МБД, на котором он будет добавлять к позициям. И, наконец, третий шаг состоит в тестировании характеристик с тем, чтобы определить уровень МБД, который лучше всего работает с торговой системой.

В целом, метод максимального благоприятного движения является мощным инструментом, который может принести пользу как в дискретных, так и в механических системах.

Источник:

15 номер биржевого журнала WallStreet

walltra.de/#!magazine/index