SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ihodl

Экономический бум! Или это экономический пузырь?

- 17 июля 2014, 17:36

- |

Автор: Neil Irwin

В Испании, которая всего два года назад пережила долговой кризис, инвесторы так жадно набросились на государственные облигации, что ставки по ним упали до уровня времен 1789 года.

В этом мае офисное здание в стиле арт-деко, что на углу Бродвея и Уолл-Стрит в Нью-Йорке, ушло с молотка за 585 миллионов долларов. Всего лишь через три месяца после того, как в индустрии по продаже недвижимости прошла конфиденциальная информация, что здание продадут примерно за 466 миллионов долларов.

Во Франции кабельная телекомпания Numericable недавно получила кредит на 11 миллиардов долларов — это самая большая сделка по бросовым облигациям в истории. И невзирая на риск, обычно связанный с бросовыми облигациями, процентная ставка по ним была всего лишь 4,875%.

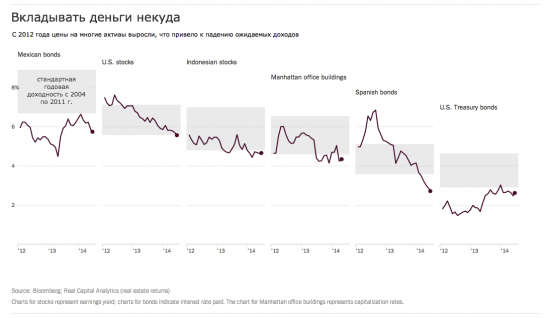

Добро пожаловать во времена «Всеобщего бума». Или, что вполне вероятно, «Всеобщего пузыря». Во всем мире почти все активы стали стоить столько, сколько не стоили никогда. Акции и облигации, развивающиеся рынки и передовые экономики, городские бизнес-центры и сельскохозяйственная земля в Айове, ткните пальцем — все будет продаваться по ценам, которые по историческим меркам выше, чем когда-либо. Обратная сторона этого — низкая прибыль инвесторов.

Два связанных между собой фактора стали причиной этого феномена. Во всем мире денег откладывают больше, чем бизнес предположительно может использовать для того, чтобы вкладывать в продуктивные инвестиции. В то же время ведущие мировые центробанки уже шесть лет проводят кампанию по сдерживанию процентных ставок, буквально из пальца высасывая деньги, чтобы стимулировать стабильный рост вслед за финансовым кризисом.

«Мы находимся в мире, в котором очень мало безоговорочно дешевых активов», – говорит Расс Кёстерих, глава департамента инвестиционной стратегии в компании BlackRock, одной из крупнейших компаний по управлению активами. Каждый день Кёстерих «прочесывает» все в поисках потенциальных возможностей для инвесторов, которые хотят получить за свои риски прибыль повыше. «Если вы попросите меня подсказать вам, какую крупную сделку можно заключить, то я не уверен, что это вообще возможно».

Эта ситуация вызывает досаду у инвесторов, которые надеются на более высокую прибыль, но для глобальной экономики вопрос стоит гораздо серьезнее. Что будет дальше? Как долго будет сохраняться такая низкоприбыльная конъюнктура? И нет ли во всем этом рисков, с которыми мы столкнемся только тогда, когда и если «Всеобщий бум» закончится?

Со времен мирового финансового кризиса инвесторам предлагали минимальную доходность по безопасным активам, вроде казначейских облигаций США. Что изменилось за последние два года, что рискованные активы — акции, бросовые облигации, акции рынка недвижимости или развивающихся рынков — стали настолько же малоприбыльными?

Хотите купить акции американских компаний? На нынешнем уровне индекса Standard & Poor’s 500 каждый доллар, инвестированный в акции, принесет вам около пяти с половиной центов корпоративной прибыли. Еще два года назад прибыль составила бы 7,4 цента два года назад, показатели до мирового финансового кризиса в 2007-2008 были еще выше.

Хотите вложиться в более надежные активы? Цены на офисные и жилые помещения тоже выросли — офис в центральном деловом районе по всей Америке стоит в среднем около 300 долларов за квадратный фут. По данным Real Capital Analytics, в 2010 году за квадратный фут вы бы заплатили 147 долларов. Инвестор, вложившийся в офисное здание на Манхэттене, может ожидать, что его прибыль за вычетом всех расходов (т. н. коэффициент капитализации) составит всего 4,4 процента. Эта цифра даже меньше, чем в 2007 году на пике предыдущего бума.

А что насчет зарубежных инвестиций?

Испания и другие страны Южной Европы, которые оказались в центре европейского долгового кризиса, отнюдь не единственные страны, где доходность по облигациям стала крайне низкой. Даже Греция в начале этого года выпустила облигации по выгодным ставкам. Но и страны с развивающейся экономикой, где обычно процентные ставки выше из-за инфляции и политической нестабильности, сейчас предлагают рекордно низкие процентные ставки. Например, доходность облигаций, которые выпустили Бразилия и Малайзия, всего четыре процента.

По сравнению с тем, насколько высоки были цены на акции в 2000 году или на дома в 2006, сейчас цены не так уж высоки. Однако сейчас это касается огромного спектра активов. В том же 2000 году, когда, как мы теперь понимаем, фондовый рынок представлял собой спекулятивный «пузырь», инвестиции в развивающуюся экономику, недвижимость или в облигации представлялись вполне разумными.

«Всемирный бум» влечет за собой очевидные экономические риски. В самом лучшем случае, глобальный экономический рост приведет к тому, что активы, которые на сегодняшний день кажутся дорогими, станут выглядеть вполне приемлемыми по цене.

Однако возможно, что произойдет другое — например, падение на одном или сразу нескольких рынках, которое вызовет новую волну экономических последствий в мире, который все еще не оправился от предыдущего кризиса.

Есть две главных причины того, что конъюнктура стала низкодоходной, хотя люди спорят о том, что из этого причина, а что следствие.

Глобальные центральные банки устроили беспрецедентную кампанию, пытаясь стимулировать рост. Они использовали для этого низкие ставки по процентам и покупку активов на «свежесозданные» деньги.

Если Федрезерв США, как ожидают большинство представителей центральных банков, продолжит до следующего года удерживать краткосрочные процентные ставки на уровне около нуля, то это будет означать уже семь лет политики низких процентных ставок. К августу 2008 Федрезерв владел активами на сумму 900 миллиардов долларов. Сейчас эта сумма составляет 4,4 триллиона и она продолжит расти с учетом того, что к концу этого года должен завершиться третий раунд покупки активов. Центральные банки Великобритании, Японии и еврозоны придерживаются той же политики.

Как принято считать на фондовых рынках, низкие прибыли — это побочный продукт низких процентных ставок. Федрезерв и другие центробанки выкачали триллионы долларов из запасов для глобальных инвестиций, поэтому частным инвесторам приходится вести аукционные бои за то, что осталось.

«Процентные ставки очень низкие», – говорит Питер Клэр, управляющий директор и один из руководителей американской группы по выкупу контрольных пакетов акций в частном инвестиционном фонде Carlyle Group. «Существует несколько привлекательных вариантов, куда инвесторы могут направить свои вложения — и таким образом эти деньги попадают на фондовую биржу. Это основа уравнения спрос-предложение. Там, где спрос выше, цена растет и подталкивает цену на акции, в результате она становится такой, как сегодня».

Но центробанки устанавливают лишь краткосрочные процентные ставки, в то время как в долгосрочной перспективе ставки отражают то, сколько держатели сбережений хотят получить в качестве наличной прибыли, а предприятия и правительства – инвестировать в новые фабрики, офисные здания или инфраструктуру.

С учетом этого высокие мировые цены на активы могут быть результатом того, что в мире существует слишком много сбережений — у бизнеса или каких-либо других инвесторов попросту не хватает желания или возможности продуктивно инвестировать эти деньги.

Это подтверждает феномен, который еще десять лет назад описывал бывший председатель совета управляющих Федеральной резервной системы США Бен Бернанке (и не только он). Бернанке назвал его «мировым перепроизводством сбережений».

Хотя возможно, что и это не совсем верно. Что если проблема не в сбережениях, а в нехватке хороших инвестиционных возможностей, чтобы их вложить? Например, бизнес может считать инвестиции в основной капитал бессмысленными и неприбыльными.

Впрочем, сам Бен Бернанке тоже ломал голову над тем, правильно ли его описание проблемы. «Возможно, что я сделал ошибку в названии», – заявил Бернанке в одном из интервью, уже в качестве экономиста в институте Брукингса. «Перепроизводство означает, что чего-то больше, чем нужно. Но оно необязательно связано с тем, что люди хотят откладывать больше. Оно может быть связано и с тем, что они меньше инвестируют. И это вполне возможно. Если вы взглянете на то, что происходит в мире, вы увидите медленный рост стран с передовой экономикой, значительное сокращение инвестиций в основной капитал у Китая, так что уровень доходности просто обязан быть низким».

Если этот анализ мировых тенденций верен, то перед инвесторами встает неприятный выбор: либо подписаться на прибыли ниже, чем когда-либо в истории, либо гоняться за самыми смутными инвестициями в надежде, что они принесут на один-два процентных пункта больше дохода.

Перевод с сайта nytimes.com

Читайте также: (картинки кликабельны)

1 комментарий

Шорт всего на всё!!!!))))

- 17 июля 2014, 17:39

теги блога ihodl.com

- AAPL

- Apple

- AstraZeneca

- bitcoin

- Brexit

- CYNK

- FOMC

- gold

- Goldman Sachs

- GoPro

- hft

- imf

- insider.pro

- iphone

- IPO

- nasdaq

- PMI

- S&P500

- tesla

- USA

- VIX

- zerohedge

- ZEW

- акции

- американский рынок

- американский рынок акций

- Банк Англии

- Баффет

- биткоин

- Британский фунт

- валютный рынок

- ВВП

- ВВП США

- Волатильность

- выборы в Великобритании

- глобал макро

- Гонконг

- грааль

- дефолт

- Долгосрок

- доллар

- евро

- Еврозона

- Европа

- ЕЦБ

- Золото

- инвестирование

- инвестиции

- Индекс потребительских цен

- индекс страха

- инфляция

- инфляция в еврозоне

- календарь

- Каталония

- Китай

- КНДР

- коррекция

- кредиты

- Кремниевая долина

- Криптовалюты

- макро

- Марио Драги

- недвижимость

- нефть

- обзор рынка

- облигации

- опек+

- отчетность

- оффтоп

- политика

- правила

- премаркет

- прибыль

- пузырь

- розничные продажи в США

- рубль

- рынок акций

- санкции

- Северная Корея

- ставка ЕЦБ

- ставка ФРС

- стартап

- статистика

- стратегия

- страшилки

- строительство домов

- США

- Трамп

- украина

- философия трейдинга

- ФРС

- хакеры

- хедж-фонд

- экономика

- экономический календарь

- Элон Маск

- Юань

- Япония