Блог им. SimplePathToWealth

Акции — Часть 28: Долг – это непозволительный балласт

- 26 июля 2015, 00:39

- |

Спустя пару лет после окончания колледжа я завел свою первую кредитную карту. В те времена ее было сложнее получить. Не так как сейчас, когда у моего безработного пуделя есть своя собственная кредитная линия.

В первый месяц я потратил по ней около $300. Когда пришел счет, в нем были перечислены все покупки по каждому магазину и итоговая сумма в конце. В правом верхнем углу было поле со значком $ и пустая строка рядом. Под ним жирным шрифтом было написано: Минимальный платеж по долгу: $10.

Я не мог поверить своим глазам. Я накупил вещей на $300, а от меня требовали заплатить за них только $10 в месяц? И я могу продолжать покупать еще? Вау! Это невероятно!

Но всё же в глубине моего сознания я слышал голос своего отца: «Если это звучит слишком хорошо, чтобы быть правдой, то так оно и есть». Не «могло бы быть» или «вполне возможно». А именно так оно и есть.

К счастью, рядом со мной сидела старшая сестра. Она показала на предложение, напечатанное мелким шрифтом. В части его говорилось, что они собирались обложить меня 18% годовых с моих $290 и надеялись, что я им это позволю. Что? Эти люди думали, что я дурак!?

Фактически именно так они и думали. Ничего личного. Они думают точно так же обо всех нас. И, к несчастью, слишком часто они не ошибаются.

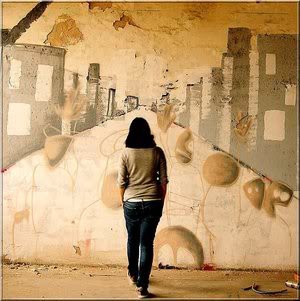

Задержись на мгновение и посмотри на людей вокруг, буквально и фигурально.

То, что ты часто видишь, если немного покопаться – это бесприкословное принятие…

…практически самого опасного препятствия для построения богатства: Долга.

Для маркетологов это очень мощный инструмент. Он позволяет им продавать их товары и услуги гораздо легче и за гораздо большие деньги, чем если бы его не существовало.

Ты думаешь, что средняя цена новой машины зашкаливала бы за $32 000 без E-Z финанс? Или образование в колледже стоило бы свыше $100 000, если бы не существовало доступных в любое время студенческих займов? Подумай еще раз.

Неудивительно, что долг пропагандируется и воспринимается большинством из нас как совершенно нормальная часть жизни.

Действительно трудно поспорить, что он не стал «нормальным». Здесь в США американцы погрязли в суммарном долге стоимостью ~12 триллионов долларов:

- ~8 триллионов в ипотеках.

- ~1 триллион в студенческих займах.

- ~3 триллиона в других потребительских займах, таких как кредитные карты и автокредиты.

В будущем эти цифры несомненно станут еще больше. И больше всего волнует то, что почти никто из тех, кого ты знаешь, не видит в этом проблемы. Фактически, большинство из тех, кого ты видишь вокруг, рассматривают это как билет в «хорошую жизнь». Но скажу прямо. Этот блог о том, как тебе достичь финансовой независимости. Он о том, как купить свою финансовую независимость. Он о том, как стать богаче и взять под контроль свою финансовую судьбу.

Посмотри на людей вокруг еще раз. Большинство из них никогда этого не достигнут и их принятие долга – это самая большая причина почему.

Если ты намерен достичь финансовой независимости, ты должен начать думать по-другому. Это начинается с понимания того, что долг нельзя считать нормальным. Он должен считаться ужасным, пагубным разрушителем для создающего богатство потенциала, и это по правде так. Ему нет места в твоей финансовой жизни.

Если твой доход соответствует твоему образу жизни, или, дай бог, превосходит его, то ты уже не раб.

Нести бремя долга – это всё равно, что покрыть свое тело пиявками, и практически с тем же эффектом. Идея, что многие, даже большинство людей, кажется, счастливы покрыть себя долгом, не укладывается у меня в голове. Хотя мне трудно представить, почему недостатки этого вообще нужно объяснять, но вот для примера некоторые из них:

- Твой образ жизни снижается. Даже без учета всяких стремлений к финансовой свободе. Даже если твоя цель жить самой полной потребительской жизнью, чем больше долгов ты берешь, тем большую часть твоих доходов сжирают платежи по процентам. А (иногда огромная) часть твоего дохода уже была потрачена.

- Ты привязываешь себя к источнику своего дохода, каким бы он ни был. Твой долг нужно обслуживать. Твои практические возможности выбирать в соответствии с твоими ценностями и долгосрочными целями серьезно ограничиваются.

- Увеличивается твой уровень стресса. Это ощущается так, будто тебя хоронят заживо. Эмоциональный и психологический эффект долга по-настоящему опасен.

- Ты испытываешь те же самые негативные эмоции, как от любой вредной привычки: стыд, вину, одиночество и, сильнее всего, беспомощность. Фактически это тюрьма, построенная твоими собственными руками, поэтому они ощущаются еще сильнее.

- Твоя способность выбирать становится такой узкой и твой уровень стресса таким высоким, что ты рискуешь увязнуть самоубийственном шаблоне поведения, ставя себя в еще большую зависимость от своих трат. Возможно, ты начинаешь пить или курить. Или, что иронично, отправляешься на шоппинг и тратишь еще больше. Это опасный повторяющийся цикл.

- Твой долг заставляет тебя видеть прошлое, настоящее и будущее в самом негативном ключе. Ты начинаешь зацикливаться на своих прошлых ошибках, своей текущей боли и надвигающейся катастрофе.

- Твой мозг отказывается думать о данном предмете, оставляя только смутную надежду, что каким-то чудесным образом когда-нибудь всё само разрешится. Жизнь с долгом укореняется в твоих финансовых привычках, ценностях и позиции.

Про избавление себя от долга написано бесчисленное множество книг и статей. Если после чтения данной статьи ты всё еще чувствуешь, что тебе нужны руководство и помощь, то обратись к ним. Но будь осторожен, не позволяй, чтобы необходимость выбора конкретного метода заслоняла собою необходимость самих действий. Правда в том, что это всегда нелегко. Но это также довольно просто.

Вот что сделал бы я:

- Составь список всех своих долгов.

- Исключи все несущественные траты и я имею в виду все из них. Все эти рутинные кофе за $5, обеды за $20, коктейли за $12 и прочее. Это высвободит деньги, которыми тебе нужно будет залить пламя долга, сжигающего твою жизнь. Чем больше ты будешь лить, тем скорее оно перестанет гореть.

- Распредели твои долги по уровню процентной ставки.

- Делай минимально необходимые платежи по всем своим долгам, а затем сконцентрируй все доступные деньги на том долге, у которого самая высокая процентная ставка.

- Как только ты его погасил, переходи к следующему и так далее по списку.

- Когда ты полностью закончишь, дай мне об этом знать. Я выпью стаканчик в твою честь!

Вот что я не стал бы делать:

- Я не стал бы платить за платную консультацию. Это только увеличит твои затраты, а у всех таких консалтинговых услуг нет никаких волшебных формул и техник, которые могли бы сделать процесс менее болезненным. Ты и только ты сам можешь проделать всю эту работу.

- Я не стал бы беспокоиться о консолидации всех твоих долгов в одном месте, даже за более низкую процентную ставку. Тебе все равно нужно выплатить их все как можно быстрее. Как только они уйдут, твоя процентная ставка будет Ноль. Вот твоя цель, а не то, чтобы снизить твою ставку с 18% до 12%. Сконцентрируй свое время и внимание на этом, а не на том, чтобы найти более умную стратегию.

- Я не стал бы закрывать маленькие долги первыми ради психологического эффекта. Я знаю, что это ключевая часть по крайней мере одной популярной стратегии, и если это поможет тебе держаться курса, то валяй. Но из цикла статей про акции ты уже знаешь, что я не фанат таких костылей. Лучше «затянуть пояс», подстроить себя и свое поведение под цифры, а не подстраивать стратегии под свой психологический уровень комфорта.

Короче говоря, ничего нового. Просто начни это делать и закончи.

Это не будет легко. Просто – да. Легко – нет.

Это потребует от тебя значительно поменять свои образ жизни и траты, чтобы высвободить деньги, которые тебе нужно направить на погашение долга.

Это потребует серьезной дисциплины, чтобы держаться курса на протяжении месяцев или, возможно, лет, которые потребуются для выплаты долга.

Но есть хорошая новость и…

…и она по-настоящему невероятно хорошая.

Как только ты освоишься с уровнем жизни с низкими тратами и начнешь отправлять избыточные деньги на погашение долга, ты выработаешь точно такую же привычку, с которой начинается построение твоей финансовой независимости.

Когда с долгом будет покончено, тебе нужно будет всего лишь перенаправить эти деньги на инвестирование.

Там, где ты уже находил удовлетворение от созерцания как уменьшается долг, теперь ты найдешь удовольствие видеть как растет твое богатство.

Не теряй времени. Долг – это кризис, на который нужно немедленно обратить внимание. Если у тебя сейчас все еще есть долг, то бери свой самый острый нож и начинай соскребать с него маленькие кусочки. Сейчас ничто не может быть важнее этого.

Посмотри на людей вокруг еще раз. Для большинства из них долг – это просто часть их жизни. Но он не обязательно должен быть частью твоей.

Ты не был рожден, чтобы быть рабом.

–

Несколько предостережений про «хороший долг».

Время от времени ты будешь слышать термин «хороший долг». Будь очень осторожен с этим. Давай рассмотрим три самых известных типа.

Займы для бизнеса.

Некоторые (но не все) бизнесы совершенно рутинно берут деньги в долг по множеству причин: для покупки активов, финансирования оборотки и расширения деятельности. При мудром использовании такой долг может помочь продвинуть бизнес дальше и увеличить прибыль.

Я отношу маленькие индивидуальные инвестиции в недвижимость к этой категории.

Но долг – это всегда опасный инструмент и в истории коммерции полно обанкротившихся компаний, похороненных под взятыми долгами.

Тема про грамотное обращение с таким долгом выходит за рамки этого блога. Я скажу лишь, что те, кто успешно его применяют, делают это с чрезвычайной осторожностью.

Ипотека.

Ипотека на покупку дома – это классический пример «хорошего долга». Но не будь в этом так уверен.

Легкодоступная ипотека искушает слишком многих людей на покупку домов, которые им не нужны или которые неблагоразумно дороги. Постыдно, что на такие чрезмерные траты нас часто вдохновляют сами риелторы и ипотечные брокеры.

Если твоей целью является финансовая независимость, то это также подразумевает как можно меньший размер долга. Это значит, что тебе нужно рассматривать дом, который, по меньшей мере, соответствует твоим потребностям, а не самый дорогой дом, который ты технически можешь себе позволить купить.

Запомни, что чем больший дом ты покупаешь, тем дороже он стоит. Не только в виде повышенных платежей по ипотеке, но также в повышенных налогах, стоимости содержания, ремонта, обслуживания, мебелировки и упущенных возможностей, связанных с деньгами, оседающими в недвижимости.

Дом – это дорогая привилегия, а не инвестиция. Это нормально, когда приходит время для такой привилегии. У меня самого он был когда-то. Но, пока тебя не ослепила идея, что необходимо владеть своим собственным, всегда делай финансовую оценку и подтверждение необходимости такого «хорошего долга». Пробегись по цифрам.

Студенческие займы.

Когда я учился в колледже Университета Иллинойса с 1968 по 1972, годовая плата за обучение составляла $1 200. В эти $1 200 входило всё: обучение, книги, аренда, еда и даже немного развлечений.

Каждые летние каникулы я 12 недель работал на вырубке леса. Мне платили $20 в день за шестидневную рабочую неделю. Я накапливал по $100 в неделю и к осени у меня складывались необходимые для обучения за целый год $1 200.

Конечно, я жил в комнате полуразрушенного дома. Обедом два или три раза в неделю мне служили рис и кетчуп.

Перенесемся в 2010 – 2014 года, колледж для моей дочери. В среднем годовые затраты на обучение на курсе URI, включая школу штата, составляют $40 000. Еще она взяла по выбору NYI, которое требует от $50 000 до $60 000 в год. Прошлый студент, сидящий во мне, однажды сказал: это похоже на то, как будто ты купил новый BMW, поездил на нем год и выкинул на свалку. Затем купил новый. И так четыре года подряд.

Несомненно, инфляция сыграла свою роль. Если воспользоваться CPI (индексом потребительской инфляции), получается то, что стоило $1 в 1970-м, в 2014-м стоило бы $6.36. Шестикратный рост.

За тот же период времени 4-хлетнее образование в колледже подорожало с $4 800 до $160 000. Рост в 33 раза.

Пойми меня правильно: легкодоступные студенческие займы заполонили систему деньгами.

Университеты строились и продолжают строиться.

Средняя зарплата ректора университета в 1970-м была ~$25 000 — 30 000. Сегодня она около $500 000 и может доходить до миллионов.

Это не только увеличило стоимость всего, что связано с колледжом, это уничтожило возможность выбрать недорогую жизнь.

Где тот полуразрушенный дом, в котором я жил? Снесен, чтобы освободить место под новые модные общежития.

Рис и кетчуп в качестве еды? Не волнуйся, у моих друзей было то же самое. Этим можно было гордиться. Сегодня это стало бы причиной насмешек твоих понабравших студенческих займов одногруппников по пути в ресторан суши.

Более того, одним из самых печальных результатов раскручивающейся спирали студенческих затрат и займов стало то, что с ними стала связана сама концепция получения высшего образования. Вместо того, чтобы быть источником знаний и культурных ценностей, это стало подготовкой к будущей работе, которая обеспечит занятость и оправдает взятые умопомрачительные затраты и долг.

Даже если молодых людей успешно возьмут на работу, еще долго после того, как поблекнет всё очарование, они будут кандалами прикованы к своим рабочим местам. Молодость нужно проводить исследуя– строя и расширяя горизонты – а не копая лопатой, закованным в цепях.

В отличие от всех других видов долга, какими бы ужасными они ни были…

Ты не можешь уйти от своего студенческого займа.

Банкротство от него не спасает. Он будет преследовать тебя до могилы. Твою зарплату и даже пенсию могут изъять в счет оплаты.

Естественно, банки наперегонки бегут, чтобы выдать такой заем.

Я твердый сторонник персональной ответственности и того, что легко взятые долги нужно выплачивать. Но этика поощрения 17-18 летних ребят, которые скорее всего не слишком финансово подкованы, почти автоматически брать на себя эту ношу, заставляет меня серьезно задуматься.

Мы создаем целое поколение будущих слуг. В этом трудно узреть какую-то этику или пользу.

(продолжение через сутки)

Автор: jlcollinsnh, перевод мой

теги блога PATHFINDERinvest

- ETF

- FinEx

- fire

- REIT

- Абрамович

- акции

- Альфа-банк

- банки

- баффет

- бизнес

- биография

- Бодо Шефер

- брокер

- брокеры

- виктор нидерхоффер

- вопрос

- воспоминания биржевого спекулянта

- ВТБ

- вычет по ИИС

- Гиперинфляция

- деньги

- депрессия

- дети

- дефляция

- Джесси Ливермор

- Джордж Сорос

- долг

- долгосрочное инвестирование

- евросеть

- ЖЗЛ

- жизнь

- золото

- ИИС

- инвестиции

- инвестиционный вычет

- индекс

- книга

- комиссии брокера

- конференция смартлаба

- Крах

- личные финансы

- льготы по налогам

- мафия

- мобильный пост

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- оффтоп

- перевод ИИС

- пифы

- предпринимательство

- Промсвязьбанк

- ПСБ

- психология финансов

- рецензия на книгу

- сбер

- Сбербанк

- сбербанк брокер

- стартап

- трейдинг

- удалить профиль

- университеты биржевого спекулянта

- успех

- усреднение

- Чичваркин

- Эдвин Лефевр

Договоритесь с автором текста издайте в виде книжки.

Считаю долг по ипотеке абсолютно нормальным.

Арендовал несколько квартир — негативные впечатления. То собственники продадут, то споры у нас возникали по ремонту сантехники. Другое дело ипотека, ее плюсы:

1. Платишь так же как за аренду, но из квартиры никто не выгонит.

2. Когда нибудь, через много лет квартира станет моей собственностью, а значит я спокойно могу вкладывать в нее деньги. Ремонт, мебель, техника.

3. Инфляция съедает платеж. 7 лет назад я арендовал квартиру за 14 т.р. Купил эту квартиру в ипотеку, платеж стал 17 т.р.

Сейчас аренда стоит 20, а ипотека так же — 17 т.р. Зарплата за 7 лет увеличилась на 50%. Ипотека стала необременительной.

Или другой пример, пользование кредитной картой с кешбеком строго в грейс — вам банк вынужден платить за использование вами его же денег.(то, что банк надеется, что вы вывалмтесь из грейса- это проблема банка). Но таки да — если вы влезаете в долги ради трат, без которых можно обойтись и которые не улучшат вашу жизнь в перспективе, но за которые придется долго расплачиваться то в такой ситуации кредит- зло… (например, некоторые дамы умудрялись брать кредит на покупку косметики стоимостью их годовую зп). (Или покупка айфона за 3 месячных зп в качестве просто звонилки, когда вполне можно обойтись просто звонилкой за 10% зп).

Опять игра с нулевой суммой