SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gift

Ценная подборка №28. И еще о диверсификации

- 13 декабря 2011, 22:04

- |

Представьте себе, что Вы играете в карты, например, в классического дурака, на деньги с очень богатым по сравнению с Вами соперником. Перед каждой партией игроки делают ставку в общий банк, который забирает победитель партии. Что можно сказать о Ваших шансах проиграть все имеющиеся деньги? Оказывается, они очень сильно зависят от Вашего умения играть. Если Вы играете совсем плохо (вероятность Вашей победы в каждой отдельно взятой партии меньше половины), то Вы разоритесь очень быстро. Даже если Вы играете на равных с соперником (вероятность Вашей победы в отдельной партии равна 0,5), то обязательно рано или поздно разоритесь, но это может занять достаточно долгое время. И только если Вы играете лучше Вашего соперника, то у Вас появляется шанс. Вероятность Вашего разорения в длительной игре становится меньше единицы и равной (1-р)/р, где р – вероятность Вашего выигрыша в отдельной партии.

Например, при р=0,6 (Вы выигрываете каждые 60 партий из ста) вероятность разорения 67 %, а при р=0,9 (Вы почти всегда выигрываете), вероятность разорения становится «всего» 11 %.

Вы очень не хотите разориться и даже вероятность 11 % представляется Вам высокой. Можно ли что-то сделать в этой ситуации? Представьте себе, да – старое правило «не класть яйца в одну корзину» в данном случае работает. Допустим, Вы начинаете играть одновременно с многими соперниками. Пусть их будет К… Впрочем, нет, К маловато, пусть лучше их будет М. Одновременно Вы уменьшаете ставку в каждой отдельной игре в М раз. Если раньше ставили на кон 100 рублей, то теперь ставите на каждый из конов 100/М рублей. Что теперь произойдет с вероятностью разорения? Оказывается, она уменьшится и станет равной [(1-p)/p]^M. Теперь, чтобы получить вероятность разорения равную 11% Вам вовсе не нужно стремиться к выигрышу в каждой партии, достаточно небольшого преимущества. К примеру, при вероятности Вашего выигрыша всего 0,55 и игре с 15-ю соперниками, вероятность разорения будет 5 %, а если соперников будет 20, то она станет 1,8 %.

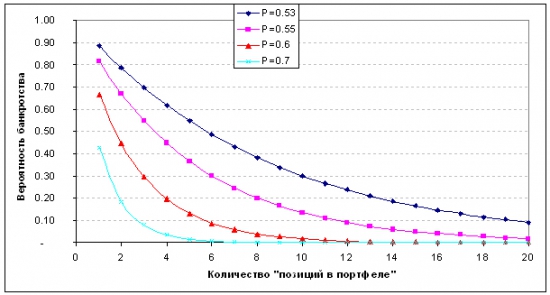

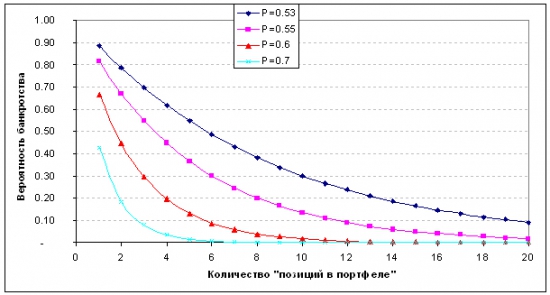

На графике приведены зависимости вероятности разорения от Вашей диверсификации по соперникам для разных уровней Вашего мастерства игры:

Он достаточно наглядно демонстрирует возможности диверсификации. Если Вы плохой игрок, то Вам нужна очень широкая диверсификация – даже расклад яиц в двадцать корзин снижает вероятность разорения всего до 10 %. Хорошему игроку достаточно трех корзин для аналогичного результата, шесть корзин снизят вероятность разорения хорошего игрока до незначительной цифры 0,6 %.

Приведенные рассуждения, с некоторыми оговорками, справедливы и для спекулятивных операций на фондовом рынке. Оговорки следующие. Во-первых, на фондовом рынке речь идет скорее не о вероятности разорения, а о вероятности получения убытка за некоторый промежуток времени. Во-вторых, зависимость вероятности убытка от количества позиций в портфеле более сложная, поскольку акции не являются полностью независимыми друг от друга. Однако, общий принцип сохраняется – для хорошего игрока, способного находить прибыльные сделки с высокой вероятностью диверсификация может быть не очень большой, азартному начинающему, наугад выбирающему акции, желательно брать в портфель не менее десятка — полутора различных позиций. Конечно, при условии, что игрок хочет хоть как-то снизить вероятность убытков. Если эта сторона торговли его не интересует, то об этом можно смело забыть.

К чему, собственно, это я? В моем последнем недельном прогнозе некоторыми участниками было высказано недоумение широкой диверсификацией модельного портфеля. На это есть две причины. Первая – публичность и, соответственно, доступность рекомендаций для большого количества новичков на рынке. Рекомендовать им портфель из трех- четырех позиций, по крайней мере, безответственно. Вторая причина заключается в самом статистическом подходе. Сигналы, по которым я открываю позиции, дают вероятность успешной сделки (вероятность выигрыша в рассуждениях выше) в диапазоне 0,55 – 0,6. Поэтому набор достаточно большого количества позиций помимо снижения вероятности убытков дает возможность уловить сильное движение в отдельно взятой акции, например, второго эшелона, которое может быть пропущено, если сосредотачиваться на небольшом количестве субъективно наиболее интересных акций. В определенном смысле это действительно стрельба шрапнелью по наступающему противнику с достаточно высокой вероятностью поражения отдельного солдата.

Одновременно отвечу на вопрос, который задали: «Микола, как бы ты распределил важность среди следующих элементов свой системы, например, момент входа (33%), выхода (33%), определения доли на эмитента (33%) и т.д.?» В статистических стратегиях, подобных моей, наиболее важным является сигнал входа, опоздание с исполнением которого на день (если говорить о дневных сигналах) может привести к потере до 30 % возможной прибыли и снижению вероятности успешной сделки до 0,5. Поэтому на отработку сигнала входа я бы отдал 50 % важности в стратегии. Еще 30 % — отработка сигнала выхода. Я никогда не ставлю целей и тэйкпрофитов в силу статистических свойств поведения цен. Главное в них – т.н. длинные хвосты распределений, которые означают достаточно высокую вероятность возникновения сильных направленных движений цены. Доля сделок, в которых улавливается такое движение в отдельном эмитенте, составляет 10 – 15 % от общего количества сделок, однако, на эти сделки приходится 30 – 40 % прибыли всей стратегии. Поэтому выход из сделки я предпочитаю делать по сигналу, который означает, что тенденция уже себя исчерпала.

На распределение долей в портфеле я выделяю условные 20 % важности. Мой опыт работы с портфельными алгоритмами показывает, что если на входе алгоритма плохие стратегии, то даже самый лучший портфельный алгоритм не способен сделать итоговый результат лучше простого среднего по всем стратегиям. Грубо говоря, сколько мусора не клади в микроволновку ничего кроме сплавленного мусора не получится. В то же время даже самый плохой портфельный алгоритм не способен сильно испортить результат хороший результат стратегий, которые подаются на вход алгоритма.

Автор: Mikola

Например, при р=0,6 (Вы выигрываете каждые 60 партий из ста) вероятность разорения 67 %, а при р=0,9 (Вы почти всегда выигрываете), вероятность разорения становится «всего» 11 %.

Вы очень не хотите разориться и даже вероятность 11 % представляется Вам высокой. Можно ли что-то сделать в этой ситуации? Представьте себе, да – старое правило «не класть яйца в одну корзину» в данном случае работает. Допустим, Вы начинаете играть одновременно с многими соперниками. Пусть их будет К… Впрочем, нет, К маловато, пусть лучше их будет М. Одновременно Вы уменьшаете ставку в каждой отдельной игре в М раз. Если раньше ставили на кон 100 рублей, то теперь ставите на каждый из конов 100/М рублей. Что теперь произойдет с вероятностью разорения? Оказывается, она уменьшится и станет равной [(1-p)/p]^M. Теперь, чтобы получить вероятность разорения равную 11% Вам вовсе не нужно стремиться к выигрышу в каждой партии, достаточно небольшого преимущества. К примеру, при вероятности Вашего выигрыша всего 0,55 и игре с 15-ю соперниками, вероятность разорения будет 5 %, а если соперников будет 20, то она станет 1,8 %.

На графике приведены зависимости вероятности разорения от Вашей диверсификации по соперникам для разных уровней Вашего мастерства игры:

Он достаточно наглядно демонстрирует возможности диверсификации. Если Вы плохой игрок, то Вам нужна очень широкая диверсификация – даже расклад яиц в двадцать корзин снижает вероятность разорения всего до 10 %. Хорошему игроку достаточно трех корзин для аналогичного результата, шесть корзин снизят вероятность разорения хорошего игрока до незначительной цифры 0,6 %.

Приведенные рассуждения, с некоторыми оговорками, справедливы и для спекулятивных операций на фондовом рынке. Оговорки следующие. Во-первых, на фондовом рынке речь идет скорее не о вероятности разорения, а о вероятности получения убытка за некоторый промежуток времени. Во-вторых, зависимость вероятности убытка от количества позиций в портфеле более сложная, поскольку акции не являются полностью независимыми друг от друга. Однако, общий принцип сохраняется – для хорошего игрока, способного находить прибыльные сделки с высокой вероятностью диверсификация может быть не очень большой, азартному начинающему, наугад выбирающему акции, желательно брать в портфель не менее десятка — полутора различных позиций. Конечно, при условии, что игрок хочет хоть как-то снизить вероятность убытков. Если эта сторона торговли его не интересует, то об этом можно смело забыть.

К чему, собственно, это я? В моем последнем недельном прогнозе некоторыми участниками было высказано недоумение широкой диверсификацией модельного портфеля. На это есть две причины. Первая – публичность и, соответственно, доступность рекомендаций для большого количества новичков на рынке. Рекомендовать им портфель из трех- четырех позиций, по крайней мере, безответственно. Вторая причина заключается в самом статистическом подходе. Сигналы, по которым я открываю позиции, дают вероятность успешной сделки (вероятность выигрыша в рассуждениях выше) в диапазоне 0,55 – 0,6. Поэтому набор достаточно большого количества позиций помимо снижения вероятности убытков дает возможность уловить сильное движение в отдельно взятой акции, например, второго эшелона, которое может быть пропущено, если сосредотачиваться на небольшом количестве субъективно наиболее интересных акций. В определенном смысле это действительно стрельба шрапнелью по наступающему противнику с достаточно высокой вероятностью поражения отдельного солдата.

Одновременно отвечу на вопрос, который задали: «Микола, как бы ты распределил важность среди следующих элементов свой системы, например, момент входа (33%), выхода (33%), определения доли на эмитента (33%) и т.д.?» В статистических стратегиях, подобных моей, наиболее важным является сигнал входа, опоздание с исполнением которого на день (если говорить о дневных сигналах) может привести к потере до 30 % возможной прибыли и снижению вероятности успешной сделки до 0,5. Поэтому на отработку сигнала входа я бы отдал 50 % важности в стратегии. Еще 30 % — отработка сигнала выхода. Я никогда не ставлю целей и тэйкпрофитов в силу статистических свойств поведения цен. Главное в них – т.н. длинные хвосты распределений, которые означают достаточно высокую вероятность возникновения сильных направленных движений цены. Доля сделок, в которых улавливается такое движение в отдельном эмитенте, составляет 10 – 15 % от общего количества сделок, однако, на эти сделки приходится 30 – 40 % прибыли всей стратегии. Поэтому выход из сделки я предпочитаю делать по сигналу, который означает, что тенденция уже себя исчерпала.

На распределение долей в портфеле я выделяю условные 20 % важности. Мой опыт работы с портфельными алгоритмами показывает, что если на входе алгоритма плохие стратегии, то даже самый лучший портфельный алгоритм не способен сделать итоговый результат лучше простого среднего по всем стратегиям. Грубо говоря, сколько мусора не клади в микроволновку ничего кроме сплавленного мусора не получится. В то же время даже самый плохой портфельный алгоритм не способен сильно испортить результат хороший результат стратегий, которые подаются на вход алгоритма.

Автор: Mikola

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика

извините, что не поясняю тезис:(

Такой подход годится для инвесторов или спекулянтов четвёртого реже третьего уровня.

(Кто призывает так поступать спекулянтов 1 и 2 уровня — мошенники).

Как только вы поддаетесь на эту уловку, считайте что вы добровольно лишили себя самостоятельности и вас загнали в бычье стойло. Теперь вы в легко манипулируемом стаде. И что поразительно, даже многие, имеющие специальное образование и приличный торговый стаж, начинают утверждать, что «быкование» и диверсификация их осознанный выбор и естественное стремление трейдера…

ЗЫ

на данном сайте 99% спекулянты первого уровня;)

пмсм

ЗЗЫ

я классический представитель спекулянта первого уровня;)

сложности нет, наоборот весьма примитивно.

«А то, что это НЕ работает сомнений нет»-

для спекулянта с относительно небольшим депо — ЛЮБАЯ диверсификация ускоряет все негативные процессы.

Он или попадает в ловушку «скальпинга» или имеет портфель о котором ничего не знает, кроме названий папиров)

Вот такой парадокс: на бумаге «гладко», а в реале....;)

ЗЫ

«относительно небольшое депо» понятие индивидуальное)

последний аргумент?:)

выскажу общее впечатление:

слишком примитивно «окучиваете поляну»

«успех» будет минимальный;)

болезненно реагируете))

таких «садоводов» тут и без Вас достаточно

один ют чего стоит)

Только эта шрапнель бывает не в ту сторону летает.

«Этот пулемет по своим стреляет» © Свадьба в малиновке

Но, как я понимаю, в статье речь идет о позиционной торговле или, боюсь это произносить, о портфельном инвестировании.

А вот если трейдер занимается внутридневной торговлей или скальпингом, как ему диверсифицироваться? Тем более если он предпочитает один инструмент.

Попробую ответить: при дейтрейдинге не обязательно иметь вероятность выигрышных сделок более 0.5, достаточно подобрать систему риск менеджмента с положительным матожиданием. А теперь, что касается диверсификации, то она осуществляется не за счет большего количества инструментов, а за счет большего количества сделок. Результатом данной диверсификации будет то, что трейдер имея положительное матожидание сможет закрывать в плюсе если не каждый день, то практически каждую неделю. В соответствии с законом больших чисел.

smart-lab.ru/blog/22291.php

smart-lab.ru/blog/22643.php

Забегая вперед — чем меньше корреляция инструментов или результатов стратегий тем лучше. Приятного чтения.

На сколько я помную, чисто математически смысл диверсификации заключается в следующем — надо

подобрать такие активы которые по отношению друг к другу находятся в отрицательной коррелляции.

Тогда портфель или два актива или более в сумме в среднем уменьшают средний риск за данный период времени.

Проблема в устойчивости этой системы и насколько она будет адекватна в будущем.

1)выдергиваешь из оптимакса 15 те что в правый идут.

2)На листочке ручками в бортовом журнале присваеваеш имена.

Первая — 150-15

Вторая — 164-10

итд

3)Дальше экспортируеш в эксель еквитю,

4)Детрендифицируеш подням нормируя.

5)Получаеш 15 числовых рядов с доходностями по дням.

6)Ташиш все это в пакет статитика,

7)Строиш кореляционную матрицу.

8)Выбираеш лучее.

9)Накладываеш на 1дну графику 2-5 клонав системы с разными параметрами, и если друг другу не мешают то запускаеш в бой.

Классненько… Люблю когда о серьёзных вещах говорят с лёгкой улыбкой… :-)