SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kyrsant

Мой инвестиционный портфель #6 Состав портфеля на память

- 06 января 2016, 00:09

- |

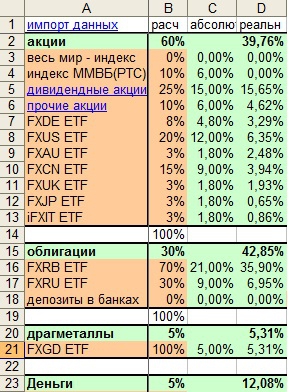

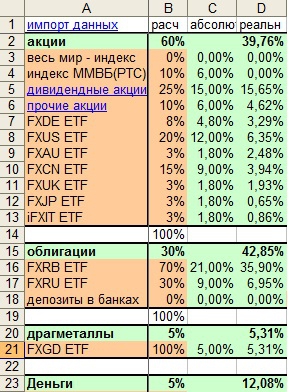

Чуть не забыл зафиксировать для себя, почему у меня сейчас именно такое распределение активов в портфеле

Напомню:

Начну от простого к сложному:

1. 5% от портфеля занимает золото. Я отдаю себе отчет, что золото это не производящий актив. По большому счету, инвестировать в золото не имеет смысла.

НО в портфеле золото выступает не в роли самостоятельной инвестиции, а как часть портфеля. Эта часть имеет небольшую корреляцию с акциями и облигациями, что обеспечит портфельный эффект при ребалансировках на длительном промежутке времени.

Изначально я выбрал долю золота в 3%, потом чисто интуитивно, предчувствуя сильные изменения в мире, увеличил эту долю до 5%. Больше я не готов вкладывать в то, что не может расти само по себе.

Есть мнение, что выгоднее вместо золота покупать акции золотодобывающих компаний, возможно на западе я бы так и поступил. Но пока я отказался от этой затеи. На ММВБ торгуются только бурятзолото, лензолото и полюсзолото. Всего 3 компании. Высоки риски самих компаний, например лензолото не имеет своего имущества, шахт, ГОКов, то есть это может быть офис и пара столов с компами… не готов я так рисковать и времени изучать реальное положение дел в этой области пока нет. Это планы на отдаленное будущее.

2. 5% от портфеля занимают деньги. Это деньги или денежные эквиваленты(в моем случае FXMM) на брокерском счете и, возможно, вкусные кризисные депозиты.

Изначально эта доля была равна 0%. Далее, опять же интуитивно, я решил поддерживать эту долю не ниже 5% на случай обвала рынков для экстренной ребалансировки путем докупки.

Для уменьшения рисков, я решил хранить эту часть портфеля в инструменте FXMM и вот почему:

Далее все просто: оставшиеся 90% портфеля я поделил между акциями и облигациями в пропорции 2:1, то есть 60% портфеля приходится на акции и 30% на облигации. Опять же — сделал я это интуитивно, учитывая длительный срок инвестиций и свою терпимость к риску:

Акции:

Как я писал ранее — я решил отложить выход на зарубежные рынки из меркантильных соображений. На данный момент в России я имею возможность организовать инвестиционный процесс так, чтобы минимизировать выплаты НДФЛ сверх того, который берется с дивидендов и использовать международную и валютную диверсификацию

Облигации:

Я остановился на фондах Finex, как единственном инструменте, который можно приобрести через терминал. ПИФы на бирже я не рассматриваю из-за их ликвидности и спредов. ПИФы через УК я не рассматриваю, так как это затруднит проведение ребалансировки и обяжет меня в случае прибыли выплачивать НДФЛ, а при ребалансировке всегда продается подорожавший актив — следовательно ПИФы мне не подходят. Мало того, у нас в России нет ни одного индексного ПИФа облигаций. С выбором конкретных облигаций мне связываться лень и разбираться в них — тоже. Возможно, в будущем, я займусь этим вопросом, когда все остальные, более значимые, будут мной закрыты и усвоены.

Как Вы могли заметить у финекса есть 2 фонда облигаций с рублевым хеджем(FXRB) и долларовый(FXRU). Пропорции для их покупки я выбираю с учетом своей валютной диверсификации, которой не видно на скриншоте.

Доля FXRB превышена на 71% потому что составление портфеля я начал с того, что загнал большую часть портфеля в этот инструмент и он вырос. В целях налоговой оптимизации я буду ждать 3 года, прежде чем приведу его долю к запланированной или эта доля сама постепенно снизится за счет планомерного увеличения доли других инструментов на закупках

FXRU не докупаю потому что превышен общий лимит на облигации

Дополнение: возможно есть смысл выделить часть портфеля под ПИФы индекс ммвб и облигации в УК открытие, я подумаю над этим.

Надеюсь финекс успеет запустить фонд на индекс ММВБ прежде, чем я переведу предназначенную для этого долю портфеля в ПИФы :) Сначала обещали к концу 2015 года, потом в 1 полугодии 2016 года. Значит летом буду принимать окончательное решение по данному вопросу.

Все данные по ПИФам взяты с сайта nlu.ru

Все данные о доходностях фондов финекс взяты из терминала и посчитаны по закрытию дня

Напомню:

Начну от простого к сложному:

1. 5% от портфеля занимает золото. Я отдаю себе отчет, что золото это не производящий актив. По большому счету, инвестировать в золото не имеет смысла.

НО в портфеле золото выступает не в роли самостоятельной инвестиции, а как часть портфеля. Эта часть имеет небольшую корреляцию с акциями и облигациями, что обеспечит портфельный эффект при ребалансировках на длительном промежутке времени.

Изначально я выбрал долю золота в 3%, потом чисто интуитивно, предчувствуя сильные изменения в мире, увеличил эту долю до 5%. Больше я не готов вкладывать в то, что не может расти само по себе.

Есть мнение, что выгоднее вместо золота покупать акции золотодобывающих компаний, возможно на западе я бы так и поступил. Но пока я отказался от этой затеи. На ММВБ торгуются только бурятзолото, лензолото и полюсзолото. Всего 3 компании. Высоки риски самих компаний, например лензолото не имеет своего имущества, шахт, ГОКов, то есть это может быть офис и пара столов с компами… не готов я так рисковать и времени изучать реальное положение дел в этой области пока нет. Это планы на отдаленное будущее.

2. 5% от портфеля занимают деньги. Это деньги или денежные эквиваленты(в моем случае FXMM) на брокерском счете и, возможно, вкусные кризисные депозиты.

Изначально эта доля была равна 0%. Далее, опять же интуитивно, я решил поддерживать эту долю не ниже 5% на случай обвала рынков для экстренной ребалансировки путем докупки.

Для уменьшения рисков, я решил хранить эту часть портфеля в инструменте FXMM и вот почему:

- доходность за 2015 год составила примерно 13% годовых, приблизительно как если бы деньги лежали в банке

- в будущем меня не будет напрягать возмжность отзыва лицензии у банка и превышение размера вклада над страховой суммой

- хорошая ликвидность инструмента и минимальный спред при покупке-продаже

- низкая стоимость лота(на брокерском счете остается меньше 1500 рублей не работающих денег)

- возможность в один день продать FXMM и купить необходимый актив, нет необходимости делать внешние переводы и ждать пополения брокерского счета

- в случае банкротства брокера минимальные шансы потерять эту часть портфеля, так как она находится в депозитарии, а не на общем счете

Далее все просто: оставшиеся 90% портфеля я поделил между акциями и облигациями в пропорции 2:1, то есть 60% портфеля приходится на акции и 30% на облигации. Опять же — сделал я это интуитивно, учитывая длительный срок инвестиций и свою терпимость к риску:

- 45/45 слишком консервативно для длительного срока. Согласно зарубежным источникам доходность акций примерно в 2 раза превышает доходность облигаций на сроках от 30 лет

- 80/10 на мой взгляд не даст не позволит купить достаточно подешевевших акций в случае падения рынка в 2 раза и моя жадность не хочет пропустить в будущем такую возможность

- 70/20 лучше, чем 80/10, но интуитивно не достаточно

- 60/30 — чувствую что именно это соотношение позволит мне использовать кризисы для озеленения, даст максимальный портфельный эффект и сохранит мои нервы

Акции:

Как я писал ранее — я решил отложить выход на зарубежные рынки из меркантильных соображений. На данный момент в России я имею возможность организовать инвестиционный процесс так, чтобы минимизировать выплаты НДФЛ сверх того, который берется с дивидендов и использовать международную и валютную диверсификацию

- 25% от доли, выделенной на акции, я сразу пустил на дивидендные акции. Меньшая доля не позволила бы добиться достаточной диверсификации. Эта часть портфеля появилась благодаря сайту вОкруг да ОкОлО Олега Клоченка, она позволяет мне иметь ежегодный денежный поток для ребалансировки и более или менее активной торговли — как лекарство от скуки

- 10% акций я выделил под покупку перспективных на мой взгляд акций, чистая спекуляция — она позволяет мне реализовать свои хотелки, которые возникают в результате чтения Смарт-Лаба, которые не вписываются в мои принципы пассивного ведения портфеля.

- Интуитивно я предполагал инвестировать в акции России чуть меньше половины. Индексу ММВБ достались остальные 10%

- Наибольшую часть получила США (20%), как страна с самой крупной экономикой и резервной валютой

- Следующим по значимости, на мой взгляд стал Китай, он получил чуть меньшую долю (15%)

- В европе сильнейшим государством является Германия — получи 8%. Я сознательно занизил долю Германии по сравнению с Китаем почти в 2 раза, так как на мой взгляд, действия Евросоюза недальновидны по многим вопросам и все проблемы при их усугублении, придется решать именно Германии

- Остальные страны получили равные доли(по 3%), так как выбрать обоснованно я не мог — то я просто отказался от выбора

Облигации:

Я остановился на фондах Finex, как единственном инструменте, который можно приобрести через терминал. ПИФы на бирже я не рассматриваю из-за их ликвидности и спредов. ПИФы через УК я не рассматриваю, так как это затруднит проведение ребалансировки и обяжет меня в случае прибыли выплачивать НДФЛ, а при ребалансировке всегда продается подорожавший актив — следовательно ПИФы мне не подходят. Мало того, у нас в России нет ни одного индексного ПИФа облигаций. С выбором конкретных облигаций мне связываться лень и разбираться в них — тоже. Возможно, в будущем, я займусь этим вопросом, когда все остальные, более значимые, будут мной закрыты и усвоены.

Как Вы могли заметить у финекса есть 2 фонда облигаций с рублевым хеджем(FXRB) и долларовый(FXRU). Пропорции для их покупки я выбираю с учетом своей валютной диверсификации, которой не видно на скриншоте.

Доля FXRB превышена на 71% потому что составление портфеля я начал с того, что загнал большую часть портфеля в этот инструмент и он вырос. В целях налоговой оптимизации я буду ждать 3 года, прежде чем приведу его долю к запланированной или эта доля сама постепенно снизится за счет планомерного увеличения доли других инструментов на закупках

FXRU не докупаю потому что превышен общий лимит на облигации

Дополнение: возможно есть смысл выделить часть портфеля под ПИФы индекс ммвб и облигации в УК открытие, я подумаю над этим.

- ребалансировка между фондами(обмен паев) происходит без удержания НДФЛ

- комиссия за управление менее 1% как у финекса

- доходность фонда облигаций за год (на 30.12) составляет 27,49%. Доходность FXRB за этот же период 33%

- доходность индексного фонда за год (на 30.12) составляет 30,14%. Доходность индекса за этот же период 26,12%. Скорее всего 4,02% разницы это за счет дивидендов, которые не учитываются в индексе.

Надеюсь финекс успеет запустить фонд на индекс ММВБ прежде, чем я переведу предназначенную для этого долю портфеля в ПИФы :) Сначала обещали к концу 2015 года, потом в 1 полугодии 2016 года. Значит летом буду принимать окончательное решение по данному вопросу.

Все данные по ПИФам взяты с сайта nlu.ru

Все данные о доходностях фондов финекс взяты из терминала и посчитаны по закрытию дня

теги блога Андрей Шмелев

- captrader

- ETF

- QUIK

- вопрос

- выбор брокера

- гипотеза

- долгосрочный инвестор

- инвестиционный портфель

- иностранный брокер

- Итоги 2014 года

- Книги

- курс рубля

- НДФЛ

- новости

- опрос

- Открытие Брокер

- оффтоп

- портфельные инвестиции

- Приветствую всех

- рациональность

- рецензия

- рецензия на книгу

- страшно

- Т+2

- технический анализ

- Торговля Временем

- Чтение ленты

1. эти фонды сначала разместились за рубежом, а потом уже стали котироваться на ммвб

2. они регулируются европейскими законами и требованиями UCITS и прочее

3. они обязаны поддерживать торги с помощью ММ и обязаны выкупить акции при делистинге

4. обороты мне не важны — я не спекулирую ими, а для покупок вполне достаточно. Не видел ещё, чтобы высадили все заявки ММ

5. чтобы понять что это за конторка — достаточно поизучать

я с удовольствием пересмотрю к ним свое отношение, если Вы сможете мне подсказать те риски, которые я не учел

6. мне самому не комфортно иметь такую долю в портфеле завязанную на одну УК, прямо «Арсагера» какая-то :) Но со временем часть средств будет переноситься к зарубежному брокеру, чтобы добавить в портфель REIT, дивидендных аристократов, фонды Vanguard и фонды акций всего мира

http://smart-lab.ru/blog/165599.php

http://smart-lab.ru/blog/165600.php

и еще по интересным идеям из второго эшелона:

http://smart-lab.ru/blog/258605.php

плюс по теме интересное:

http://smart-lab.ru/blog/297016.php

http://smart-lab.ru/blog/297806.php

В Арсагере большая часть средств в фондах сотрудников и акционеров УК, это говорит о многом — http://smart-lab.ru/blog/298270.php

1. диверсификация внутри подклассов

2. уменьшение издержек

3. удобство

4. повышение доходности(или точности слежения)

Тогда обязательно рассмотрю фонды Арсагеры, мне нравится, что она идет по пути Vanduard(фактически пайщики являются владельцами, а владельцы пайщиками)

- в будущем меня не будет напрягать возмжность отзыва лицензии у банка и превышение размера вклада над страховой суммой

Я бы не был так уверен за сохранность своих средств)) организаторы размещения данных инструментов с подмоченной репутацией)Можно рискнуть 5% депо… для диверсификации, не более))

всплывет какая либо история грустная) хранить весь кэш в одном яйце…

Это только учет изменения цены или по ним капают дивиденды?

Позднее, после поднятия ставки НДФЛ по дивидендам до 13% руководство финекс приняло решение капитализировать дивиденды.

По поводу доходности за 2015 год по фонду FXMM

стоимость на 30.12.2014 — 1052,7 рублей

стоимость на 30.12.2015 — 1194.7 рублей

доходность считаем 1194,7/1052,7=1,13489… то есть примерно 13%

дивидендные акции:

Акрон

Башнефт ап

ГМКНорНик

ЛСР ао

М.Видео

МТС-ао

НКНХ ап

iРоллман-п

Ростел -ап

СаратНПЗ-п

СОЛЛЕРС

Сургнфгз-п

Татнфт 3ап

Э.ОНРоссия

прочие акции:

система ао

Сбербанк-п

Россети ап

+МосЭнерго

К форекс-кухням у меня точно такое же отношение, как и у Вас :)

Сам же я не верю в сильный рост золота, оно все больше превращается в технический металл. Раз уж экраны для смартфонов начали делать из сапфирового стекла, то золото — это всего лишь покрытие для контактов в наше время.

Я конечно утрирую, но ассоциации золота с надежностью у меня напрочь порушены. Я рассматриваю золото как актив, слабо коррелирующий с другими активами

по 1 вопросу скорее я разобрался в финексе лучше чем в ОФЗ :)

изучал информацию по ним, участвовал в вебинаре, который вел Владимир Крейндель, задавал вопросы, получал ответы. На данный момент мне комфортно думать, что возможности которые мне дает финекс превышают тот риск, который они в себе несут.

По второму вопросу: индекс ММВБ — это часть портфеля акций, которая максимально по доходности приближается к самому индексу ММВБ. Это может быть индексный ПИФ, индекс своими руками(ммвб-10 например), фьючерс, опцион и все что угодно. Главное, чтобы эта часть портфеля вела себя как индекс ммвб. Это если вкратце :)

По третьему: весь портфель по долям представлен на скриншоте в самом начале поста. Или Вы что-то другое имеете ввиду?

Зато теперь я лучше чувствую свой портфель, какую долю, при каких условиях и как изменить в будущем. Какое-то спокойствие появилось и уверенность.

Если что — обращайтесь, чем смогу — помогу

Держу ETF еврооблигаций в USD — где текущая информация по нему, состав, отчетность и т.д.? Все, что нашел — старое.

вот конкретно по FXRB finexetf.ru/Products/View/Key-facts.aspx?product=4c1cd609-f80e-49ea-998e-e75c217e1db2

Возможно, при выходе на зарубежные рынки, я смогу часть предназначенную для золота выделить на покупку золотодобывающих предприятий по всему миру(видел когда то такой ETF). В этом случае будет отдельный пост со всеми подробностями, но не ранее, чем через 2,5 года