SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kyrsant

Мой инвестиционный портфель #7 Остальные параметры портфеля, хотелки и цели

- 08 января 2016, 00:54

- |

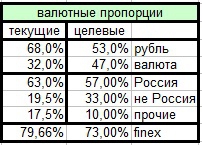

Для лучшего понимания своего портфеля я свел все инструменты в понятную и удобную табличку

Глядя эту на табличку я лучше понимаю, как реагирует мой портфель на курс доллара и фондовые рынки России и других стран, включенных в портфель. И насколько велика моя зависимость от finex.

Сходу видно несформированные до конца валютные позиции — жду укрепления рубля, накапливая кеш

В моем портфеле не хватает следующих классов активов, которые бы я хотел добавить в будущем(все они присутствуют только на зарубежных рынках на данный момент):

Интересное наблюдение: в результате осознания принципов составления своего портфеля, жадность(желание заработать) приводит не к увеличению, а к снижению риска!

1. увеличил долю облигаций, чтобы было на что покупать упавшие акции

2. увеличил долю золота на счете с той же целью

3. увеличивается доля кеша на счете, потому что не хочу покупать валютные активы по такому высокому курсу

Вывод: правильная ТС должна сама ограничивать риски

Цели по портфелю на 2016 год

1 шаг, например, при падении акций на 10% выгоднее иметь пропорции 50/50(допустим), а при падении акций на 30% выгоднее иметь пропорции 60/40(тоже от балды). То есть нужно узнать наиболее выгодное соотношение между активами при определенном уровне падения одного из них

2 шаг, вычислить вероятность и количество обвалов в зависимости от глубины падения

например чаще всего случаются обвалы на 7-11% — значит портфель лучше составлять по такой-то пропорции из 1 шага

3 шаг — берем наиболее вероятные размеры падения, частоту этих подений и пропорции из 1 шага и правим свой портфель и учитываем эти данные в условиях для проведения ребалансировки

Наверняка идея не нова и вряд ли даст прирост в доходности, но уж больно заманчиво

Создал себе цель по портфелю, буду вести её в портфеле в профиле. Она у меня выражена в процентах, поэтому я пока не знаю что из этого получится. Хочется видеть динамику. Цель долгосрочная.

Надеюсь, что ничего не забыл. Теперь впереди только книги и размышления

Глядя эту на табличку я лучше понимаю, как реагирует мой портфель на курс доллара и фондовые рынки России и других стран, включенных в портфель. И насколько велика моя зависимость от finex.

Сходу видно несформированные до конца валютные позиции — жду укрепления рубля, накапливая кеш

В моем портфеле не хватает следующих классов активов, которые бы я хотел добавить в будущем(все они присутствуют только на зарубежных рынках на данный момент):

- REIT — фонды недвижимости, имеют достаточно высокую див. доходность в валюте, так как обязаны не менее 90% прибыли выплачивать в качестве дивидендов. Эти фонды очень пригодятся в облигационной части портфеля в будущем, когда я захочу использовать дивиденды на текущее потребление

- Фонды акций всего мира — в них меня привлекает низкая волатильность и участие в прибыли огромного количества компаний большинства стран.

- Дивидендные аристократы. Аналогично фондам REIT — дают приличную доходность и разместятся в дивидендной части моего портфеля тогда, когда мне захочется увеличить дивидендный поток

- Индексный фонд акции золотодобывающих компаний(glod miners index) заместит часть золота в портфеле для увеличения отдачи от этой части портфеля

Интересное наблюдение: в результате осознания принципов составления своего портфеля, жадность(желание заработать) приводит не к увеличению, а к снижению риска!

1. увеличил долю облигаций, чтобы было на что покупать упавшие акции

2. увеличил долю золота на счете с той же целью

3. увеличивается доля кеша на счете, потому что не хочу покупать валютные активы по такому высокому курсу

Вывод: правильная ТС должна сама ограничивать риски

Цели по портфелю на 2016 год

- снизить отклонения инструментов в портфеле от намеченного до 20%. На данный момент максимальное отклонение 63,5%

- найти инструмент для индекса ммвб и сформировать эту часть портфеля пока индекс ММВБ не улетел в космос(ETF, ПИФ или фьючерсы, опционы — посчитать что лучше)

- проштудировать как минимум 2 книги из 4 запланированных и внести изменения в портфель, если сочту их важными и полезными

- снизить брокерские комиссии минимум в 2 раза по сравнению с 2015 годом

- сформулировать для себя принципы проведения ребалансировки портфеля, чтобы в будущем не заниматься отсебятиной и спекуляциями(желание поймать дно или хай)

- проверить идею описанную ниже

1 шаг, например, при падении акций на 10% выгоднее иметь пропорции 50/50(допустим), а при падении акций на 30% выгоднее иметь пропорции 60/40(тоже от балды). То есть нужно узнать наиболее выгодное соотношение между активами при определенном уровне падения одного из них

2 шаг, вычислить вероятность и количество обвалов в зависимости от глубины падения

например чаще всего случаются обвалы на 7-11% — значит портфель лучше составлять по такой-то пропорции из 1 шага

3 шаг — берем наиболее вероятные размеры падения, частоту этих подений и пропорции из 1 шага и правим свой портфель и учитываем эти данные в условиях для проведения ребалансировки

Наверняка идея не нова и вряд ли даст прирост в доходности, но уж больно заманчиво

Создал себе цель по портфелю, буду вести её в портфеле в профиле. Она у меня выражена в процентах, поэтому я пока не знаю что из этого получится. Хочется видеть динамику. Цель долгосрочная.

Надеюсь, что ничего не забыл. Теперь впереди только книги и размышления

теги блога Андрей Шмелев

- captrader

- ETF

- QUIK

- вопрос

- выбор брокера

- гипотеза

- долгосрочный инвестор

- инвестиционный портфель

- иностранный брокер

- Итоги 2014 года

- Книги

- курс рубля

- НДФЛ

- новости

- опрос

- Открытие Брокер

- оффтоп

- портфельные инвестиции

- Приветствую всех

- рациональность

- рецензия

- рецензия на книгу

- страшно

- Т+2

- технический анализ

- Торговля Временем

- Чтение ленты

В качестве альтернативы REIT — фондов недвижимости предлагаю рассмотреть ПИФ УРАЛСИБ Глобал Реал Эстейт http://www.uralsib-am.ru/funds/gre/

Инвестиционная цель: участие в росте глобального рынка недвижимости. Умеренно-низкий потенциал роста и уровень риска, сравнимый с долговыми инструментами

Инвестиционная стратегия: активы фонда инвестируются в акции фондов REIT, инвестирующих в строительство и эксплуатацию недвижимости в разных странах мира

Минимальная сумма инвестирования:через Управляющую компанию и Агентов фонда: 100 рублей.

плюс ко всему, мне не нравится фраза «В состав активов Фонда могут входить денежные средства, включая иностранную валюту, на счетах и во вкладах в кредитных организациях»

Плюс ко всему, комиссия вместо 0,5% у RWO будет 0,5%+2,6%=3,1%.

Почему наша УК берет комиссию в 5 раз больше, при этом не управляя портфелем инвестиций, а просто покупая продукт другой УК, думаю вопрос риторический

Но дивиденды будут учитываться как у Финекс. В стоимости пая. В отчете за 3 квартал указаны поступления от дивидендов.

Почти все средства размещены в акции REIT. Копейки в деньгах. Здесь верим или не верим про возможность использования средств не по назначению.

Тогда покупать ПИФ Открытие ММВБ не стоит. За что платить? Управляющие повторяют расчеты биржи. Можно самому его собрать. Но нужно 5 млн. рублей. Но если исключить Транснефть, то значительно меньше.

У меня самого FXUS в портфеле. Почитал вас. Подумал разбавить Японией и Германией. Но посмотрел графики и мне кажется, что затея бесполезная. Они друг друга повторяют. Если хорошо у амеров, то хорошо везде. Если там спад, то он и в других частях света.