Блог им. option-systems

Wal-Mart: негатив вокруг компании - на руку разумному инвестору!

- 22 марта 2016, 01:11

- |

Wal-Mart показал худшие результаты за 35 лет

Как всегда журналисты нагнетают. Произошло лишь первое снижение выручки за год с 1980 года. Снижение, то есть до этого она только росла! Росла 35 лет, Карл! И тут сразу худшие результаты :)

Я в этом не вижу ничего плохого. Компания достигла вершины, и находится там уже хорошо.

Да у компании есть некоторые проблемы. Среди причин не слишком удачных результатов компании — рост курса доллара, расходы на запланированное на нынешний год закрытие нескольких сотен магазинов, а также усиливающая конкуренция со стороны онлайн-ритейлеров.

Из-за сильного доллара, закрытия более чем сотни магазинов в Латинской Америке и ухудшения экономической ситуации в Китае и Бразилии выручка международного бизнеса Wal-Mart снизилась в четвертом квартале на 9,7%, до $32,7 млрд.

В сфере интернет-торговли ритейлер отстает от своих конкурентов. В отчетный период выручка от онлайн-торговли выросла на 8%, это замедление роста выручки. В первом квартале 2015 года он составил 17%, во втором — 16%, а в третьем — 10%. У основного конкурент Wal-Mart — ритейлера Amazon — выручка в четвертом квартале выросла на 26% (в первом квартале рост составлял 15%).

В январе в Wal-Mart сообщили о намерении закрыть 269 магазинов, в основном в США (154 магазина) и Бразилии (60 магазинов).

Но цифры по МУАК мне нравятся (смотри ниже), можно сказать компания поспела к покупке.

Wal-Mart — пятая акция из шестерки акций, которые занимают вместе — ¾ моего американского портфеля на Санкт-Петербургской бирже.

Ранее: Apple

Сейчас цена акции выкарабкиваются после прошлогоднего падения.

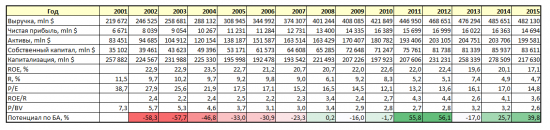

Посмотрим на основные показатели компании

Да прибыль упала, но по мне рынок сильно переоценил риски ухудшения бизнеса WMT.

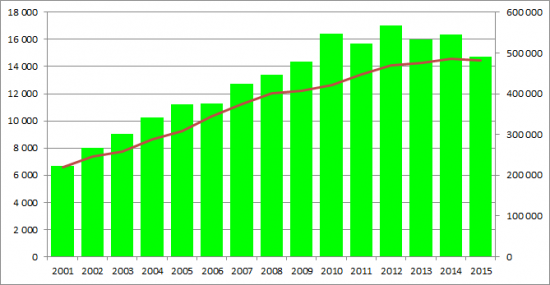

Чистая прибыль (левая шкала) и выручка (правая), млн. долл.

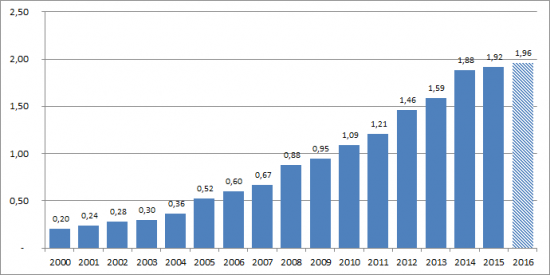

Дивиденды постоянно растут.

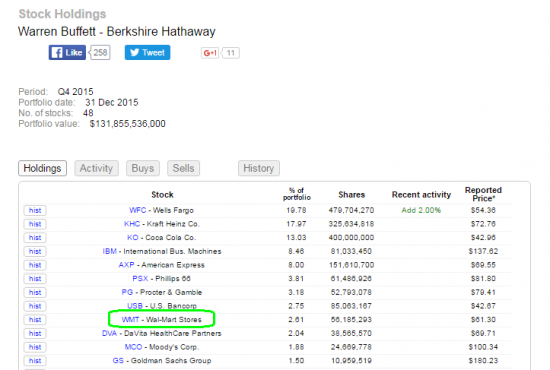

Среди акций, которые есть на SPBEX – три акции: Johnson & Johnson, Procter & Gamble, Wal-Mart Stores сразу есть в четырех списках, о которых я писал ранее — в индексе DJIA, в «компаниях с видением Джима Коллинза», в дивидендных аристократах и в портфеле у Баффетта.

У Баффетта, кстати, позиция по Wal-Mart Stores девятая по объему в портфеле – на 3,8 млрд. долл.

Вот тут — история покупок Баффеттом акций Wal-Mart Stores. Что-то он в 3 квартале 2015 года на панике не выдержал, не похоже на него. Но в любом случае позиция у него крупная

Так что попрошу обратить внимание.

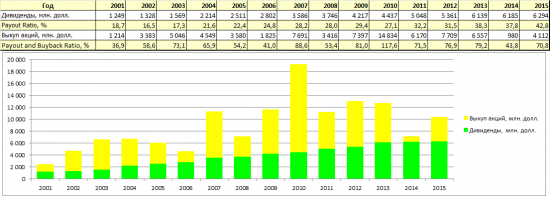

Общие расходы на дивиденды и бай-бэки, компания возвращает почти всю прибыль своим акционерам.

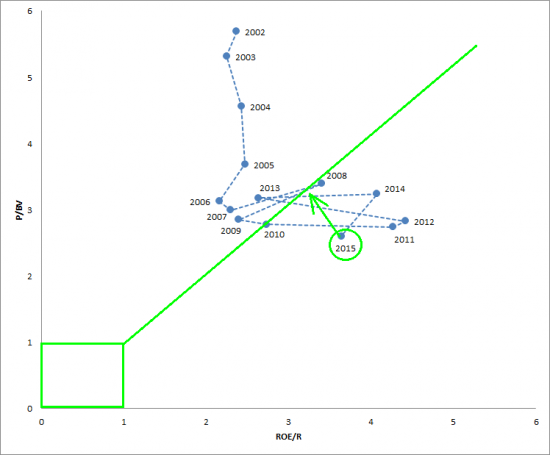

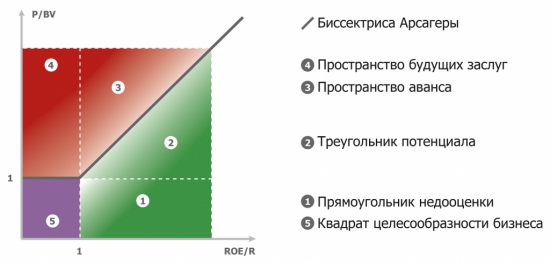

Интересный момент, по модели Биссектриса Арсагера — компания шла к биссектрисе долгую историю, только сверху вниз. У инвесторов в отношении компании были завышенные ожидания, как сейчас у российской компании Магнит, ей предстоит пройти такой же путь.

Но по WMT я ожидаю возвращение на линию биссектрисы.

Компания действует в рамках разумной МУАК (модели управления акционерного капитала), так что потенциал для роста есть.

Чтобы понять физический смысл Биссектрисы Арсагеры, рекомендую к прочтению статью Биссектриса Арсагеры, или что должна делать каждая компания.

А также можно в новом издании книги Заметки инвестирования почитать несколько глав про биссектрису.

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

«У Баффетта, кстати,… Что-то он в 3 квартале 2015 года на панике не выдержал, не похоже на него.»

Тут бы написать Александру:

«Баффет, будучи американцем и членом совета директоров, как бы намекает» или «Но тут Баффету понадобились деньги на покупку — и кого бы Вы думали?!» -

но нет… Александр провёл анализ и должен поставить на вид зарвавшемуся старичку! Опять же, парой постов ниже был совет ему от Александра избавиться от «плохой» акции;)

Ну хорошо, предположим лет через пять Р/Е должно нормализоваться на 11 — строго value. Никогда не поверю, что им будет куда расти через 5 лет. Текущее форвард РЕ(2016) =15,58. Средняя прогноза по долгосрочному росту 0.23% в год — уже не видят роста аналитики. Итого чтобы прийти к РЕ=11 надо чтобы акция падала процентов на 6 в год, что и будет происходить.

Очевидно слишком дорого. STRONG SELL

Apple — buy, будет расти быстрее S&P

Verizon — будет немного расти, но медленнее S&P даже с учетом дивов. Ну можно держать при большом желании, sell

IBM — то же самое, sell

Valero — buy, будет немного опережать S&P

WMT — самая переоценная, strong sell

Не пойму, почему Вы wells fargo не берете. Пожалуй, лучшее из того, что у Баффета в портфеле. Имхо риск/ревард лучше рынка в целом и опередит S&P