SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. stanislava

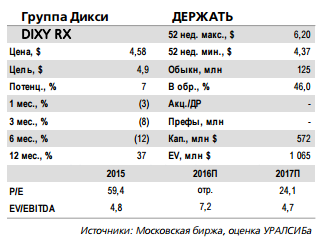

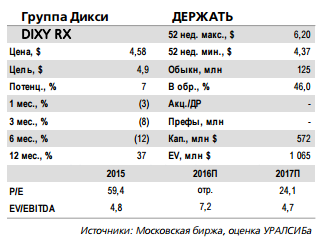

Дикси - целевая цена на конец 2017 г. установлена на уровне 4,9 долл./акция.

- 14 февраля 2017, 13:24

- |

Темпы роста самые низкие в секторе, и перспективы их ускорения под вопросом. Результаты работы Дикси во 2 п/г 2016 г. разочаровывали рынок, и по итогам последнего квартала года Дикси показала самую слабую динамику роста выручки среди основных российских продовольственных ритейлеров, представленных на рынке акций. При этом в декабре выручка и вовсе снизилась, что является откровенно слабым результатом даже с учетом непростой ситуации на рынке в целом. Динамика рентабельности (пока доступны только данные за 9 мес. 2016 г.) тоже оказалась слабой. Это означает, что у компании есть лишь минимальный запас для ценовых инвестиций, а ее денежные потоки неустойчивы. В результате в январе было объявлено об уходе команды топ-менеджеров, пришедшей в компанию в конце 2015 г., и сейчас Дикси фактически требуется новая стратегия. При этом на данный момент непонятно, когда такая стратегия появится и когда будет возможность проверить ее эффективность. С точки зрения инвесторов фундаментальная привлекательность Дикси останется неопределенной еще достаточно продолжительное время, и едва ли стоит ждать заметного повышения интереса к акциям, по крайней мере, до объявления итогов работы компании за 1 кв. 2017 г.

Прогнозная цена понижена до 4,9 долл./акция, рекомендация снижена до ДЕРЖАТЬ. Мы пересмотрели нашу модель Дикси, заложив в нее существенно более консервативные предпосылки по ожидаемым темпам роста бизнеса и рентабельности, чем использовались ранее. При этом степень неопределенности все равно остается высокой. Для оценки мы используем модель дисконтированных денежных потоков с WACC на уровне 11,7% и стоимостью акционерного капитала, равной 13,3%. В итоге мы оцениваем стоимость предприятия Дикси в 1,0 млрд долл., а справедливую стоимость акционерного капитала – в 510 млн долл., или 4,0 долл./акция. В итоге наша целевая цена на конец 2017 г. установлена на уровне 4,9 долл./акция, что предполагает лишь 7-процентный потенциал роста с текущего уровня. Соответственно мы понижаем рекомендацию по акциям Дикси до ДЕРЖАТЬ. Наша оценка предполагает мультипликаторы P/E и EV/EBITDA 2017П на уровне 24,1 и 4,7 соответственно.Уралсиб

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания