SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Йеллен угрожает лонгам Трампа по Dow. Обзор на предстоящую неделю от 19.02.2017

- 19 февраля 2017, 22:29

- |

По ФА…

На уходящей неделе:

Полугодовой отчет главы ФРС в Конгрессе США

Вступительное заявление Йеллен было достаточно ястребиным и превысило ожидания рынка.

Йеллен отметила, что следующее повышение ставки будет уместным на «предстоящих заседаниях» при условии, что ситуация по инфляции и рынку труда будет развиваться в соответствии с прогнозами ФРС.

Джанет повторила, что ФРС ожидает развитие ситуации в экономике таким образом, которое будет гарантировать только постепенное повышение ставок, но слишком долгое выжидание перед следующим повышением ставки может привести к ситуации, в которой ставки придется повышать быстрыми темпами, а это может повредить финансовой стабильности и спровоцировать наступление рецессии.

Йеллен ушла от ответа на прямой вопрос сенатора о предпочтительном времени следующего повышения ставки на заседании «в марте или июне».

Она ответила, что в 2017 году 8 заседаний ФРС и, согласно прогнозам, ФРС повысит ставки трижды, что означает повышение ставки на некоторых заседаниях и отсутствие повышений ставки на других заседаниях.

Глава ФРС заявила, что на текущий момент неизвестно, «повысит ли ФРС ставку в марте, мае или июне, ясно одно – все заседания живые».

По Йеллен было заметно, что она не хочет давать прямой сигнал о повышении ставки на заседании 15 марта.

Также глава ФРС повторила, что не хочет спекулировать на перспективах монетарной политики в зависимости от фискальных стимулов Трампа, т.к. до сих пор непонятен состав, размер и сроки запуска данных стимулов.

Данная позиция перекликается с выступлениями других членов ФРС.

Буллард заявил, что повышение ставки будет логично после того, как станет понятен вариант итогового законопроекта о налоговой реформе.

Т.е. оглашение Трампом своего проекта фискальных стимулов является почвой для раздумий ФРС о перспективах фискальной политики, но при прохождении через Конгресс США налоговая реформа может быть изменена, что, в свою очередь, может разочаровать рынки.

Оптимизм рынков с момента победы Трампа основан на обещании масштабных фискальных стимулов, разочарование рынка может обрушить фондовый рынок США, а в этом случае ФРС опять придется пересматривать прогнозы по повышению ставок вниз.

Розенгрен заявил, что возможно повышение ставки в мае, невзирая на то, что это заседание проходное, пресс-конференцию можно организовать в видео режиме.

Но ясно одно: каким бы не был окончательный проект фискальных стимулов – он в любом случае приведет к росту экономики США и, в свою очередь, к ускорению темпа повышения ставок ФРС.

Весь вопрос во времени их запуска, т.к. совсем не факт, что стимулы будут запущены до конца текущего года, а, значит, ФРС может сохранить ставки на заседании 15 марта без изменений.

Хотя данное обстоятельство не имеет большого значения, ибо если после оглашения налоговой реформы Трампа фондовые рынки не рухнут: риторика ФРС на мартовском заседании будет ярко ястребиной.

На слушаниях в нижней палате Конгресса США интересным было замечание от республиканца Стива Пирса, который обвинил Йеллен и других членов ФРС в намерении повышать ставки для компенсации положительного эффекта фискальных стимулов Трампа.

Йеллен, конечно же, заявила о превратности понимания её слов, т.к. ФРС будет повышать только при угрозе роста инфляции в результате фискальных стимулов.

Сам вопрос демонстрирует поиск козла отпущения заранее и предполагает, что ФРС может потерять независимость при любых неудачах Трампа.

Вывод по отчету Йеллен в Конгрессе США:

ФРС твердо намерена повысить ставку в первой половине 2017 года.

Время повышения ставки зависит полностью от перспектив времени запуска фискальных стимулов и реакции рынка на оглашение налоговой реформы Трампа.

Независимо от деталей налоговой реформы, повышение ставки на заседании 15 марта будет приниматься на основании тенденции на финансовых рынках и рыночных ожиданий относительно вероятности повышения ставки.

В любом случае, риторика ФРС на мартовском заседании будет ястребиной и способствовать росту доллару.

На предстоящей неделе:

1. Протокол ФРС, 22 февраля

На текущий момент известны позиции всех членов ФРС, включая новый голосующий состав.

На момент заседания 1 февраля экономика США не должна была вызывать беспокойство, но даже если в протоколе ФРС будет отражена какая-то неуверенность относительно роста инфляции или потребительских расходов: рынок оставит сие без внимания, т.к. данные уходящей недели указывают на сильный рост инфляции и экономики.

В связи с этим интерес в протоколе ФРС вызывают только 2 момента:

— Прямое указание на возможное повышение ставки на заседании 15 марта.

Наличие такого указания сомнительно, но не исключена трансформация в заявление о готовности повысить ставку на ближайших заседаниях.

Такая формулировка приведет к росту доходностей ГКО США и курса доллара.

— Упоминание о негативном влиянии высокого курса доллара.

Это джокер, который отзовется эхом заявлений Трампа о недовольстве высоким курсом доллара и приведет к падению доллара.

Если высокий курс доллара будет упомянут в связи с негативным влиянием на рост инфляции: падение доллара будет непродолжительным, т.к. январские данные указали на рост общей и базовой инфляции.

Признание наличия баланса рисков для перспектив экономики в любом промежутке времени, признание достижения рынком труда полной занятости тоже приведут к росту курса доллара, но инвесторы и так понимают, что текущая ситуация в экономике США близка к идеальной, поэтому эффект долгосрочным не будет.

Рассуждения о влиянии стимулов Трампа интересны, но уже все члены ФРС очертили своё мнение по данной тематике.

Вывод по протоколу ФРС:

Протокол ФРС ожидается ястребиным, но инвесторы на текущий момент имеют гораздо больше информации, чем было в наличии на момент заседания ФРС 1 февраля.

К сильному и продолжительному движению рынка могут привести указания о времени предстоящего повышения ставки или рассуждения о негативном влиянии высокого курса доллара.

2. Экономические данные

На предстоящей неделе важными данными США станут продажи на рынке жилья.

Эти данные не приводят к продолжительной реакции рынков, но в свете ожиданий роста ставок на ипотеку падение сектора недвижимости станет негативным фактором для доллара, ибо вклад данного сектора в ВВП США значителен.

По Еврозоне следует отследить PMI в первом чтении, индекс Германии IFO, рост инфляции стран Еврозоны в январе в финальном чтении и вторую оценку ВВП Германии за 4 квартал.

По Британии публикация ВВП за 4 квартал во втором чтении в среду, скорее всего, оставит фунт равнодушным.

На уходящей неделе экономические данные Британии указали на замедление экономики: рост зарплат разочаровал, а падение розничных продаж указывает на то, что негативное влияние Брексит может проявиться в полном объеме в этом году.

Фунт будет находиться под нисходящим давлением, успешное прохождение законопроектов по Брексит может спровоцировать падение фунтдоллара в 1.21-1.22 фигуры.

По Китаю на предстоящей неделе важных данных не ожидается, масштабные вливания ликвидности ЦБ Китаем указывают на опасения правительства Китая относительного возможного падения фондового рынка.

— США:

Понедельник: выходной;

Вторник: PMI промышленности и услуг в первом чтении;

Среда: продажи жилья на вторичном рынке;

Четверг: недельные заявки по безработице;

Пятница: продажи жилья на первичном рынке; Мичиган.

— Еврозона:

Понедельник: инфляция цен производителей Германии;

Вторник: инфляция Франции, PMI промышленности и услуг стран Еврозоны;

Среда: инфляция Италии, индекс Германии IFO, финальное чтение инфляции стран Еврозоны в январе;

Четверг: второе чтение ВВП Германии за 4 квартал.

3. Выступление членов ЦБ

Позиция членов ФРС вполне понятна, большинство прогнозирует три повышения ставки в этом году, а те, кто считает базовым сценарием два повышения ставки, не исключают три повышения при определенном сценарии с реализацией фискальных стимулов Трампа.

Основное в выступлении членов ФРС: этап, на котором вероятно ужесточение риторики в «руководстве вперед», т.е. будет ли это при оглашении плана налоговой реформы Трампа или после ратификации парламентом.

Выступления членов ФРС будут иметь наибольшее влияние на рынок после оглашения Трампом налоговой реформы.

По ЕЦБ планируется затишье.

Невзирая на участие Драги на заседании Еврогруппы в понедельник и минфинов ЕС во вторник: обычно замечания главы ЕЦБ на таких заседаниях не освещаются прессой.

Акцент рынка пока на США, стимулах Трампа и ФРС.

------------------

По ТА…

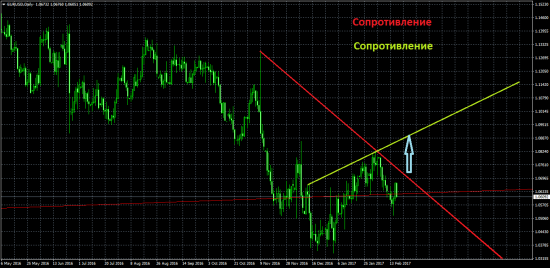

Исходя из технической незавершенности корректа по евродоллару вверх, в идеальном варианте логично предположить рост евродоллара к началу 1,07й фигуры с последующим разворотом вниз:

При пробое красного сопротивления и закреплении над ним коррекционный рост евродоллара может продолжиться до середины 1,09й фигуры:

При падении евродоллара с текущих уровней первой целью станет середина-верх 1,04й фигуры с возможностью разворота вверх в виде проекта вульфа:

При падении ниже целью евродоллара станет перелой 1,0340.

------------------

Рубль

Рост запасов нефти и количества активных нефтяных вышек в США по-прежнему приводят лишь к временному падению нефти.

Инвесторы склонны покупать нефть на падении, т.к. исполнение соглашения ОПЕК рано или поздно приведет к росту цен на нефть, т.е. дно на 50+- по WTI очевидно.

Прорыв ниже возможен при нарушении соглашения, но в любом случае падение ниже 50 будет временным (если будет вообще) и представляет собой хорошую возможность для открытия лонгов по нефти.

Члены ОПЕК тверды в своем желании достичь уровня в 60 долларов за баррель хотя бы потому, что без такого роста бюджетный дефицит угрожает потерей финансовой стабильности.

При снижении котировок нефти обязательно появляется представитель ОПЕК и заявляет о возможном продлении соглашения на вторую половину 2017 года при необходимости, что мгновенно приводит к отскоку вверх по нефти.

Динамика рубля в ближайшее время будет расходиться по корреляции с нефтью при её росте, т.к. правительство РФ наконец-то четко прояснило свою позицию в отношении дальнейшего укрепления рубля.

Министр экономики Максим Орешкин, по итогам совещания у Путина, сообщил, что правительство будет активно реагировать при дальнейшем укреплении курса рубля и рубль в ближайшее время ослабнет, после чего стабилизируется.

Очевидно, что оглашение покупки валюты минфом РФ ранее указывает на то, что приемлемый курс долларрубля на ближайшее время находится выше 60.

Цели по падению долларрубля по ТА исполнены, следует ожидать в ближайшее время рост долларрубля к 59, впоследствии выше:

Снижение долларрубля по направлению к недавним лоям представляет собой отличную возможность для покупок.

------------------

Выводы:

Уходящая неделя порадовала алогичным поведением: доллар продавали на фоне сильных, практически безупречных, данных США и ястребиной риторике главы ФРС Йеллен.

Наиболее вероятно, что консервативные инвесторы предпочитают зафиксировать прибыль перед оглашением налоговой реформы Трампа, которая, по словам президента США, «ожидается в ближайшие 2-3 недели», а, скорее всего, будет объявлена на его выступлении перед Конгрессом 28 февраля.

Согласно исследованиям, наибольшим риском в 2017 году инвесторы считают вероятность провала фискальных стимулов Трампа.

Обещания Трампа по снижению налогов и инвестициям в инфраструктуру привели к росту фондовых рынков к историческим хаям на фоне роста доходностей ГКО США и доллара.

Разочарование инвесторов по составу, размеру и времени запуска фискальных стимулов Трампа приведет к отвесному падению фондового рынка и доходностей ГКО США, превышение ожиданий рынка спровоцирует дальнейший рост акций, доходности 10-летних ГКО США могут вырасти к 3%.

Обе ситуации не способствуют притоку инвесторов в активы США до прояснения деталей налоговой реформы, не говоря о том, что фискальные стимулы Трампа могут претерпеть значительные изменения в процессе ратификации Конгрессом США.

Но даже при совмещении фискальных стимулов Трампа с Конгрессом сроки введения данных стимулов остаются под большим вопросом.

Высокие риски и неопределенность приводит к уходу от риска, сворачиванию кэрри и падению доллара.

Фундаментально нет сомнений в последующем падении евродоллара, т.к. нет сомнений в ускорении темпов повышения ставок ФРС на фоне фискальных стимулов.

Но локально опасения в отношении реализации фискальных стимулов Трампа могут привести к закрытию лонгов доллара консервативными инвесторами перед выступлением Трампа в Конгрессе США 28 февраля.

Субботнее заявление Меркель о том, что профицит торгового баланса Германии станет темой для обсуждения с правительством США, тоже может способствовать корректу евродоллара вверх.

На росте евродоллара необходимо присматриваться к продажам, при перехае 1,0678 разворотным диапазоном вниз станет начало-середина 1.07й фигуры.

При наличии дополнительных оснований по ФА коррекционный рост евродоллара может продолжиться вплоть до середины 1.09й фигуры.

-------------------

Моя тактика:

На выходные ушла без позиций по евродоллару.

При падении евродоллара с открытия недели планируется открытие лонгов от верха 1,05й фигуры.

При изначальном росте или росте после падения в середину-верх 1.05й фигуры открытие шортов евродоллара возможно от начала 1,07й фигуры.

При наличии оснований по ФА возможно сохранение лонгов евродоллара до 1,09й фигуры при их наличии.

При падении евродоллара без перехая 1.0678 возможно открытие шортов при наличии оснований по ТА на мелких ТФ с целью середины-верха 1.04й фигуры с последующим переворотом в лонг.

На уходящей неделе:

Полугодовой отчет главы ФРС в Конгрессе США

Вступительное заявление Йеллен было достаточно ястребиным и превысило ожидания рынка.

Йеллен отметила, что следующее повышение ставки будет уместным на «предстоящих заседаниях» при условии, что ситуация по инфляции и рынку труда будет развиваться в соответствии с прогнозами ФРС.

Джанет повторила, что ФРС ожидает развитие ситуации в экономике таким образом, которое будет гарантировать только постепенное повышение ставок, но слишком долгое выжидание перед следующим повышением ставки может привести к ситуации, в которой ставки придется повышать быстрыми темпами, а это может повредить финансовой стабильности и спровоцировать наступление рецессии.

Йеллен ушла от ответа на прямой вопрос сенатора о предпочтительном времени следующего повышения ставки на заседании «в марте или июне».

Она ответила, что в 2017 году 8 заседаний ФРС и, согласно прогнозам, ФРС повысит ставки трижды, что означает повышение ставки на некоторых заседаниях и отсутствие повышений ставки на других заседаниях.

Глава ФРС заявила, что на текущий момент неизвестно, «повысит ли ФРС ставку в марте, мае или июне, ясно одно – все заседания живые».

По Йеллен было заметно, что она не хочет давать прямой сигнал о повышении ставки на заседании 15 марта.

Также глава ФРС повторила, что не хочет спекулировать на перспективах монетарной политики в зависимости от фискальных стимулов Трампа, т.к. до сих пор непонятен состав, размер и сроки запуска данных стимулов.

Данная позиция перекликается с выступлениями других членов ФРС.

Буллард заявил, что повышение ставки будет логично после того, как станет понятен вариант итогового законопроекта о налоговой реформе.

Т.е. оглашение Трампом своего проекта фискальных стимулов является почвой для раздумий ФРС о перспективах фискальной политики, но при прохождении через Конгресс США налоговая реформа может быть изменена, что, в свою очередь, может разочаровать рынки.

Оптимизм рынков с момента победы Трампа основан на обещании масштабных фискальных стимулов, разочарование рынка может обрушить фондовый рынок США, а в этом случае ФРС опять придется пересматривать прогнозы по повышению ставок вниз.

Розенгрен заявил, что возможно повышение ставки в мае, невзирая на то, что это заседание проходное, пресс-конференцию можно организовать в видео режиме.

Но ясно одно: каким бы не был окончательный проект фискальных стимулов – он в любом случае приведет к росту экономики США и, в свою очередь, к ускорению темпа повышения ставок ФРС.

Весь вопрос во времени их запуска, т.к. совсем не факт, что стимулы будут запущены до конца текущего года, а, значит, ФРС может сохранить ставки на заседании 15 марта без изменений.

Хотя данное обстоятельство не имеет большого значения, ибо если после оглашения налоговой реформы Трампа фондовые рынки не рухнут: риторика ФРС на мартовском заседании будет ярко ястребиной.

На слушаниях в нижней палате Конгресса США интересным было замечание от республиканца Стива Пирса, который обвинил Йеллен и других членов ФРС в намерении повышать ставки для компенсации положительного эффекта фискальных стимулов Трампа.

Йеллен, конечно же, заявила о превратности понимания её слов, т.к. ФРС будет повышать только при угрозе роста инфляции в результате фискальных стимулов.

Сам вопрос демонстрирует поиск козла отпущения заранее и предполагает, что ФРС может потерять независимость при любых неудачах Трампа.

Вывод по отчету Йеллен в Конгрессе США:

ФРС твердо намерена повысить ставку в первой половине 2017 года.

Время повышения ставки зависит полностью от перспектив времени запуска фискальных стимулов и реакции рынка на оглашение налоговой реформы Трампа.

Независимо от деталей налоговой реформы, повышение ставки на заседании 15 марта будет приниматься на основании тенденции на финансовых рынках и рыночных ожиданий относительно вероятности повышения ставки.

В любом случае, риторика ФРС на мартовском заседании будет ястребиной и способствовать росту доллару.

На предстоящей неделе:

1. Протокол ФРС, 22 февраля

На текущий момент известны позиции всех членов ФРС, включая новый голосующий состав.

На момент заседания 1 февраля экономика США не должна была вызывать беспокойство, но даже если в протоколе ФРС будет отражена какая-то неуверенность относительно роста инфляции или потребительских расходов: рынок оставит сие без внимания, т.к. данные уходящей недели указывают на сильный рост инфляции и экономики.

В связи с этим интерес в протоколе ФРС вызывают только 2 момента:

— Прямое указание на возможное повышение ставки на заседании 15 марта.

Наличие такого указания сомнительно, но не исключена трансформация в заявление о готовности повысить ставку на ближайших заседаниях.

Такая формулировка приведет к росту доходностей ГКО США и курса доллара.

— Упоминание о негативном влиянии высокого курса доллара.

Это джокер, который отзовется эхом заявлений Трампа о недовольстве высоким курсом доллара и приведет к падению доллара.

Если высокий курс доллара будет упомянут в связи с негативным влиянием на рост инфляции: падение доллара будет непродолжительным, т.к. январские данные указали на рост общей и базовой инфляции.

Признание наличия баланса рисков для перспектив экономики в любом промежутке времени, признание достижения рынком труда полной занятости тоже приведут к росту курса доллара, но инвесторы и так понимают, что текущая ситуация в экономике США близка к идеальной, поэтому эффект долгосрочным не будет.

Рассуждения о влиянии стимулов Трампа интересны, но уже все члены ФРС очертили своё мнение по данной тематике.

Вывод по протоколу ФРС:

Протокол ФРС ожидается ястребиным, но инвесторы на текущий момент имеют гораздо больше информации, чем было в наличии на момент заседания ФРС 1 февраля.

К сильному и продолжительному движению рынка могут привести указания о времени предстоящего повышения ставки или рассуждения о негативном влиянии высокого курса доллара.

2. Экономические данные

На предстоящей неделе важными данными США станут продажи на рынке жилья.

Эти данные не приводят к продолжительной реакции рынков, но в свете ожиданий роста ставок на ипотеку падение сектора недвижимости станет негативным фактором для доллара, ибо вклад данного сектора в ВВП США значителен.

По Еврозоне следует отследить PMI в первом чтении, индекс Германии IFO, рост инфляции стран Еврозоны в январе в финальном чтении и вторую оценку ВВП Германии за 4 квартал.

По Британии публикация ВВП за 4 квартал во втором чтении в среду, скорее всего, оставит фунт равнодушным.

На уходящей неделе экономические данные Британии указали на замедление экономики: рост зарплат разочаровал, а падение розничных продаж указывает на то, что негативное влияние Брексит может проявиться в полном объеме в этом году.

Фунт будет находиться под нисходящим давлением, успешное прохождение законопроектов по Брексит может спровоцировать падение фунтдоллара в 1.21-1.22 фигуры.

По Китаю на предстоящей неделе важных данных не ожидается, масштабные вливания ликвидности ЦБ Китаем указывают на опасения правительства Китая относительного возможного падения фондового рынка.

— США:

Понедельник: выходной;

Вторник: PMI промышленности и услуг в первом чтении;

Среда: продажи жилья на вторичном рынке;

Четверг: недельные заявки по безработице;

Пятница: продажи жилья на первичном рынке; Мичиган.

— Еврозона:

Понедельник: инфляция цен производителей Германии;

Вторник: инфляция Франции, PMI промышленности и услуг стран Еврозоны;

Среда: инфляция Италии, индекс Германии IFO, финальное чтение инфляции стран Еврозоны в январе;

Четверг: второе чтение ВВП Германии за 4 квартал.

3. Выступление членов ЦБ

Позиция членов ФРС вполне понятна, большинство прогнозирует три повышения ставки в этом году, а те, кто считает базовым сценарием два повышения ставки, не исключают три повышения при определенном сценарии с реализацией фискальных стимулов Трампа.

Основное в выступлении членов ФРС: этап, на котором вероятно ужесточение риторики в «руководстве вперед», т.е. будет ли это при оглашении плана налоговой реформы Трампа или после ратификации парламентом.

Выступления членов ФРС будут иметь наибольшее влияние на рынок после оглашения Трампом налоговой реформы.

По ЕЦБ планируется затишье.

Невзирая на участие Драги на заседании Еврогруппы в понедельник и минфинов ЕС во вторник: обычно замечания главы ЕЦБ на таких заседаниях не освещаются прессой.

Акцент рынка пока на США, стимулах Трампа и ФРС.

------------------

По ТА…

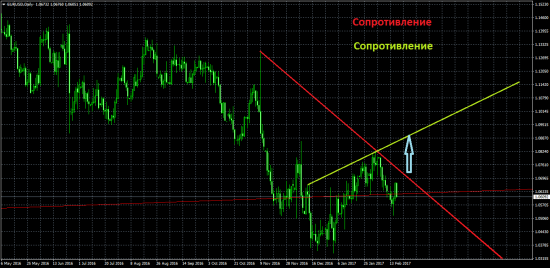

Исходя из технической незавершенности корректа по евродоллару вверх, в идеальном варианте логично предположить рост евродоллара к началу 1,07й фигуры с последующим разворотом вниз:

При пробое красного сопротивления и закреплении над ним коррекционный рост евродоллара может продолжиться до середины 1,09й фигуры:

При падении евродоллара с текущих уровней первой целью станет середина-верх 1,04й фигуры с возможностью разворота вверх в виде проекта вульфа:

При падении ниже целью евродоллара станет перелой 1,0340.

------------------

Рубль

Рост запасов нефти и количества активных нефтяных вышек в США по-прежнему приводят лишь к временному падению нефти.

Инвесторы склонны покупать нефть на падении, т.к. исполнение соглашения ОПЕК рано или поздно приведет к росту цен на нефть, т.е. дно на 50+- по WTI очевидно.

Прорыв ниже возможен при нарушении соглашения, но в любом случае падение ниже 50 будет временным (если будет вообще) и представляет собой хорошую возможность для открытия лонгов по нефти.

Члены ОПЕК тверды в своем желании достичь уровня в 60 долларов за баррель хотя бы потому, что без такого роста бюджетный дефицит угрожает потерей финансовой стабильности.

При снижении котировок нефти обязательно появляется представитель ОПЕК и заявляет о возможном продлении соглашения на вторую половину 2017 года при необходимости, что мгновенно приводит к отскоку вверх по нефти.

Динамика рубля в ближайшее время будет расходиться по корреляции с нефтью при её росте, т.к. правительство РФ наконец-то четко прояснило свою позицию в отношении дальнейшего укрепления рубля.

Министр экономики Максим Орешкин, по итогам совещания у Путина, сообщил, что правительство будет активно реагировать при дальнейшем укреплении курса рубля и рубль в ближайшее время ослабнет, после чего стабилизируется.

Очевидно, что оглашение покупки валюты минфом РФ ранее указывает на то, что приемлемый курс долларрубля на ближайшее время находится выше 60.

Цели по падению долларрубля по ТА исполнены, следует ожидать в ближайшее время рост долларрубля к 59, впоследствии выше:

Снижение долларрубля по направлению к недавним лоям представляет собой отличную возможность для покупок.

------------------

Выводы:

Уходящая неделя порадовала алогичным поведением: доллар продавали на фоне сильных, практически безупречных, данных США и ястребиной риторике главы ФРС Йеллен.

Наиболее вероятно, что консервативные инвесторы предпочитают зафиксировать прибыль перед оглашением налоговой реформы Трампа, которая, по словам президента США, «ожидается в ближайшие 2-3 недели», а, скорее всего, будет объявлена на его выступлении перед Конгрессом 28 февраля.

Согласно исследованиям, наибольшим риском в 2017 году инвесторы считают вероятность провала фискальных стимулов Трампа.

Обещания Трампа по снижению налогов и инвестициям в инфраструктуру привели к росту фондовых рынков к историческим хаям на фоне роста доходностей ГКО США и доллара.

Разочарование инвесторов по составу, размеру и времени запуска фискальных стимулов Трампа приведет к отвесному падению фондового рынка и доходностей ГКО США, превышение ожиданий рынка спровоцирует дальнейший рост акций, доходности 10-летних ГКО США могут вырасти к 3%.

Обе ситуации не способствуют притоку инвесторов в активы США до прояснения деталей налоговой реформы, не говоря о том, что фискальные стимулы Трампа могут претерпеть значительные изменения в процессе ратификации Конгрессом США.

Но даже при совмещении фискальных стимулов Трампа с Конгрессом сроки введения данных стимулов остаются под большим вопросом.

Высокие риски и неопределенность приводит к уходу от риска, сворачиванию кэрри и падению доллара.

Фундаментально нет сомнений в последующем падении евродоллара, т.к. нет сомнений в ускорении темпов повышения ставок ФРС на фоне фискальных стимулов.

Но локально опасения в отношении реализации фискальных стимулов Трампа могут привести к закрытию лонгов доллара консервативными инвесторами перед выступлением Трампа в Конгрессе США 28 февраля.

Субботнее заявление Меркель о том, что профицит торгового баланса Германии станет темой для обсуждения с правительством США, тоже может способствовать корректу евродоллара вверх.

На росте евродоллара необходимо присматриваться к продажам, при перехае 1,0678 разворотным диапазоном вниз станет начало-середина 1.07й фигуры.

При наличии дополнительных оснований по ФА коррекционный рост евродоллара может продолжиться вплоть до середины 1.09й фигуры.

-------------------

Моя тактика:

На выходные ушла без позиций по евродоллару.

При падении евродоллара с открытия недели планируется открытие лонгов от верха 1,05й фигуры.

При изначальном росте или росте после падения в середину-верх 1.05й фигуры открытие шортов евродоллара возможно от начала 1,07й фигуры.

При наличии оснований по ФА возможно сохранение лонгов евродоллара до 1,09й фигуры при их наличии.

При падении евродоллара без перехая 1.0678 возможно открытие шортов при наличии оснований по ТА на мелких ТФ с целью середины-верха 1.04й фигуры с последующим переворотом в лонг.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

им сейчас надо тянуть как можно дольше, чтобы дождаться когда вернётся большая часть выданных кредитов и только тогда запускать исцеляющую инфляцию.

только производители не хотят да уже и не могут тянуть. загибаются без инфляции.

И придет время, когда все с уверенностью будут тарить на тех уровнях с плечами и их обязательно накуканят. Причем, накуканят так, что мало не покажется — весь профит заработанный потеряют и лосей нахватают.

рынок находится все таки в новой фазе «соглашений опек»

пока все с натяжкой, но соблюдается и это безусловно Позитив

( хотя сам в шортах с 55, но это не значит что не вынесут на 60-62 по бренту)

У меня идея одна — лонг бакса.

надо исключать из своего словарного запаса если ты сидишь на бирже/ форексе

у меня есть на эту тему блокнотик

1) брекзита никогда не будет

2) опек никогда не договориться

3) трампа никогда не выберут

Следующий пункт: Марин Ле Пен проиграет во 2 туре)))

лучше внесите Ваше Нефть не упадет до 45…

Вот и поговорим после выборов.

Я написала иначе по нефти:

«Нет, имеется ввиду без перелоя, без падения ниже 40, а скорее даже не ниже верха 40х, в любом случае падение ниже 50: повод для лонга».

У меня аллергия на перевирание моих слов.

Моя Благодарность Вам… как Лоцману...

Карту с координатами всех рифов составляю по Kitten…

раз на все сто, то че бояться? Тут баки на халяву раздают

Не понял насчет 20-ти центов

что я высидел с 58 до 53? Это ж бред, да и бахвальство

В ЧЧ скрины кидал

тяжелые месяцы были

55 была цена входа а потом дико тяжело шел к успеху

Скрин от 12-го декабря

И тебе удачи

По депозиту денег бы хватило точно, а вот эмоционально не уверен

В любом случае идем к 70+-, но путь будет долгим и тернистым, как предупреждала ранее

можем через 18 прийти туда и то через 3 года ;)

тут бы завтра на торгах выжить… (шутка)

Нет, имеется ввиду без перелоя, без падения ниже 40, а скорее даже не ниже верха 40х, в любом случае падение ниже 50: повод для лонга

даже такое трудно пересидеть

А зачем сидеть?)

Есть четкий план где покупать, по ТА очевиден диапазон, работайте в нем, ставьте стопы за диапазоном.

Лика, спасибо за обзор!

Теперь мне все ясно примерно до конца марта.

Осталось отторговать грамотно :)

Профитов тебе!

Привет!)

Спасибо!

И тебе профитов!

Ваш прошлый прогноз по доллар/рублю сработал на все 100%, даже кольнуло ниже 57.

Интересно до какого максимального диапазона ожидаете падение рубля?

Да, ток ждала исполнения цели пару месяцев.

Поскольку правительство РФ возвращается к искусственному регулированию курса рубля: очевидно, что приемлемым диапазоном для них был был 60-65.

Но для роста к верху диапазона нужно падение нефти в верх 40-х.

Посмотрим, пока просто покупать при падении ближе к лоям (если дадут), а для фиксировании прибыли оценивать ФА по нефти.

Неделя начнется негативно для нефти, т.е. рост минимум к 59, скорее пока не выше 61.

Нет событий, нет поводов, будет диапазон, нижний край которого пока не оформлен, будет оформлен после роста и последующего снижения.

повышение ставки не сделает ли его ещё менее привлекательным..?

Эта тема на пару дней обсуждения.

Но в краткосрочной перспективе: нет

Ну, нет у меня времени читать всё, что пишут в нете, сорри

ИМХО у правительства нет инструментов для «искусственного регулирования курса рубля» т.к.:

— вербальные интервенции приводят лишь к отскоку на 0.5 — 1 рубль. Это не ломает тренд на недельном графике.

— интервенции дадут накопительный эффект через месяц два не раньше.

— другие инструменты они будут придумывать тоже не меньше месяца.

Вывод: в ближайший месяц рубль может сходить на 50-55.

Категорический инструмент — это ускоренное снижение ставки, но в моменте ЦБ к этому не готов

)

Спасибо!

Очень точное и верное замечание… и картинка соответствующая..

Думаю ФРС не пойдет на конфликт, и уменьшит свой ястребиный пыл… до прояснения ситуации.

Конфликта у ФРС и правительства быть не может, у ФРС есть мандат.

У правительства может быть конфликт с политикой ФРС

Спасибо Вам!)

Привет, солнышко!

Спасибо!)

И тебе профитов!)

жду подтверждения… или…

подтверждение и возврат к наклонной…

удивительная педантичность Кукла отработать всю разметку настораживает…

всех интересует Будущее… режим торговли онлайн не интересен никому… кроме меня и Кукла...

Какое повышение ставок? ;))

Который год «за нос водят»… «лапшу на уши вешают», «батон крошат» ;))

Ученики очень редко бывают благодарными ;))