SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Moskvin_Neotorg

Против кого играют хедж - фонды и ОПЕК?

- 22 февраля 2017, 14:16

- |

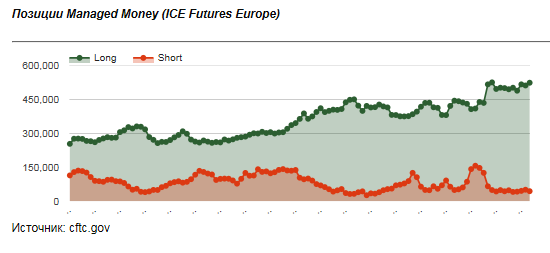

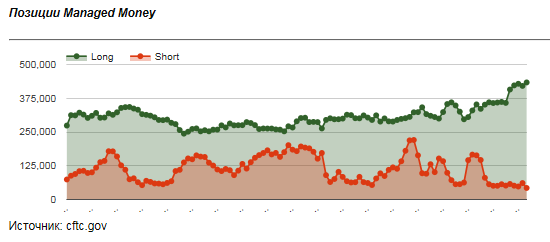

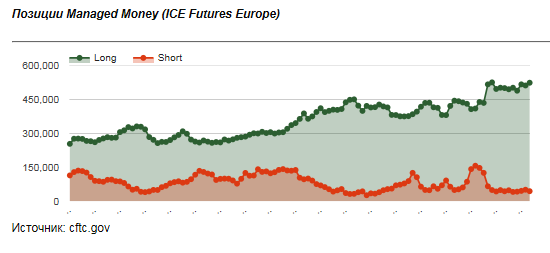

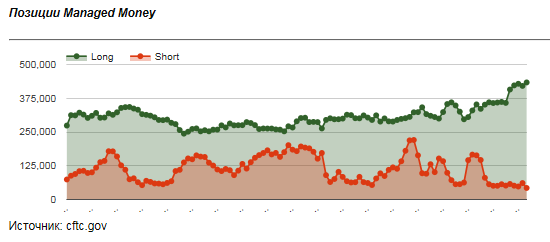

Вот уже несколько недель хедж — фонды наращивают покупки нефти на европейских и американских биржах. К середине февраля у них скопилось контрактов почти на 1 млрд. баррелей.

Это 10 дней мирового потребления или треть всех физических запасов нефти, которые на данный момент имеются в коммерческих хранилищах мира. По данным ОПЕК они составляют 2,999 млрд баррелей. Еще ни разу в истории фонды не аккумулировали такую длинную позицию по нефти в пересчете на физический объем. Это все происходит на фоне роста добычи сланцевой нефти в США и роста уровня запасов несколько на протяжении нескольких недель подряд.

Согласно раскрытой биржами информации, за неделю с 7 по 14 февраля фонды докупили фьючерсы и опционы на 12,8 млн баррелей нефти WTI и 12,1 млн баррелей Brent. Еще 24 млн баррелей было выкуплено при закрытии коротких позиций. Длинных позиций открыто в 11,5 раз больше.

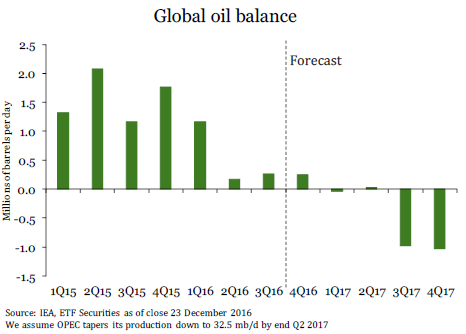

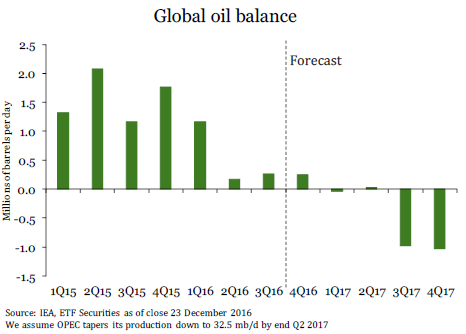

Формально поводом послужили новости об опережающем сокращении добычи сырья некоторыми странами ОПЕК. Экспортеры, не входящие в картель, но присоединившиеся в конце прошлого года к сделке, также заметно сократили добычу. В целом соглашение выполнено на 90%. В картеле периодически заявляют о возможности продления сделки. Итого, по некоторым оценкам в январе предложение участников договора сократилось почти на 1,5 млн баррелей в сутки. Целевой уровень 1,76 млн баррелей. При этом МЭА полагает, что мировой спрос на нефть в 2017 г. вырастет на 1,4 млн б/с. Согласно данным ОПЕК, по итогам прошлого года избыток производства черного золота составлял 1,2 млн баррелей. Таким образом, фонды ставят на ускорение балансировки рынка и снижения складских запасов в ближайшие месяцы. Справедливости ради, стоит отметить, что пока данные от Минэнерго США говорят об обратном. Однако не стоит забывать, что весна и лето в США традиционно являются благоприятным сезоном для увеличения спроса на нефтепродукты и сырье соответственно.

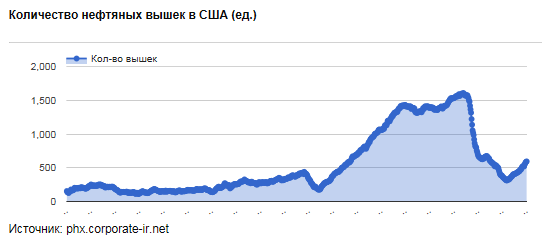

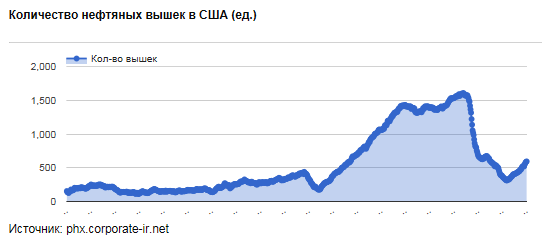

Казалось бы, отнюдь не в пользу фондов говорят также данные о буровой активности от Baker Hughes. Количество нефтяных вышек в США продолжает неуклонно расти с середины прошлого года, подбираясь к 600 единицам. Тренд на ужесточение американской монетарной политики, и как следствие удорожания доллара тоже играет против покупателей сырья.

Некоторые эксперты объясняют «необычный» спрос со стороны спекулянтов и рост цен вопреки негативной информации некой договоренностью фондов и ОПЕК, возможно не в явном виде. При текущих обстоятельствах оба этих игрока выиграют от роста нефтяных котировок. Но если имеется взаимовыгодная цель или даже условная договоренность, в любом случае, огромный объем спекулятивных ставок говорит об уязвимости рынка. Даже небольшого намека на провал сделки или других рисков будет достаточно для того, чтобы вызвать волну распродаж, цепную реакцию. Тогда этот невероятный объем контрактов хлынет на рынок, а покупателей найти при таком фундаменте будет не так-то просто.

Это 10 дней мирового потребления или треть всех физических запасов нефти, которые на данный момент имеются в коммерческих хранилищах мира. По данным ОПЕК они составляют 2,999 млрд баррелей. Еще ни разу в истории фонды не аккумулировали такую длинную позицию по нефти в пересчете на физический объем. Это все происходит на фоне роста добычи сланцевой нефти в США и роста уровня запасов несколько на протяжении нескольких недель подряд.

Согласно раскрытой биржами информации, за неделю с 7 по 14 февраля фонды докупили фьючерсы и опционы на 12,8 млн баррелей нефти WTI и 12,1 млн баррелей Brent. Еще 24 млн баррелей было выкуплено при закрытии коротких позиций. Длинных позиций открыто в 11,5 раз больше.

Формально поводом послужили новости об опережающем сокращении добычи сырья некоторыми странами ОПЕК. Экспортеры, не входящие в картель, но присоединившиеся в конце прошлого года к сделке, также заметно сократили добычу. В целом соглашение выполнено на 90%. В картеле периодически заявляют о возможности продления сделки. Итого, по некоторым оценкам в январе предложение участников договора сократилось почти на 1,5 млн баррелей в сутки. Целевой уровень 1,76 млн баррелей. При этом МЭА полагает, что мировой спрос на нефть в 2017 г. вырастет на 1,4 млн б/с. Согласно данным ОПЕК, по итогам прошлого года избыток производства черного золота составлял 1,2 млн баррелей. Таким образом, фонды ставят на ускорение балансировки рынка и снижения складских запасов в ближайшие месяцы. Справедливости ради, стоит отметить, что пока данные от Минэнерго США говорят об обратном. Однако не стоит забывать, что весна и лето в США традиционно являются благоприятным сезоном для увеличения спроса на нефтепродукты и сырье соответственно.

Казалось бы, отнюдь не в пользу фондов говорят также данные о буровой активности от Baker Hughes. Количество нефтяных вышек в США продолжает неуклонно расти с середины прошлого года, подбираясь к 600 единицам. Тренд на ужесточение американской монетарной политики, и как следствие удорожания доллара тоже играет против покупателей сырья.

Некоторые эксперты объясняют «необычный» спрос со стороны спекулянтов и рост цен вопреки негативной информации некой договоренностью фондов и ОПЕК, возможно не в явном виде. При текущих обстоятельствах оба этих игрока выиграют от роста нефтяных котировок. Но если имеется взаимовыгодная цель или даже условная договоренность, в любом случае, огромный объем спекулятивных ставок говорит об уязвимости рынка. Даже небольшого намека на провал сделки или других рисков будет достаточно для того, чтобы вызвать волну распродаж, цепную реакцию. Тогда этот невероятный объем контрактов хлынет на рынок, а покупателей найти при таком фундаменте будет не так-то просто.

2 комментария

Очевидно, что никакого сговора нет, основной набор позы фондами произошёл уже по 50+, так что это не те «инсайдеры», которые зашли по 40, а уж тем более по 30.

- 22 февраля 2017, 14:26

Вальнется все под собственной тяжестью.

- 22 февраля 2017, 20:19

теги блога Юрий Москвин

- ADP

- API

- Brent

- Dow Jones

- EIA

- ETF

- FTSE 100

- Goldman sachs

- S&P

- S&P500

- WTI

- акции

- баррель

- валюта

- валютный рынок

- ВВП США

- вопрос

- госкомпании

- Дадли

- Дж. Йеллен

- Джаннет Йеллен

- дивиденды

- Доллар

- дональд трамп

- драгметаллы

- евро

- европа

- ЕС

- ЕЦБ

- золото

- золото прогноз

- инвестиционные фонды

- индекс

- Йеллен

- М.Драги

- мвф

- Минэнерго США

- ММВБ

- мнение по рынку

- Нефть

- опек+

- офз

- оффтоп

- Путин

- РТС

- рубль

- Рынок нефти

- серебро

- США

- Трамп

- ФРБ

- ФРС

- хедж-фонд

- ЦБ

- ЦБ РФ