Блог им. RusBuffet

ИНВЕСТИЦИОННЫЙ ОБЗОР-ГМК НОРНИКЕЛЬ

- 17 июля 2017, 10:07

- |

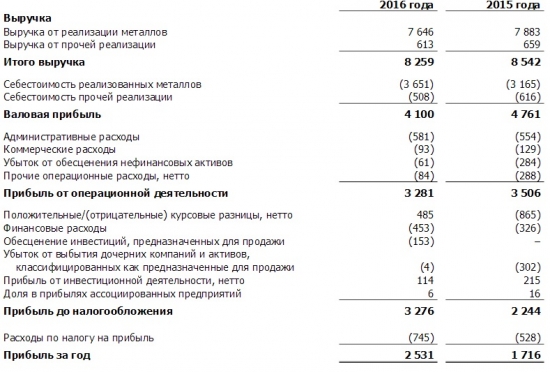

Сначала рассмотрим данные из отчётности за 2016 год

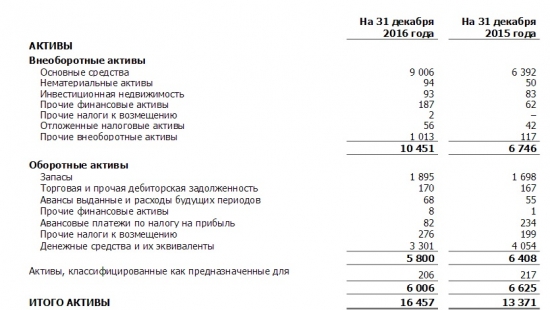

Как мы видим существенно выросли основные средства компании, в 1.5 раза, что не может не радовать.

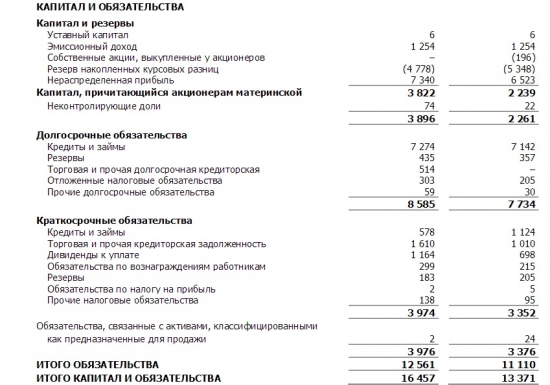

Обязательства выросли на 13%. Негатива в этом не вижу,NetDebt\Ebitda на комфортном уровне 2.3

Акционерный капитал вырос на 70%.

По данным компании NetDebt\Ebitda равен 1.2

Расчёты у компании такие: кредиты и займы(краткосрочные)+кредиты и займы(долгосрочные)-денежные средства и их эквиваленты.Насколько это корректно решать вам

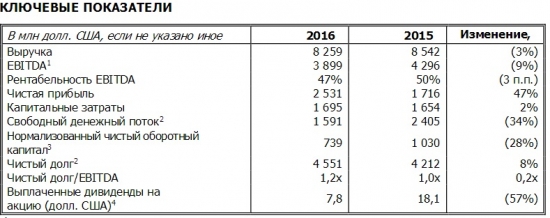

Выручка, Ебитда и рентабельность упали на 3%,9% и 3п.п. соответственно.

Увеличение прибыли в 2016 году на 47%. Половина роста от инвестиционной деятельности, а другая половина положительные курсовые разницы.

Далее хочу рассмотреть перспективы компании:

а именно посмотрим цены на сырьё:

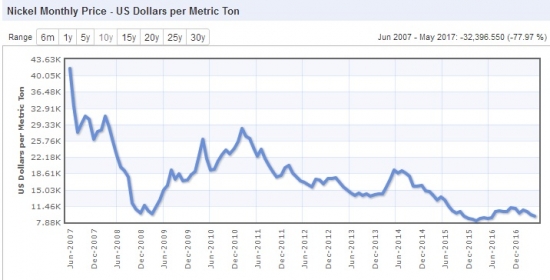

НИКЕЛЬ

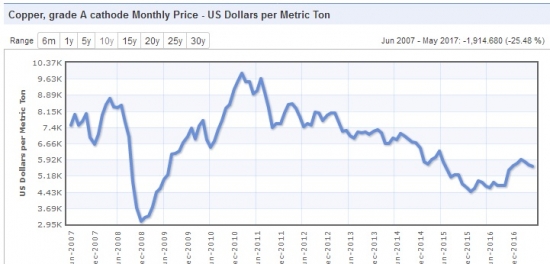

Медь:

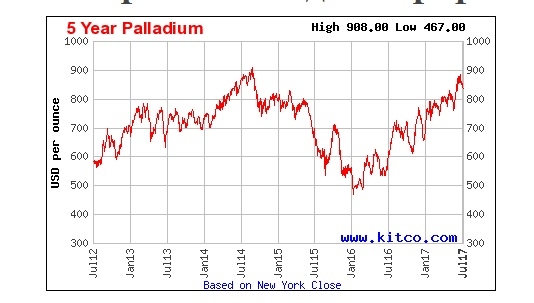

Палладий:

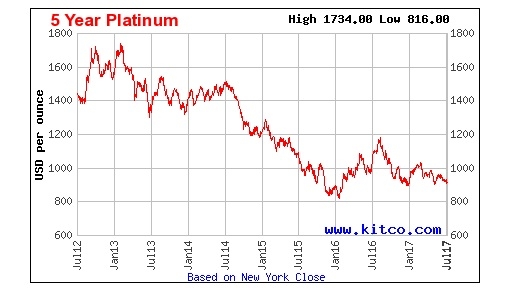

Платина:

Мировой рынок никеля

2016: баланс рынка сместился в сторону дефицита на фоне высокой волатильности цен, спрос вырос благодаря увеличению выпуска нержавеющей стали в Китае, производство сократилось под влиянием более низкого предложения никелевой руды.

Прогноз — осторожный оптимизм: дефицит в 2017 г. может увеличиться до 100 тыс. т, однако неопределенность на рынке сохранится, поскольку Индонезия возобновляет экспорт руды, рост спроса со стороны Китая, вероятно, ослабнет, а биржевые запасы металла все еще остаются на высоком уровне.

Цена на никель продолжила снижение и в феврале опустилась до минимального уровня с 2003 г. – 7 710 долл. США / т. Объявление правительством КНР планов по стимулированию роста экономики и решение ФРС США о сохранении текущей ставки рефинансирования изменили тренд цен на сырье на повышательный. В июне позитивные настроения усилились в результате повышения прогнозов по потреблению никеля и в связи с заявлением президента Филиппин об ограничении добычи и экспорта никелевой руды и началом аудита рудников.

В августе–сентябре эффект остановки добычи никелевой руды на отдельных горнодобывающих предприятиях Филиппин был сбалансирован ожиданием возможной отмены экспорта никелевой руды из Индонезии. Вплоть до объявления результатов президентских выборов в США цены на никель колебались между 9 650 и 10 760 долл. США / т. Рынок позитивно отреагировал на избрание Д. Трампа и его предвыборные обещания о существенном увеличении инвестиций в инфраструктурные проекты в США. Цена на никель достигла максимального годового значения – 11 735 долл. США / т, однако уже к концу года снизилась до 10 000 долл. США / т в связи с введением новой квоты на экспорт никелевой руды из Новой Каледонии в КНР, переносом срока объявления результатов экологического аудита на Филиппинах, а также отсутствием значимого сокращения биржевых запасов никеля. Средняя цена никеля в 2016 г. составила 9 609 долл. США / т, что на 19% ниже среднегодовой цены 2015 г.

После нескольких лет перепроизводства в 2016 г. рынок никеля ушел в минимальный дефицит, поскольку впервые за 5 лет объем потребления превысил производство на 10 тыс. т (около 0,5% от годового спроса). Это было вызвано прежде всего ростом потребления металла на 8% по сравнению с 2015 г., в основном в производстве нержавеющей стали и аккумуляторов в Азии. Одновременно с этим производство первичного никеля стагнировало: сверхнизкие уровни мировых цен на никель, с одной стороны, привели к закрытию ряда убыточных производителей рафинированного никеля, с другой стороны, заставили многих производителей повысить эффективность и загрузку своих производственных мощностей. В Индонезии были введены новые мощности по производству чернового ферроникеля, как следствие введенного в 2014 г. запрета на вывоз необработанной руды. На динамику производства также повлиял дефицит филиппинской никелевой руды в связи с более продолжительным сезоном дождей в первом полугодии и приостановкой добычи на нескольких рудниках из-за экологического аудита отрасли на Филиппинах во втором полугодии 2016 г. Также сказался дефицит сульфидных концентратов из-за закрытия в 2015–2016 гг. убыточных рудников и временный эффект от реконфигурации производства «Норникелем».

Суммарные биржевые запасы никеля на Лондонской бирже металлов и Шанхайской фьючерсной бирже по итогам года снизились на 18 тыс. т, до 472 тыс. т, или около 12 недель мирового потребления.

Факторы, оказавшие влияние на изменение цены на никель

Правительство КНР объявило о планах по стимулированию роста экономики, снижение ставки рефинансирования ЦБ Китая

Рост спроса на никель в КНР

Волатильность на фоне неопределенности Brexit

Конституционный суд Филиппин принял решение о заморозке добычи никеля на 5 рудниках в провинции Zambales

Объявление о начале экологического аудита рудников на Филиппинах

Правительство Филиппин объявляет об остановке добычи никелевой руды на горнодобывающих предприятиях страны

Публикация окончательных результатов филиппинского аудита рудников откладывается

Правительство Филиппин объявило о возможной остановке еще на 10 рудниках

Публикация предварительных результатов аудита рудников на Филиппинах

Д. Трамn побеждает на выборах президента США

Утверждение новой квоты на экспорт никелевой руды из Новой Каледонии

Мировой рынок меди

В первом квартале 2017 года начал формироваться дефицит медьсодержащего минерального сырья. Причиной недостатка стало проведение ряда длительных забастовок на месторождениях в Чили и Перу, а также остановка добычи на руднике Grasberg. В результате, поставки для перерабатывающих мощностей сократились, о чем свидетельствует снижение индекса TC/RC. До конца года ожидается продолжение данной тенденции на фоне роста числа потенциальных трудовых конфликтов, а также уменьшения производства методом SX-EW.

Баланс мирового рынка положительный и сопоставим с показателем первого квартала 2016 года. Здесь определенную роль сыграли длительные выходные в Китае в связи с празднованием Нового года в январе-феврале 2017 года, а также накопленные ранее запасы первичного сырья.

Рост цен на металл в конце 2016 года и начале 2017 года также внес вклад в рост производства. Очевидно, что новый уровень цен способствовал росту выпуска благодаря выходу на полную мощность или восстановлению выпуска на предприятиях, где ранее себестоимость была выше средней цены.

Тем не менее, большинство экспертов сходятся во мнении, что текущий профицит будет купирован до конца 2017 года отрицательным рыночным балансом. При этом, помимо проблем с поставками, большое влияние окажет рост спроса на медь в КНР и других регионах мира.

Динамика и прогноз цен на медь

Котировки меди в I квартале 2017 года продолжили восходящую тенденцию на фоне оптимистичных настроений на мировых финансовых рынках, сокращения предложения металла из-за серии забастовок и проблем с экспортом из Индонезии, а также ожиданием роста потребления меди в КНР и США. Пик оптимизма был зафиксирован в феврале, когда цены достигли $6 145 за тонну, после чего скорректировались к текущим средним уровням. Коррекция обосновывалась рядом политических и финансовых рисков, вынуждающих участников рынков пересматривать свои торговые позиции. Единственным существенным фактором, оказывающим давление, стало снижение импорта катодной меди в КНР в пользу роста поставок сырья, в т.ч. и медного лома. Однако данная тенденция не продлится долго, так как объемы предложения медного лома в мире сегодня ограничены, а забастовки на крупнейших рудниках приведут к снижению добычи меди по итогам 2017 года (и вероятнее всего 2018 года). Отдельно отметим, что количество трудовых конфликтов лавинообразно нарастает в мире. Один из последних, способных повлиять на котировки, возник на руднике месторождения Grasberg, где месячная забастовка может затормозить процесс восстановления уровня добычи, анонсированного компанией-оператором Freeport McMoran.

Давление на котировки, ограничивающее переход уровня цен на более высокую позицию связано с макроэкономическими факторами: ростом ставки федеральных фондов в США, политическими рисками парламентских выборов в Европе (Германия, Франция и другие), неопределенностью ситуации на рынке нефти (продление соглашения ОПЕК+, динамика роста добычи и сокращение запасов нефти в США).

Тем не менее, исходя из прогнозов потребления меди, можно ожидать увеличения спроса в мире, что также положительно скажется на котировках металла. Сейчас цены устойчиво зафиксировались в ценовом диапазоне $5 500 – $6 000 за тонну и, как минимум, сохранят свои позиции в 2017 году.

Прогноз цен на медь

Мировой рынок платины и палладия

Компания Johnson Matthey (JM) ожидает очередного года дефицита платины и палладия на мировом рынке, причем это будет четвертым годом значительного дефицита платины, а соответствующий показатель палладия в 2016 году почти удвоится.

По мнению экспертов JM, по итогам 2016 года ожидается дефицит платины в 861 тысячу унций (26,8 тонны) против 659 тысяч унций в 2015 году — за счет снижения поставок и роста производственного спроса на металл.

Дефицит палладия, по мнению экспертов, в 2016 году составит 843 тысячи унций (26,2 тонны), притом что в 2015 году он составил 447 тысяч унций — решающее воздействие на показатель окажет невысокая активность продаж в соответствующих инвестфондах (ETF).

Johnson Matthey – мировой лидер в производстве и поставках платины и других металлов платиновой группы (МПГ). Основные направления деятельности компании включают в себя производство автокатализаторов, платиновых промышленных катализаторов, сложных химических соединений, переработку, производство и маркетинг МПГ. Продукция Johnson Matthey используется в мире во многих высокотехнологичных отраслях.

Поставки платины на мировой рынок в 2016 году снизятся на 2,9%, до 5,899 миллиона унций. В том числе поставки из ЮАР составят 4,288 миллиона унций (снижение на 6,2%), из России – 679 тысяч унций (рост на 1,3%). После двух лет истощения складских запасов у компаний ЮАР нет больших возможностей наращивания поставок за счет внутренних резервов, отмечают эксперты.

В то же время вторичная переработка вырастет до 1,917 миллиона унций с 1,725 миллиона унций, таким образом, предложение платины в 2016 году достигнет 7,816 миллиона унций.

При этом общий спрос на платину в 2016 году увеличится на 2,6%, до 8,677 миллиона унций. При этом спрос на автокатализаторы вырастет на 1,9%, до 3,497 миллиона унций. С сентября 2015 года в Европе действуют экологические стандарты выхлопа «Евро 6b» для всех новых легковых автомобилей, в результате использование платины в их производстве в целом увеличится.

Спрос на платину в других отраслях промышленности в 2016 году вырастет на 9,7%, до 1,919 миллиона унций, ювелирный спрос — на 3,6%, до 2,929 миллиона унций за счет ожидаемого увеличения использования платины китайскими и индийскими ювелирами.

Инвестиционный спрос в 2016 году, по ожиданиям экспертов, составит 332 тысячи унций против 451 тысячи унций в 2015 году. Эксперты JM видят нейтральный результат по движениям в ETF, учитывая распродажи в начале года, которые были позднее компенсированы покупками. Также не ожидается и значительного спроса на платиновые мерные слитки, как это было в прошлом году.

Дефицит палладия произойдет из-за прогнозируемого снижения фиксации прибыли инвесторами в фондах ETF — будут меньше продавать металл. В отличие от платины, на ETF приходится практически весь инвестиционный спрос на палладий. Также палладий практически не используется при производстве монет, поэтому существует большая неопределенность в отношении инвестиций в этот металл.

В первом квартале 2016 года инвесторы в ETF из Европы, Северной Америки и ЮАР продали около 110 тысяч унций палладия. Тем не менее, это было значительно ниже, чем продажи в последнем квартале 2015 года, когда инвесторы продали около 500 тысяч унций металла.

Прогноз JM предполагает, что повторение значительных распродаж маловероятно, но неопределенность в отношении мирового экономического роста и размера запасов палладия будут продолжать оказывать давление на настроения инвесторов, в результате чего общий инвестиционный спрос снова будет отрицательным и составит 295 тысяч унций против 659 тысяч унций в прошлом году.

По мнению JM, общий спрос на металл вырастет на 5,7%, до 9,862 миллиона унций (306,7 тонны), в том числе спрос в автомобилестроении – до 7,757 миллиона унций против 7,629 миллиона унций в 2015 году.

Поставки первичного палладия незначительно снизятся — до 6,39 миллиона унций с 6,426 миллиона унций в 2015 году, при этом поставки из ЮАР снизятся на 6% — до 2,521 миллиона унций, тогда как Россия поставит на мировой рынок 2,487 миллиона унций против 2,434 миллиона унций в 2015 году. Снижение предложения из ЮАР произойдет из-за того, что производители больше не могут дополнить поставки из запасов.

Небольшое снижение в общем объеме первичных поставок будет компенсировано незначительным ростом переработки вторичного палладия, полученного из автокатализаторов, который может составить 9% от общего предложения — до 2,11 миллиона унций. Эта цифра предполагает, что объемы сбора лома покажут умеренное восстановление от самых низких уровней прошлого года и в первом квартале текущего года.

Мировые поставки вторичного палладия ожидаются на уровне 2,629 миллиона унций, выше показателя 2015 года на 6,9%.

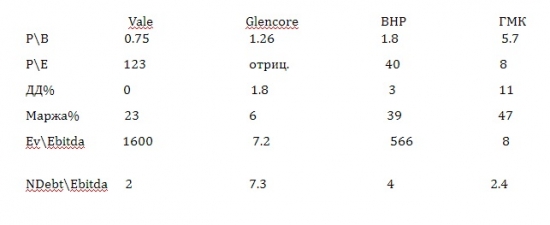

Сравнение с аналогами

Сравним по мультипликаторам с Vale,Glencore,GHP.

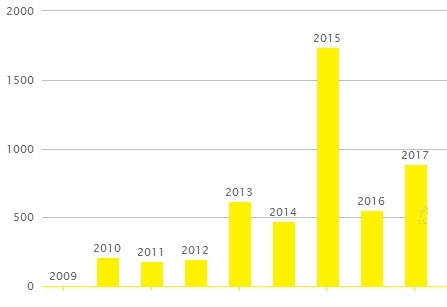

Выводы: Отчётность не плохая, несмотря на цены на сырьё, которые на исторических минимумах.Основные средства растут, капа растёт, компания прибыльная.Стабильно платит дивы

(источник доход.ру)

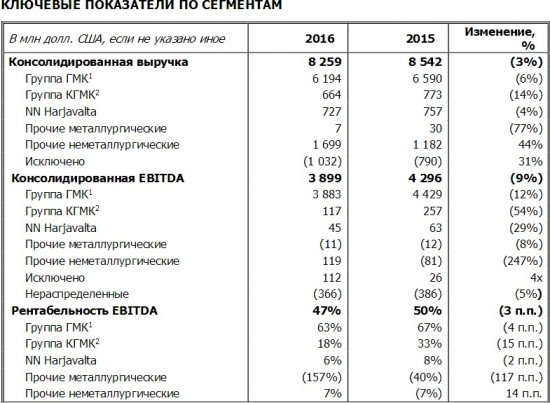

Структура Ebitda-34% Никель,25% Палладий, Медь 24%, Платина 9%

Никель-По итогам 2016 года появился дефицит.В этом году роста не жду, а вот в след.возможно.Как только подъедят запасы цена улетит ракетой(прим.Алюминий)

Палладий-Дефицит по итогам 2016 увеличился почти вдвое.Хоть цены и на исторических максимумах не думаю что цена уйдёт сильно вниз, скорее наоборот.

Медь-В 2017 году появился дефицит.Спрос растёт, цена на исторических минимумах.Жду роста котировок как в никеле.

Платина-Ситуация аналогична с палладием.

Если сравнивать ГМК с основными зарубежными конкурентами, то видно НорНикель явно лучше.

P.S.Из всего вышеизложенного я считаю акции ГМК недооценёнными.Стабильно платят дивиденды, если случится обвал, то дивы будут драйвером к быстрому восстановлению котировок.Также у акций ГМК есть некий опцион на сырьевое ралли, которое думаю произойдёт в ближайшие пару лет.Рекомендация: ПОКУПАТЬ

Все мои обзоры здесь

Данный материал носит исключительно информационный характер. Инвестиционный обзор не является предложением по покупке либо продаже активов и не может рассматриваться как рекомендация к подобного рода действиям. Автор не утверждает, что все приведенные сведения являются единственно верными. Автор не несет ответственности за использование информации, содержащейся в аналитическом обзоре, а также за возможные убытки от любых сделок с активами, совершенных на основании данных, содержащихся в аналитическом обзоре.

- 17 июля 2017, 17:05

- 17 июля 2017, 18:50

теги блога Pavel Romanof

- brexit

- Capex

- DAX

- Dow Jones

- EBIDTA

- En+

- FTSE

- IPO

- MSCI Russia

- NASDAQ

- nikkei

- NYSE

- S&P500

- Алроса

- Алюминий

- Аэрофлот

- Банк Санкт-Петербург

- банки

- биткоин

- ГМК НорНикель

- делеверидж

- Дерипаска

- Детский мир

- дивиденды

- доллар

- Евраз

- инвестиции

- Инвестиционная идея

- Инвестиционный обзор

- инвестор

- ИнтерРАО

- Китай

- кризис

- кукуруза

- кухня

- КэШ

- Левченко Владимир

- Ленэнерго

- ленэнерго ап

- лохотрон

- Лукойл

- Мечел

- мировой кризис

- мировые индексы

- ММВБ

- МОЭСК

- мрск

- МРСК Волги

- МРСК Северного Кавказа

- МРСК Северо-Запада

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- Начинающий Инвестор

- никель

- обзор рынка

- облигации

- опрос

- открытие

- оффтоп

- полюс

- Полюс золото

- пшеница

- разумные инвестиции

- Разумный Инвестор

- Распадская

- ребалансировка портфеля

- Роснефть

- Россети

- российские акции

- Русагро

- РусАгро.AGRO

- русал

- Русский Баффет

- Санкции

- Сахар

- свинина

- спекулянт

- сырьё

- Уголь

- угольные компании

- угольщики

- удобрения

- Уоррен Баффет

- форэкс

- Фосагро

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- Химпром

- Цикличность рынка