Блог им. OneginE

“Большие деньги” готовятся к обвалу нефтяных цен

- 06 августа 2017, 15:22

- |

Инвестиционные фонды Запада резко нарастили свои ставки на рост нефти. За неделю объем длинных позиций по сырью увеличился на 2,1 млрд долларов.

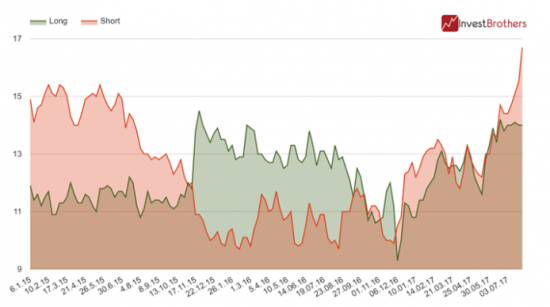

Согласно данным Комиссии по торговле товарными фьючерсами за неделю с 25 июля по 01 августа хедж-фонды накупили в свои портфели 42,5 тыс. длинных контрактов и продали 1,4 тыс. коротких. Таким образом, объем их “лонгов” поднялся до 365,7 тыс. контрактов, а “шортов”сократился до 83,4 тыс. Тем самым, чистая длинная позиция по нефти выросла до 282,4 тыс. контрактов или до 13,8 млрд долларов.

Инвестиционные фонды не увеличивали свои ставки на рост нефти с апреля 2017 г. С тех пор они либо их сокращали, либо не совершали каких-либо серьезных действий. Однако последние изменения портфелей не привели к заметным изменениям на рынке нефти. За этот же период котировки “черного золота” выросли лишь на 1,2%.

На этом фоне хотелось бы отметить действия крупнейших участников торгов. Они, в свою очередь, предпочитали “шортить” нефть. К примеру, спред между gross позициями топ-4 трейдеров резко увеличился, причем в пользу коротких контрактов. По состоянию на 01 августа разница между “шортами и лонгами подскочила до 2,7 процентных пункта, в то время как всего неделю назад она была равна 1,5 п.п.

Резюме

В последний раз крупнейшие участники Нью-Йоркской товарной биржи совершали такие резкие движения в ноябре 2015 г., как раз за несколько месяцев до разворота на рынке нефти.

На наш взгляд, хедж-фонды могут подбросить “черно золото” еще выше, однако если их действия будут идти в разрез с действиями крупнейших трейдеров, то, вполне возможно, после восходящего движения произойдет серьезный обвал цен.

Ссылка на статью

Другая статистика:

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс

к чему тогда были все эти многабукф?

«Голдман Сакс» и иже с ними…

ну хэдж фонды понятно

что нарастии

сауды ж попросили

но опять всех накажут

и фонды опять плакать будут