SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Итоги LTRO 2.0

- 29 февраля 2012, 16:38

- |

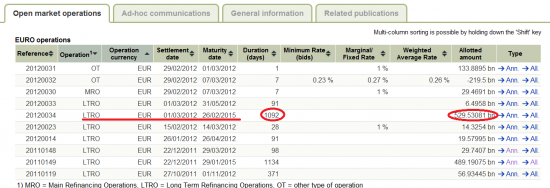

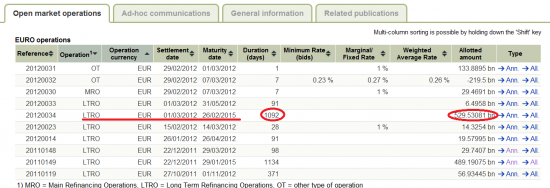

Сегодня состоялось долгожданное оглашение результатов LTRO 2.0 – аукциона ЕЦБ по выдаче новой партии 3-летних кредитов коммерческим банкам под ставку 1% годовых (подобие программы количественного смягчения).

Источник: ЕЦБ

Размер LTRO 2.0 оказался выше консенсус-прогноза Bloomberg (470 млрд. евро), составив 529,5 млрд. евро ($709 млрд.). Таким образом, с конца декабря 2011 года совокупный объем программы рефинансирования со стороны Европейского Центрального Банка составил более 1 трлн. евро! Эта цифра эквивалентна 131% (249% необеспеченных бумаг) всех корпоративных облигаций европейских банков со сроками погашения в 2012 году и 72% (130% необеспеченных бумаг) в 2013 году. Таким образом, европейские банки полностью обеспечены фондированием до 2014 года.

Объем вновь занятых денег без учета рефинансированных банками кредитов, т.е. новая ликвидность, в рамках LTRO 2.0 составил ОКОЛО 445 млрд. евро, что также оказалось выше прогнозов. В рамках LTRO 1.0 объем свежей ликвидности составил около

200 млрд. евро. Разница очевидна.

В рамках второй программы рефинансирования за дешевой ликвидностью обратились 800 коммерческих банка Европы против 523 в рамках LTRO 1.0.

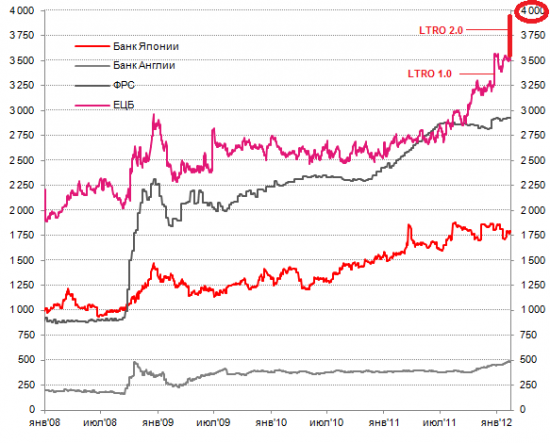

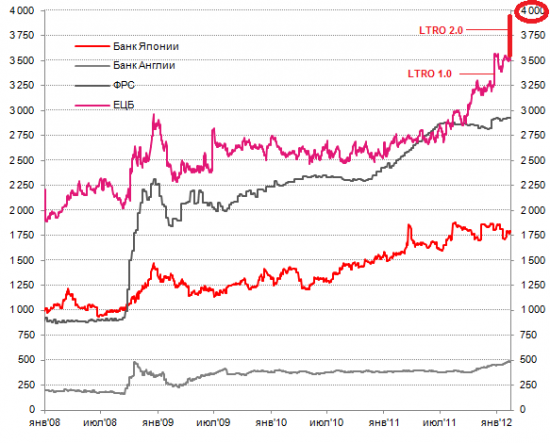

Следствием LTRO 2.0 станет раздувание баланса ЕЦБ практически до $4 трлн.

Европейский Центробанк стал третьим из крупнейших мировых ЦБ, которые пошли на расширение программы выкупа активов (аналог QE) в 2012 году. Напомним, первым свой “печатный станок” в новом году включил Банк Англии, 9 февраля расширив программу выкупа активов на £50 млрд. ($78 млрд.) до £325 млрд. ($510 млрд.). Вторым стал Банк Японии, 14 февраля увеличив программу выкупа гособлигаций на ¥10 трлн. ($128 млрд.) до ¥65 трлн. ($844 млрд.) для поддержки экономики и ослабления курса национальной валюты.

График. Балансы ФРС, Банка Англии, ЕЦБ и Банка Японии, млрд. $

Источник: Bloomberg

Высокий спрос на дешевое фондирование имеет позитивное долгосрочное влияние:

1. Банки теперь практически изолированы от шоков на фондовом рынке

2. Стоимость фондирования для банков значительно снижена, нет проблем с погашением долговых корпоративных обязательств

3. Процесс делевериджа (снижения уровня закредитованности финансовой системы) затормозится.

4. Дешевая ликвидность позитивно повлияет на прибыли банков.

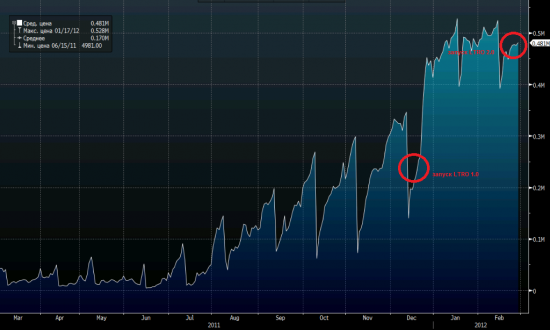

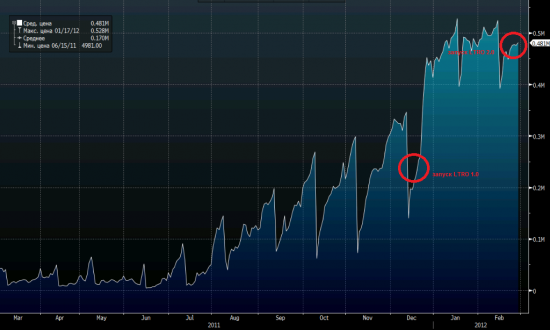

Вероятно, полученные средства европейские банки направят на операции carry trade c облигациями Италии и периферийных стран, наиболее подверженных долговому кризису, а часть полученных денег пойдет на депозиты “overnight” ЕЦБ под ставку 0,25% годовых. Про увеличение кредитования реального сектора экономики никто пока речи не ведет.

График. Депозиты “overnight” коммерческих банков на счетах ЕЦБ, млн. евро

Источник: Bloomberg

Важно понимать, что ЕЦБ, усиливая свое влияние на банковскую систему Европы, лишь тушит пожар долгового кризиса, а не стимулирует восстановление экономики региона.

Единая европейская валюта по факту публикации объема LTRO 2.0 начала умерено снижаться против американского доллара. Волатильность на фондовом рынке подскочила в моменте. Открытым остается вопрос: раздавали ли свои позы всем желающим покупать крупные игроки? Т.е. куда пошли “умные деньги”? Есть серьезное основание полагать, что этот момент был использован для частичной разгрузки портфелей, но окончательная картина сложится во время американской сессии.

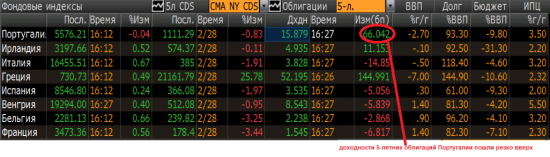

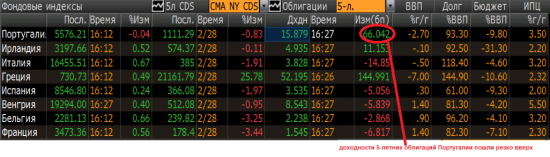

Интересная картина сложилась на долговом рынке Европы – по факту LTRO 2.0 доходности облигаций по всем наиболее подверженным долговому кризису странам стали снижаться, при этом особняком стоит Португалия – следующий кандидат на повторение судьбы Греции.

Источник: Bloomberg

Напоминаем, что сегодня в 17:30 мск будет опубликована вторая оценка ВВП США за IV квартал 2011 года – прогноз прежний +2,8%. Есть риски не попасть в прогноз. На 19:00 мск намечено выступление Главы Федеральной Резервной Системы США Бена Бернанке о денежно-кредитной политике перед комитетом по финансовым услугам Палаты представителей. Бернанке представит отчет в нижней палате в среду, а в четверг его ждут с аналогичным докладом в Сенате. В свете проведенной операции LTRO 2.0 будут интересны комментарии главы ФРС.

В21:00 мск Международная ассоциация по свопам и деривативам (ISDA) огласит результаты голосования о признании факта наступления дефолта по суверенным долговым обязательствам Греции и выплатах по страховкам от дефолта (CDS). Дело в том, что греческий парламент утвердил «оговорку о коллективных действиях» — документ, обязывающий к обмену всех держателей государственных облигаций Греции, если число инвесторов, принявших сделку, достигнет 66%, хотя изначально планка была установлена на уровне 90%. Текущая стоимость CDS на суверенные облигации Греции предполагает вероятность дефолта страны на уровне 94%.

Удачных торгов!

Источник: ЕЦБ

Размер LTRO 2.0 оказался выше консенсус-прогноза Bloomberg (470 млрд. евро), составив 529,5 млрд. евро ($709 млрд.). Таким образом, с конца декабря 2011 года совокупный объем программы рефинансирования со стороны Европейского Центрального Банка составил более 1 трлн. евро! Эта цифра эквивалентна 131% (249% необеспеченных бумаг) всех корпоративных облигаций европейских банков со сроками погашения в 2012 году и 72% (130% необеспеченных бумаг) в 2013 году. Таким образом, европейские банки полностью обеспечены фондированием до 2014 года.

Объем вновь занятых денег без учета рефинансированных банками кредитов, т.е. новая ликвидность, в рамках LTRO 2.0 составил ОКОЛО 445 млрд. евро, что также оказалось выше прогнозов. В рамках LTRO 1.0 объем свежей ликвидности составил около

200 млрд. евро. Разница очевидна.

В рамках второй программы рефинансирования за дешевой ликвидностью обратились 800 коммерческих банка Европы против 523 в рамках LTRO 1.0.

Следствием LTRO 2.0 станет раздувание баланса ЕЦБ практически до $4 трлн.

Европейский Центробанк стал третьим из крупнейших мировых ЦБ, которые пошли на расширение программы выкупа активов (аналог QE) в 2012 году. Напомним, первым свой “печатный станок” в новом году включил Банк Англии, 9 февраля расширив программу выкупа активов на £50 млрд. ($78 млрд.) до £325 млрд. ($510 млрд.). Вторым стал Банк Японии, 14 февраля увеличив программу выкупа гособлигаций на ¥10 трлн. ($128 млрд.) до ¥65 трлн. ($844 млрд.) для поддержки экономики и ослабления курса национальной валюты.

График. Балансы ФРС, Банка Англии, ЕЦБ и Банка Японии, млрд. $

Источник: Bloomberg

Высокий спрос на дешевое фондирование имеет позитивное долгосрочное влияние:

1. Банки теперь практически изолированы от шоков на фондовом рынке

2. Стоимость фондирования для банков значительно снижена, нет проблем с погашением долговых корпоративных обязательств

3. Процесс делевериджа (снижения уровня закредитованности финансовой системы) затормозится.

4. Дешевая ликвидность позитивно повлияет на прибыли банков.

Вероятно, полученные средства европейские банки направят на операции carry trade c облигациями Италии и периферийных стран, наиболее подверженных долговому кризису, а часть полученных денег пойдет на депозиты “overnight” ЕЦБ под ставку 0,25% годовых. Про увеличение кредитования реального сектора экономики никто пока речи не ведет.

График. Депозиты “overnight” коммерческих банков на счетах ЕЦБ, млн. евро

Источник: Bloomberg

Важно понимать, что ЕЦБ, усиливая свое влияние на банковскую систему Европы, лишь тушит пожар долгового кризиса, а не стимулирует восстановление экономики региона.

Единая европейская валюта по факту публикации объема LTRO 2.0 начала умерено снижаться против американского доллара. Волатильность на фондовом рынке подскочила в моменте. Открытым остается вопрос: раздавали ли свои позы всем желающим покупать крупные игроки? Т.е. куда пошли “умные деньги”? Есть серьезное основание полагать, что этот момент был использован для частичной разгрузки портфелей, но окончательная картина сложится во время американской сессии.

Интересная картина сложилась на долговом рынке Европы – по факту LTRO 2.0 доходности облигаций по всем наиболее подверженным долговому кризису странам стали снижаться, при этом особняком стоит Португалия – следующий кандидат на повторение судьбы Греции.

Источник: Bloomberg

Напоминаем, что сегодня в 17:30 мск будет опубликована вторая оценка ВВП США за IV квартал 2011 года – прогноз прежний +2,8%. Есть риски не попасть в прогноз. На 19:00 мск намечено выступление Главы Федеральной Резервной Системы США Бена Бернанке о денежно-кредитной политике перед комитетом по финансовым услугам Палаты представителей. Бернанке представит отчет в нижней палате в среду, а в четверг его ждут с аналогичным докладом в Сенате. В свете проведенной операции LTRO 2.0 будут интересны комментарии главы ФРС.

В21:00 мск Международная ассоциация по свопам и деривативам (ISDA) огласит результаты голосования о признании факта наступления дефолта по суверенным долговым обязательствам Греции и выплатах по страховкам от дефолта (CDS). Дело в том, что греческий парламент утвердил «оговорку о коллективных действиях» — документ, обязывающий к обмену всех держателей государственных облигаций Греции, если число инвесторов, принявших сделку, достигнет 66%, хотя изначально планка была установлена на уровне 90%. Текущая стоимость CDS на суверенные облигации Греции предполагает вероятность дефолта страны на уровне 94%.

Удачных торгов!

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

«This is an astonishing amount. We have net provisions of liquidity of 307 billion euros and if we add in the 91-day tender, we have 313.5 billion euros.

ANNALISA PIAZZA, MARKET ECONOMIST, NEWEDGE STRATEGY

»The ECB second 3-year LTRO has been successful. At a first glance, it looks like today's LTRO refi auction injected another (net) 250-300 billion euros of cash in the system.

большой список комментов по LTRO здесь:

www.zerohedge.com/news/summary-wall-streets-opinions-ltro-2

Нужно, конечно, помнить, что 1% — это халява, но и его надо возвращать, что открывает путь для банков к операциям carry trade и рисковым активам

Благодарю за труд!

Дважды + с профилем