SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. profitstock

Сентимент на рынках зашкаливает

- 14 января 2018, 14:02

- |

Оптимизм инвесторов выходит на свой апогей. Доля быков по многим инструментам на критических значениях:

S&P500 — 94%

Nasdaq — 96%

Nikkei — 88%

Нефть — 94%

Золото — 88%

Индекс товарных рынков (CRB index) — 91%

(данные с ресурса http://www.tag618.com/)

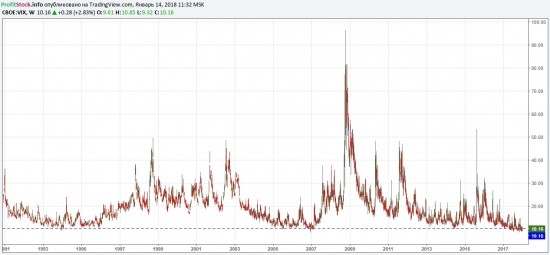

Индекс страха (VIX) на исторических минимумах — 10,16

Такой экстремальный сентимент сигнализирует от скором развороте рынков. Толпа стоит в одну сторону, покупать больше некому.

теги блога profitstock

- 115-фз

- bicion

- bitcoin

- ethereum

- EUR USD

- eurusd

- forex

- Gbp Usd

- GBPUSD

- light

- RGBI

- RGBITR

- S&P500

- S&P500 фьючерс

- spx

- SPX 500

- usdjpy

- USOIL

- Аргентина

- биткоин

- блокировка счетов

- валютное регулирование

- Газпром

- гусев в.п

- Демура

- дефолт

- долла-рубль

- доллар

- доллар - рубль

- Доллар Рубль

- доллар-рубль

- Евро доллар

- золото

- инвестиции

- Инвестиции в недвижимость

- конференция смартлаба

- короновирус

- криптовалюта

- кэрри-трейд

- майнинг

- майнинг криптовалют

- налоговая инспекция

- недвижимость

- нефть

- Облигации

- опрос

- офз

- ОФЗ облигации

- РТС

- рубл

- рубль

- санкции

- сентимент

- серебро

- технический анализ

- торговые сигналы

- форекс

- фунт доллар

- фьючерс ртс

- цена на недвижимость

- экономический кризис

- Эллиотт

- юань

народу много сидит в шортах

а статистика и отчеты показывает другое

это как?

но верить то во что-то надо))

Добрый человек, причём у них ещё 6% запаса роста по сипи, аж 12% по японии)))

Bodhy, бакс начал слабеть — это тоже самое что и когда рубль слабеет — Московская биржа растёт… какбэ))

И после поднятия ставки в США, туда потекли деньги со стран с минусовым процентом. Лично я так рассуждаю. А откеда тогда ликвидность?! Ведь ФРС её какбэ зажала, до ещё и разгрузку баланса какбэ начала, откуда деньги?!

— Из лесу вестимо!))

Всё построено на разнице процентов, кому-то устанавливают минусовую ставку и говорят «плати за хранение денег здесь, или спонсируй США там, выбор за тобой пацан!» И в этом ничего хорошего нет, к нам вон тоже деньги в ОФЗ идут и никто не спрашивает откуда и зачем, спрос всегда высокий, потому что процент хороший, взял под ноль, положил под семь.

Для чего весь этот цирк, я понятия не имею, но так система держится на плаву. По сути весь мир — это одна большая дочка ФРС. А рынки после 2008г не растут на «интересных историях», они растут на «больших вливаниях». Это путь в один конец, прекрати печатать — получишь 1929г. Вот они и будут теперь печатать по очереди, заливая деньгами всё: от Брексита до Шмэкзита. Вы давно слышали про Грецию и страны PIGS?!.. вот видите, как хорошо у них всё стало, экономики запустились, безработица исчезла, всё благодаря грамотной политике Центорбанка, давно говорил им «смягчайтесь», «берите в долг», «печатайте больше евро», «скупайте дерьмо отовсюду», «ломайте свои балансы, всем на них пофиг, теперь новое время — вы можете делать что хотите», «Трамп сумел и нам велел!»)))))

Bodhy, индекс доллара падает с момента избрания Трампа, это 10% роста Сипы или 250 пунктов. Когда есть такой базис роста, грех им не воспользоваться, вот все туда и побежали, все эти европейские и японские деньги под 0 процент. Страха нет, потому что как с нефтью, если ты знаешь что она будет выше, зачем корректироваться, а если корректируешься — то выкупай обратно. Эта же песня работала в биткоине. Теперь же у доллара запаса падения осталось мало и европейские пацаны сворачиваются, в этом году у сипы хай, дальше пила… а вот ещё дальше посмотрим. Падение доллара — мощная штука для роста всего. А вот с ростом доллара всё наоборот выходит.

monetary-policy.livejournal.com/53910.html

Bodhy, с Трампа 10 пунктов упал, две незначительные коррекции на 1,5 пункта, после которых падение только ускорялось. Я на пятилетнем графике смотрю, там разбивка по месяцам.

Ну а как вы хотите чтобы он рос?! Когда биток 10 тыр взял, ТА показал в небо, а где берут деньги я уже пояснил. И вот итог «линейного роста»:

Как пояснил WSJ, «Швейцария стала намного богаче в 2017 г. благодаря тому, что ее центробанк выступил в роли крупного денежного менеджера с портфелем иностранных акций и облигаций на сумму $800 млрд».

Пока центробанки типа ФРС передают большую часть своей прибыли своим правительствам, швейцарский центробанк находится на ранних этапах пятилетнего соглашения о распределении прибыли, согласно которому максимальная сумма, которую он может передать в федеральный и региональный бюджеты Швейцарии, составляет 2 млрд франков в год. Это соглашение продлится до 2020 г. Иными словами, швейцарский центробанк надеется, что рынок не потерпит крах в течение следующих двух лет, иначе вся прибыль обернется потерями.

Bodhy, ну всё правильно, тогда СНП был «недооценён»)) И разница процентных ставок была не такой между США и её союзниками. Вы ещё скажите если рубль упадёт, то ММВБ при стабильной нефти в минусе будет))) Нефть даёт поток баксов в рынок, а рубль — это то, в чём измеряется рынок. Умножаем одно на другое получаем рост. Теперь зачеркните слово «нефть» и замените его еврами и йенами и франками конвертируемыми в доллар и отправленными в США, и посмотрите внимательно сюда

без ликвидности (нефтебаксов) и переоценки (девальвации) рынки в принципе расти не могут, равно как и ВВП и всё остальное. Вот и ищите кто поставляет ликвидность на американский рынок, и откуда она такая красивая взялась, у кого вдруг появились лишние деньги. Если бы одно росло, а другое упало — это перекладка, тут ясно. Но растёт всё и везде, значит это новая ликвидность, новые деньги. Вопрос закрыт!!!

Каждую неделю пару последних лет очень много публикаций о

перекупленности рынка по всем основным индикаторам и критериям за многие годы наблюдения.

Основная тактика авторов публикаций состоит в выкупе ожидаемой коррекции. Коррекцию ожидают в ближайшие недели.

Второй момент — почти все публикации 2017 года на эту тему рекомендуют выходить в кеш или облигации из акций и etf.

И последнее: шортить отсюда не предлагает никто.

140-20%= 112

112 > 100. или 12% Capital Gains > 0

140 — это нереализованная прибыль. Я не теряю ничего, если мой портфель обгоняет по Capital Gain предполагаемую (вычисляемую) коррекцию хоть на долю процента.

Вы с другой стороны посмотрите на этот рост… у индекса доллара есть возможность идти ниже?!:

1) да

2) нет

Если пункт 1, то о какой коррекции вообще может идти речь?!.. А если пункт 2, то Швейцарский ЦБ нивелирует это падение индекса новой скупкой американских бумаг, и рынок покажет нулевую динамику.

Глобальный разворот возможен только по итогам всяких заседаний ЦБ, где главный петух намекнёт на то, что ястребы скоро склюют голубей и у медведей появится шанс пободаться с быками. Рынок… после 2008 — это не рынок, а цирк какой-то. Устроили зоопарк, понимаешь!))

Центробанки уже начали отсос ликвидности из системы, во втором полугодии уже будет нетто-отток. Похмелье придёт быстро и неожиданно

Ничего не поменялось. Все как и 20 лет назад. Покупается страх, а продается жадность.

С середины 16 года не было ни одной 5% и более коррекции в S$P500. Это открывает большие горизонты для торговой фантазии многих трейдеров мира.

Да, глубокого падения — не ждите...

Как бы -дальше не росли.

И это не «оптимизм экономики», скорее — Истерическое недоверие к Бумаге…