SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. fondbull

Хочешь дивидендов - держи Ростелеком!

- 30 марта 2012, 17:17

- |

Ростелеком сообщил о некоторых финансовых результатах по российским стандартам за 2011 год. К сожалению, сравнение с показателями 2010-го лишено смысла, так как в них не отражены результаты МРК, консолидируемые объединенной компанией по РСБУ с 1-го квартала 2011 года. Однако отчетность позволяет вынести определенное суждение относительно размера дивиденды по привилегированным акциям компании.

Вполне ожидаемо, что с консолидацией результатов МРК финансовые показатели Ростелекома многократно выросли. Положительным моментом является то, что уровни рентабельности объединенного Ростелекома намного выше таковых у компании stand alone. Рассмотрим доступные финансовые показатели компании.

Ростелеком является оператором с довольно высокой маржей — на уровне мобильных операторов, и при этом большая часть его выручки по-прежнему генерируется за счет услуг фиксированной телефонной связи. Для сравнения, операционная рентабельность у МТС в 2011 году составила 22,8%, у Вымпелкома — 14,2%, у Мегафона — 21,9%. С другой стороны, у компаний-аналогов, которые были подобраны мной

ранее, уровни операционной рентабельности не превышают 15%.

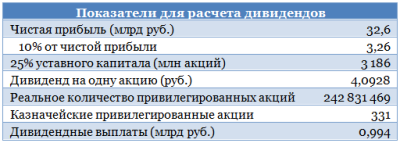

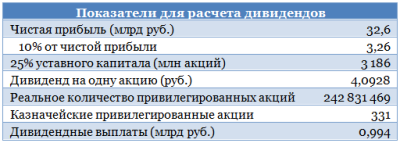

Как я писал ранее, чистая прибыль Ростелекома по итогам 2011 года должна была оказаться на уровне 30 млрд, и фактический показатель довольно близок к прогнозу. Напомню, что в соответствии с новой дивидендной политикой Ростелеком обязуется выплачивать дивиденд на одну привилегированную акцию на уровне 10% чистой прибыли по итогам года по РСБУ, разделенной на количество привилегированных акций, которое составляет 25% от уставного капитала компании. Это количество не соответствует их реальному числу, однако без этой оговорки держатели обыкновенных и привилегированных акций оказались бы в слишком неравном положении из-за резко увеличившегося за счет конвертации бумаг бывших МРК количества обыкновенных акций Ростелекома.

Цена привилегированных акций Ростелекома по состоянию на закрытие 28 марта составила 87,57 рубля. Таким образом, дивидендная доходность на акцию может составить вполне приличные 4,7%. Кроме того, эти префы имеет смысл придержать в связи со слухами об их конвертации в обыкновенные акции, что может дать возможность для арбитража.

Не стоит забывать о том, что Ростелеком по-прежнему находится в процессе получения листинга своих ГДР на Лондонской бирже. Это должно повысить ликвидность акций компании и может послужить краткосрочным спекулятивным драйвером роста. Впрочем, на включение ГДР Ростелекома в индекс FTSE 100 вряд ли стоитрассчитывать, так как для этого необходимо иметь free float в размере 50% от всего объема бумаг.

Пока оценка бумаг Ростелекома близка к справедливой: целевая цена по его акциям составляет 149,58 рубля. Однако в конце 2012-го — начале 2013 года следует ожидать присоединения Связьинвеста к Ростелекому. Президент Дмитрий Медведев распорядился завершить данную сделку в течение 12 месяцев. В ее результате позиции Ростелекома должны усилиться за счет остающихся у Связьинвеста телекоммуникационных активов. Возможно, это вопрос будет вынесен на ГОСА, которое запланировано на июнь, и желающим принять участие в голосовании по нему имеет смысл держать акции хотя бы до закрытия реестра, которое в прошлом году пришлось на 10 мая.

Вполне ожидаемо, что с консолидацией результатов МРК финансовые показатели Ростелекома многократно выросли. Положительным моментом является то, что уровни рентабельности объединенного Ростелекома намного выше таковых у компании stand alone. Рассмотрим доступные финансовые показатели компании.

Ростелеком является оператором с довольно высокой маржей — на уровне мобильных операторов, и при этом большая часть его выручки по-прежнему генерируется за счет услуг фиксированной телефонной связи. Для сравнения, операционная рентабельность у МТС в 2011 году составила 22,8%, у Вымпелкома — 14,2%, у Мегафона — 21,9%. С другой стороны, у компаний-аналогов, которые были подобраны мной

ранее, уровни операционной рентабельности не превышают 15%.

Как я писал ранее, чистая прибыль Ростелекома по итогам 2011 года должна была оказаться на уровне 30 млрд, и фактический показатель довольно близок к прогнозу. Напомню, что в соответствии с новой дивидендной политикой Ростелеком обязуется выплачивать дивиденд на одну привилегированную акцию на уровне 10% чистой прибыли по итогам года по РСБУ, разделенной на количество привилегированных акций, которое составляет 25% от уставного капитала компании. Это количество не соответствует их реальному числу, однако без этой оговорки держатели обыкновенных и привилегированных акций оказались бы в слишком неравном положении из-за резко увеличившегося за счет конвертации бумаг бывших МРК количества обыкновенных акций Ростелекома.

Цена привилегированных акций Ростелекома по состоянию на закрытие 28 марта составила 87,57 рубля. Таким образом, дивидендная доходность на акцию может составить вполне приличные 4,7%. Кроме того, эти префы имеет смысл придержать в связи со слухами об их конвертации в обыкновенные акции, что может дать возможность для арбитража.

Не стоит забывать о том, что Ростелеком по-прежнему находится в процессе получения листинга своих ГДР на Лондонской бирже. Это должно повысить ликвидность акций компании и может послужить краткосрочным спекулятивным драйвером роста. Впрочем, на включение ГДР Ростелекома в индекс FTSE 100 вряд ли стоитрассчитывать, так как для этого необходимо иметь free float в размере 50% от всего объема бумаг.

Пока оценка бумаг Ростелекома близка к справедливой: целевая цена по его акциям составляет 149,58 рубля. Однако в конце 2012-го — начале 2013 года следует ожидать присоединения Связьинвеста к Ростелекому. Президент Дмитрий Медведев распорядился завершить данную сделку в течение 12 месяцев. В ее результате позиции Ростелекома должны усилиться за счет остающихся у Связьинвеста телекоммуникационных активов. Возможно, это вопрос будет вынесен на ГОСА, которое запланировано на июнь, и желающим принять участие в голосовании по нему имеет смысл держать акции хотя бы до закрытия реестра, которое в прошлом году пришлось на 10 мая.

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика