SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. hep8338

Нефть. Быть ли бычьему рынку?

- 19 января 2019, 15:37

- |

Всем привет.

На чаше вероятностей пошел перевес в сторону продолжения бычьего рынка… в продолжение поста https://smart-lab.ru/blog/516473.php

Более оперативная информация по рынкам в моем канале телеграмм https://t.me/khtrader

На прошедшей торговой неделе выпустили свои прогнозы на 2019 год ведущие энергетические агенства. Цифры и оценка как всегда разошлись, но давайте обо всем по порядку. Статья будет большой, поэтому кому лень читать в конце будет общий вывод.

Фундамент.

1) Ситуация с экспортом в Ливии так и не восстановилась, из-за погоды там остановлена загрузка танкеров в портах. Там же начались военные столкновения ни к чему хорошему обычно это не приводит.

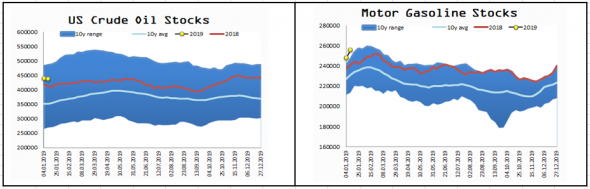

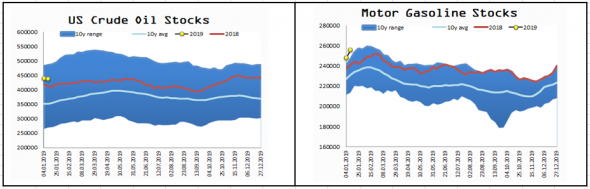

2) В США за прошлую неделю добыча выросла на 200 тб\д и сейчас составляет 11,900 мб\д. При этом вышки сократились на 21 штуку и сейчас их 852, это мощное сокращение. Ситуация с запасами в США плачевная: на картинке ниже

Как видим запасы и нефти, и бензина выше средних, бензин вообще залейся.

3) Вокруг Ирана снова сгущаются тучи. Уже и Европейские чиновники начинают оказывать давление остановить гегемонию в регионе, аятолла не нравится. Госдеп США вообще рассматривает инструменты военного вторжения.

4) Венесуэла, там стало еще хуже. Госдеп хочет свергнуть Мадуро, страны Латинской Америки не признают режим действующего президента и сворачивает все отношения. Дело труба, добыча явно рухнет еще больше.

О прогнозах...

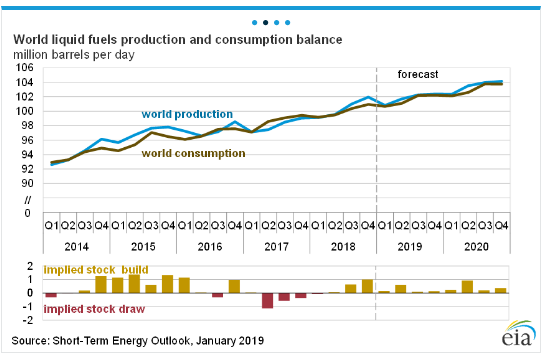

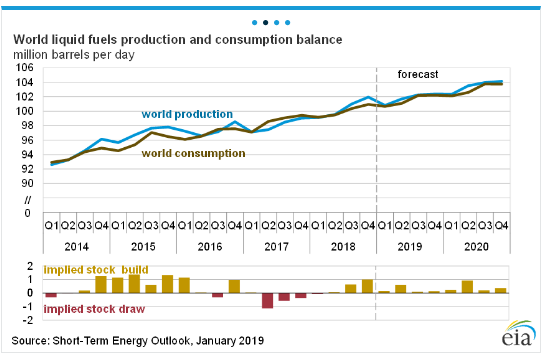

1) Начнем с прогноза от Минэнерго США. Картинка ниже баланс спроса\предложения поквартально в 2019-2020 годах (набрались смелости и сделали прогноз на два года, уз уж эти институциональные пророки)

Как видим с картинки в 2019 году наличный рынок практический в балансе, во втором квартале чуть избыток.

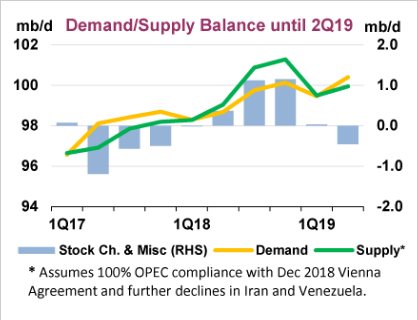

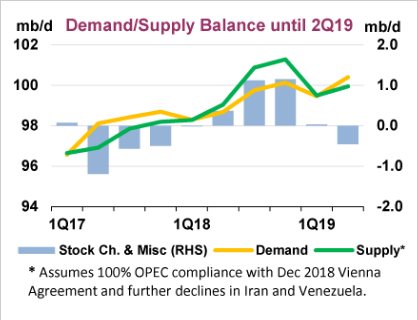

2) Международное энергетическое агенство. Баланс.

Эти пророки говорят нам что наличный рынок нефти во втором квартале в дефиците, первый практический в балансе. Вроди бы данные одни и те же по наличному рынку, а прогнозы разные.

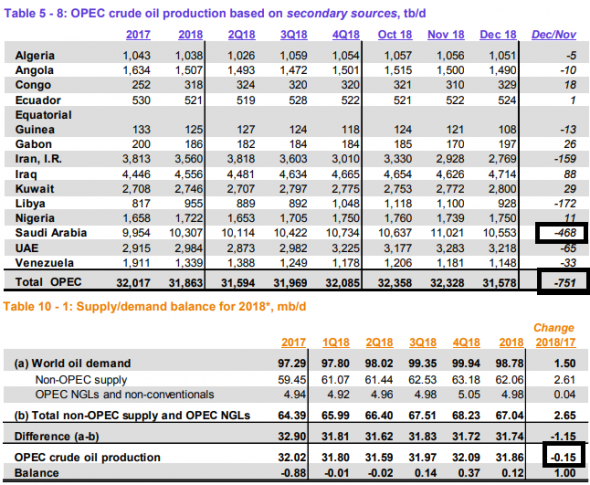

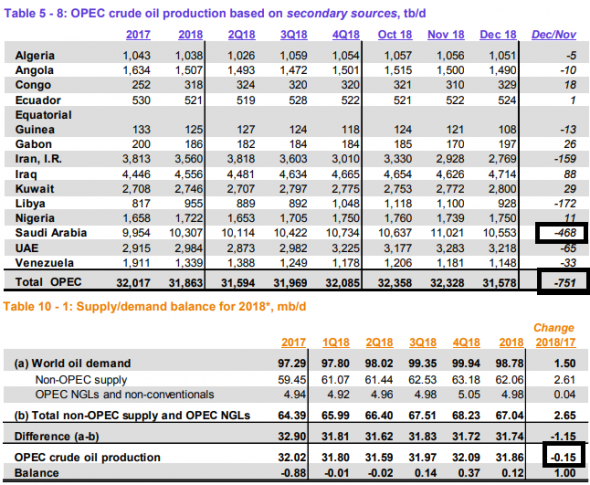

3) ОПЕК. Добыча и спрос на нефть внутри ОПЕК.

ОПЕК сам у себя посчитал, что добыча в декабре упала на 750 тб\д, что любопытно, та же МЭА посчитала, что добыча в странах ОПЕК упала на 590 тб\д. Вот и кому верить теперь. В 2018 году добыча упала на 150 тб\д.

Прогнозировать эти ребята баланс не хотят, но вот у себя спрогнозировали что спрос на нефть внутри ОПЕК в 2019 году снизится на без малого 1 мб\д. Видимо с экономикой не все слава Богу.

Это основная информация с наличного рынка которая переваривается финансовым рынком. Все-таки бычьего здесь больше, особенно Ливия+Иран+Венесуэла, это прям риски для медведей.

Финансовый рынок.

Форвардная кривая начала синхронизироваться с нефтяными ценами и наличным рынком, не взирая на запасы высокий уровень запасов в стране высокий, но импорт нефти сокращается и находится ниже прошлого года и средних за 5 и 15 лет. Основным кто порезал поставки нефти стали Саудиты, видимо хотят создать дефицит в США. такжекак летом сделали профицит, увеличив поставки до 1,4 мб\д.

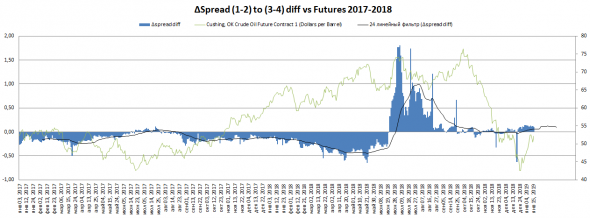

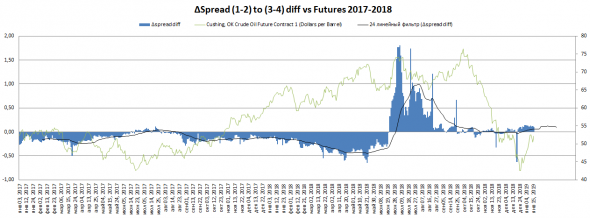

На картинке ниже фронтальные спреды по Брент и Лайт.

Спреды начали расти. В Бренте так и вовсе вышли в бычью зону, т.е. в начале кривой уже имеется бэквордация. Посмотрим что будет дальше.

В Лайте дифференциал вначале кривой также отображает бычьи настроения рынка

Показатель выше нулевой отметки, а это бычий сигнал.

Рыночные настроения на основании распределения позиций отображают следующую картину.

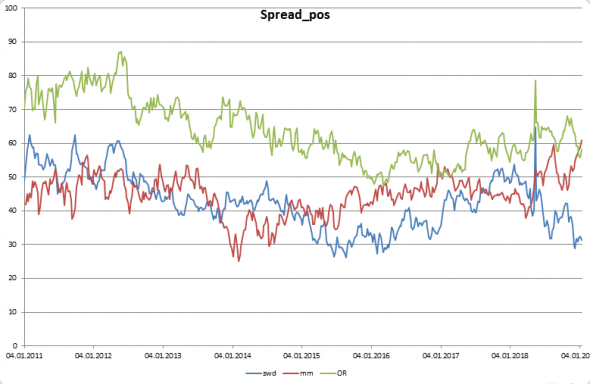

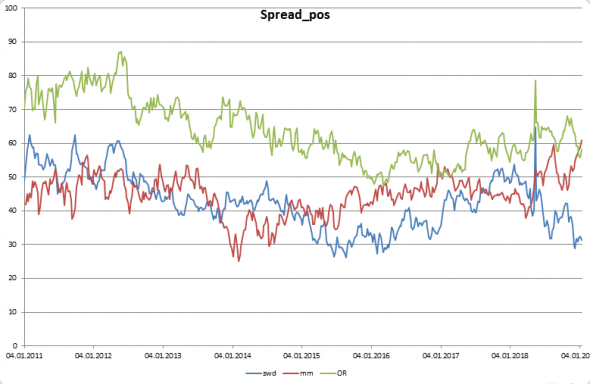

1) Тут первым делом нужно отметить, что спред-позиция фондов по фьючерсам на Брент вышла на новый исторический максимум (красная на картинке ниже)

Ретроспективный взгляд показал, что пики этого показателя приходились на начало бычьего рынка. Только в трех случаях из десяти рынок находился в боковике и ни разу (!!!) не падал.

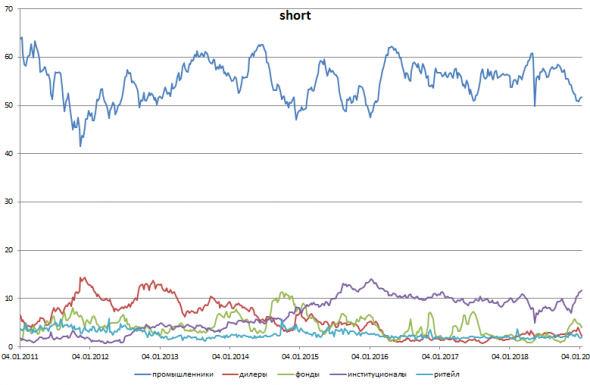

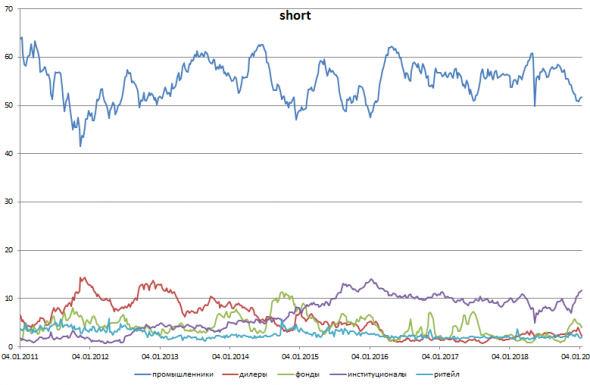

2) Следующая картинка распределение коротких позиций по Брент

Спекулянты кроют шорты, но институционалы (сиреневая) наращивают. Исторический, такое происходит на глобальных лоях рынка (предыдущие исторический пришлись на начало 2016 года).

3) Мой индикатор слабенько, но находится в бычьей зоне.

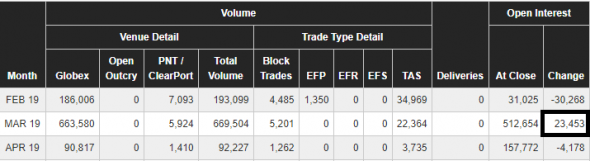

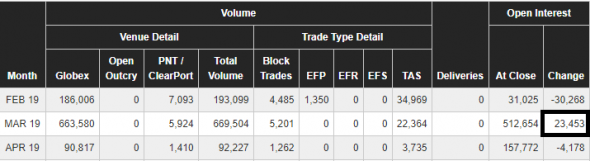

4) В США шатдаун продолжается, поэтому CFTC не выпускает отчеты, мы их не видели уже месяц. Но что примечательно, на фьючерсе Лайта биржа СМЕ по мартовскому контратаку растет ОИ, при растущем фронтальном спреде это указывает на то, что набираются в лонг.

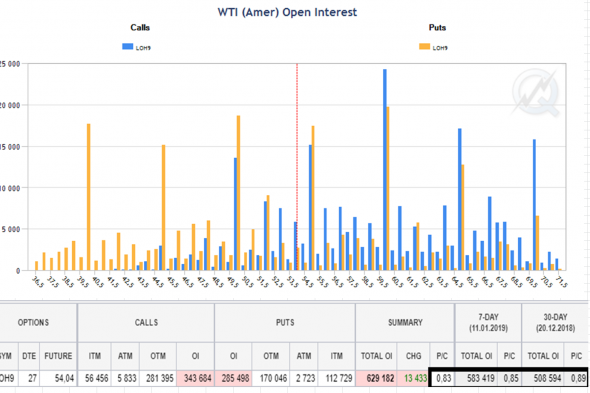

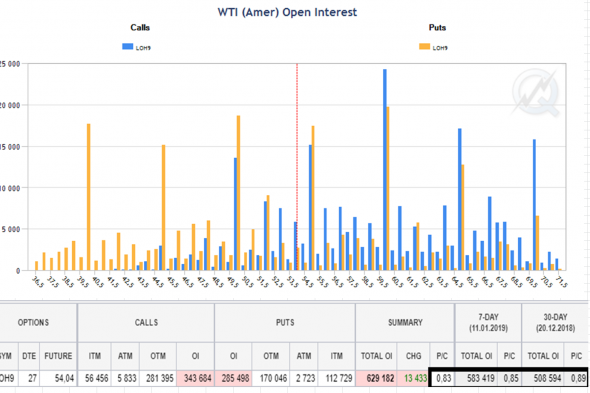

5) На опционном рынке на том же Лайте и той же бирже. Имеем бычью картинку.

Во первых соотношение путов\коллов уверенно движется в сторону коллов. И на страйке 60 имеем диспозицию. Выше 55 можно сказать что рынок бычий.

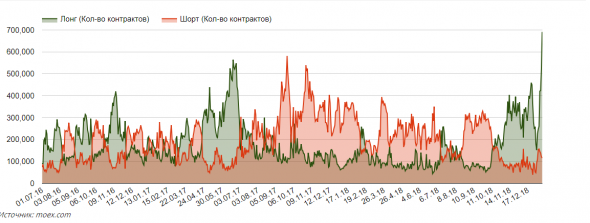

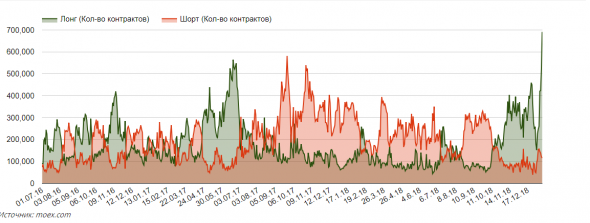

6) Распределение позиций по контракту Брент на Московской бирже следующее:

Это данные на 17.01.2019 год, на вчера физики еще больше нарастили длинных, но и коротких прибавилось прилично. Ретроспективный взгляд показывает, что экстремальные значения по длинным позициям у физиков соответствую лою рынка (история с 2015 года). Например на картинке предыдущий экстремум пришелся на конец июня 2017 года. Это то. о чем я знаю по опыту исследования этих показателей, каким-то чудом отечественные физики имеют интуицию. видимо 90-е не зря пережили.

Цены.

1) Дневной чарт на картинке ниже.

По всей видимости мы стремимся к 60-ти по лайт, но зона разворота начинается от 58, на пути к ней есть уровень 55, после чего рынок пойдет пошибче. Пока осциллятор на длинных настройках высунул голову над нулевой отметкой, это весомый аргумент в подтверждение бычьего рынка.

На 60-ти у нас верхняя граница фрактального канала, ЕМА-200, 50% всего нисходящего движения. Также там статистические уровни.

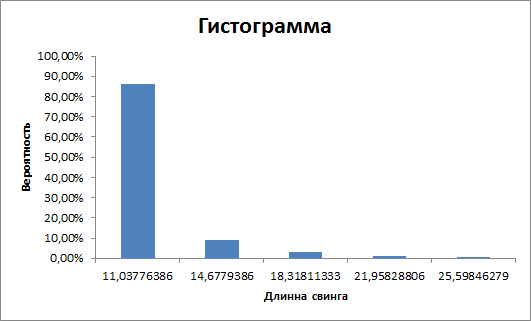

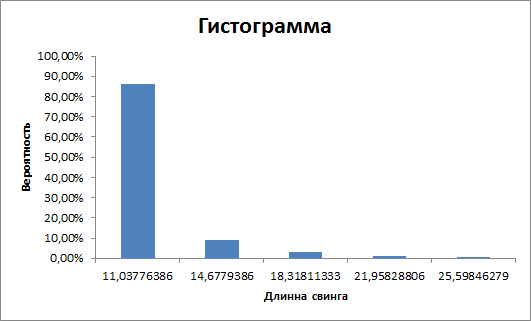

2) Статистика. Распределение актива ниже

Как видим, мы сейчас преодолеваем свинг размером 11,04 доллара от лоя. Следующая остановка это 57, потом 60. Так что 60 уже выглядит не таким уж и далеким. Вероятность разворота от 60 будет 98%.

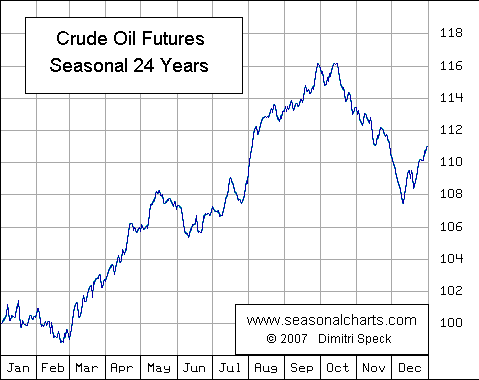

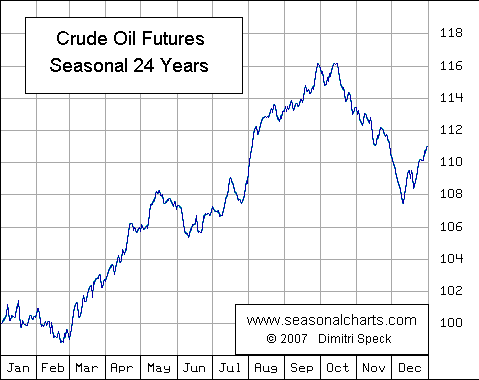

3) А что говорит сезонность?

А она говорит что с марта по май бычий рынок на нефти. Конечно к летнему времени нужно приготовится.

Межрыночные связи.

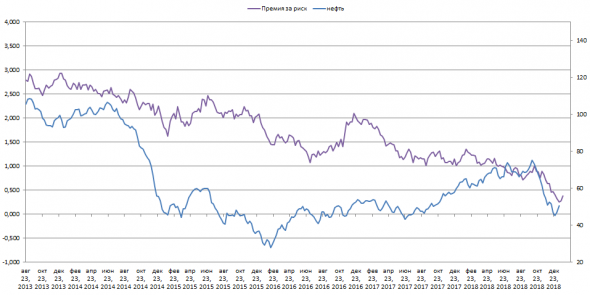

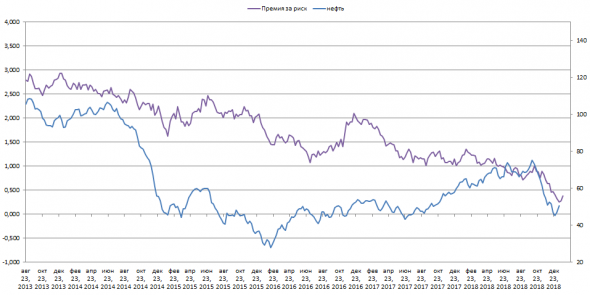

1) Картинка ниже зависимость нефти и ставок.

Цены на нефть догнали премии и сейчас ходят синхронно. Пока мои прогнозы по ставкам сбываются. я считаю что премии и дальше начнут расти, что соответствует аппетиту к риску.

2) Связь с Доу Джонсом

Тут оттолкнулись от лоев и попытались пробить хай. В теории межрыночных связей существует поверье, что товары растут в третью очередь, но рост делового цикла еще не начинался. Поэтому эта связь долгоиграющая.

Экономика.

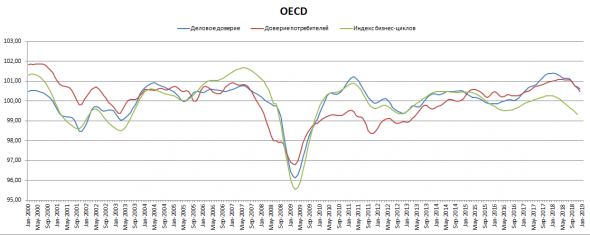

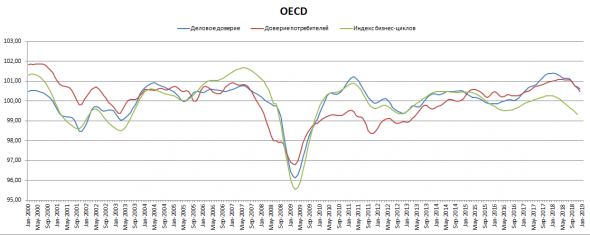

На картинке ниже темпы делового-цикла (зеленый), настроения бизнеса и потребителей в странах ОЭСР.

Ни о каком росте экономики пока речи не идет. Тут хотябы удержаться на этих уровнях, иначе можно скатится в полноценный кризис.

ВЫВОД:

Очень похоже что нефтяные цены собрались порасти, оцениваю примерно до 60ти Лайт. Будем наблюдать за показателями. Те кто не успел вскочить в лонг в средине недели, можно искать точку входа на младших тамфреймах.

Подписывайтесь на мой Телеграмм канал там Вас ждет более оперативная информация.

Мой канал Ютуб здесь я выкладываю разные полезности для трейдеров.

Также можно заказать мастер-класс на выбор. Подробнее по ссылкам:

Оценка рынка нефти

Риск-менеджмент

Торговля опционами

Мастер-классы короткие видео до 1,5 часа. При заказе оптом делаю скидку.

Всем добра.

На чаше вероятностей пошел перевес в сторону продолжения бычьего рынка… в продолжение поста https://smart-lab.ru/blog/516473.php

Более оперативная информация по рынкам в моем канале телеграмм https://t.me/khtrader

На прошедшей торговой неделе выпустили свои прогнозы на 2019 год ведущие энергетические агенства. Цифры и оценка как всегда разошлись, но давайте обо всем по порядку. Статья будет большой, поэтому кому лень читать в конце будет общий вывод.

Фундамент.

1) Ситуация с экспортом в Ливии так и не восстановилась, из-за погоды там остановлена загрузка танкеров в портах. Там же начались военные столкновения ни к чему хорошему обычно это не приводит.

2) В США за прошлую неделю добыча выросла на 200 тб\д и сейчас составляет 11,900 мб\д. При этом вышки сократились на 21 штуку и сейчас их 852, это мощное сокращение. Ситуация с запасами в США плачевная: на картинке ниже

Как видим запасы и нефти, и бензина выше средних, бензин вообще залейся.

3) Вокруг Ирана снова сгущаются тучи. Уже и Европейские чиновники начинают оказывать давление остановить гегемонию в регионе, аятолла не нравится. Госдеп США вообще рассматривает инструменты военного вторжения.

4) Венесуэла, там стало еще хуже. Госдеп хочет свергнуть Мадуро, страны Латинской Америки не признают режим действующего президента и сворачивает все отношения. Дело труба, добыча явно рухнет еще больше.

О прогнозах...

1) Начнем с прогноза от Минэнерго США. Картинка ниже баланс спроса\предложения поквартально в 2019-2020 годах (набрались смелости и сделали прогноз на два года, уз уж эти институциональные пророки)

Как видим с картинки в 2019 году наличный рынок практический в балансе, во втором квартале чуть избыток.

2) Международное энергетическое агенство. Баланс.

Эти пророки говорят нам что наличный рынок нефти во втором квартале в дефиците, первый практический в балансе. Вроди бы данные одни и те же по наличному рынку, а прогнозы разные.

3) ОПЕК. Добыча и спрос на нефть внутри ОПЕК.

ОПЕК сам у себя посчитал, что добыча в декабре упала на 750 тб\д, что любопытно, та же МЭА посчитала, что добыча в странах ОПЕК упала на 590 тб\д. Вот и кому верить теперь. В 2018 году добыча упала на 150 тб\д.

Прогнозировать эти ребята баланс не хотят, но вот у себя спрогнозировали что спрос на нефть внутри ОПЕК в 2019 году снизится на без малого 1 мб\д. Видимо с экономикой не все слава Богу.

Это основная информация с наличного рынка которая переваривается финансовым рынком. Все-таки бычьего здесь больше, особенно Ливия+Иран+Венесуэла, это прям риски для медведей.

Финансовый рынок.

Форвардная кривая начала синхронизироваться с нефтяными ценами и наличным рынком, не взирая на запасы высокий уровень запасов в стране высокий, но импорт нефти сокращается и находится ниже прошлого года и средних за 5 и 15 лет. Основным кто порезал поставки нефти стали Саудиты, видимо хотят создать дефицит в США. такжекак летом сделали профицит, увеличив поставки до 1,4 мб\д.

На картинке ниже фронтальные спреды по Брент и Лайт.

Спреды начали расти. В Бренте так и вовсе вышли в бычью зону, т.е. в начале кривой уже имеется бэквордация. Посмотрим что будет дальше.

В Лайте дифференциал вначале кривой также отображает бычьи настроения рынка

Показатель выше нулевой отметки, а это бычий сигнал.

Рыночные настроения на основании распределения позиций отображают следующую картину.

1) Тут первым делом нужно отметить, что спред-позиция фондов по фьючерсам на Брент вышла на новый исторический максимум (красная на картинке ниже)

Ретроспективный взгляд показал, что пики этого показателя приходились на начало бычьего рынка. Только в трех случаях из десяти рынок находился в боковике и ни разу (!!!) не падал.

2) Следующая картинка распределение коротких позиций по Брент

Спекулянты кроют шорты, но институционалы (сиреневая) наращивают. Исторический, такое происходит на глобальных лоях рынка (предыдущие исторический пришлись на начало 2016 года).

3) Мой индикатор слабенько, но находится в бычьей зоне.

4) В США шатдаун продолжается, поэтому CFTC не выпускает отчеты, мы их не видели уже месяц. Но что примечательно, на фьючерсе Лайта биржа СМЕ по мартовскому контратаку растет ОИ, при растущем фронтальном спреде это указывает на то, что набираются в лонг.

5) На опционном рынке на том же Лайте и той же бирже. Имеем бычью картинку.

Во первых соотношение путов\коллов уверенно движется в сторону коллов. И на страйке 60 имеем диспозицию. Выше 55 можно сказать что рынок бычий.

6) Распределение позиций по контракту Брент на Московской бирже следующее:

Это данные на 17.01.2019 год, на вчера физики еще больше нарастили длинных, но и коротких прибавилось прилично. Ретроспективный взгляд показывает, что экстремальные значения по длинным позициям у физиков соответствую лою рынка (история с 2015 года). Например на картинке предыдущий экстремум пришелся на конец июня 2017 года. Это то. о чем я знаю по опыту исследования этих показателей, каким-то чудом отечественные физики имеют интуицию. видимо 90-е не зря пережили.

Цены.

1) Дневной чарт на картинке ниже.

По всей видимости мы стремимся к 60-ти по лайт, но зона разворота начинается от 58, на пути к ней есть уровень 55, после чего рынок пойдет пошибче. Пока осциллятор на длинных настройках высунул голову над нулевой отметкой, это весомый аргумент в подтверждение бычьего рынка.

На 60-ти у нас верхняя граница фрактального канала, ЕМА-200, 50% всего нисходящего движения. Также там статистические уровни.

2) Статистика. Распределение актива ниже

Как видим, мы сейчас преодолеваем свинг размером 11,04 доллара от лоя. Следующая остановка это 57, потом 60. Так что 60 уже выглядит не таким уж и далеким. Вероятность разворота от 60 будет 98%.

3) А что говорит сезонность?

А она говорит что с марта по май бычий рынок на нефти. Конечно к летнему времени нужно приготовится.

Межрыночные связи.

1) Картинка ниже зависимость нефти и ставок.

Цены на нефть догнали премии и сейчас ходят синхронно. Пока мои прогнозы по ставкам сбываются. я считаю что премии и дальше начнут расти, что соответствует аппетиту к риску.

2) Связь с Доу Джонсом

Тут оттолкнулись от лоев и попытались пробить хай. В теории межрыночных связей существует поверье, что товары растут в третью очередь, но рост делового цикла еще не начинался. Поэтому эта связь долгоиграющая.

Экономика.

На картинке ниже темпы делового-цикла (зеленый), настроения бизнеса и потребителей в странах ОЭСР.

Ни о каком росте экономики пока речи не идет. Тут хотябы удержаться на этих уровнях, иначе можно скатится в полноценный кризис.

ВЫВОД:

Очень похоже что нефтяные цены собрались порасти, оцениваю примерно до 60ти Лайт. Будем наблюдать за показателями. Те кто не успел вскочить в лонг в средине недели, можно искать точку входа на младших тамфреймах.

Подписывайтесь на мой Телеграмм канал там Вас ждет более оперативная информация.

Мой канал Ютуб здесь я выкладываю разные полезности для трейдеров.

Также можно заказать мастер-класс на выбор. Подробнее по ссылкам:

Оценка рынка нефти

Риск-менеджмент

Торговля опционами

Мастер-классы короткие видео до 1,5 часа. При заказе оптом делаю скидку.

Всем добра.

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика

Графики, картинки, все здорово, Плюсую.

Только главного ответа нет, кто Конкретно будет покупать фьючи, двигая лайт до 60? ( брент на 69).

Выше 59, физики взяли больше 400тыс в лонг, это больше чем было 25 декабря.

Обычно их шкапят на 4 бакса, Следовательно, наиболее вероятная экспира текущего контракта 59-4=55долл по брент. 46 по лайт.

Есть это в pdf формате в виде отчета?

«Это данные на 17.01.2019 год, на вчера физики еще больше нарастили длинных, но и коротких прибавилось прилично. Ретроспективный взгляд показывает, что экстремальные значения по длинным позициям у физиков соответствую лою рынка (история с 2015 года).»

Это на ммвб. А что с таким наблюдением на СМЕ по ОИ?

есть мой мастер-класс по оценке рынка нефти, всего 10 долларов. Если хотите поучится самое оно. я там об этом всем рассказываю и показываю как работать с ресурсами.