Блог им. Zek_Sinica

ПАО Роснефть отчет 4 кв. 2018. Мир розовых единорогов.

- 10 февраля 2019, 13:21

- |

Мы живем в чудесное время для «местных» нефтяных компаний. Отчеты один краше другого, но как показывает история, именно в такие моменты возможно лучше сидеть на заборе?

Теперь к отчетности:

по году:

Выручка +37%

Чистая прибыль +>100%

EBITDA +48%

Свободный денежный поток +>100%

Мир розовых единорогов не иначе.

При разговоре про Роснефть всегда все заканчивается долгом, или скрытым долгом в виде долгосрочных контрактов поставок с Китаем. Однако Игорь Иванович тут не подкачал.

Как менялись мультипликаторы:

Комментируя результаты 2018 г., Председатель Правления и Главный исполнительный директор ПАО «НК «Роснефть» И.И. Сечин сказал:

«В 2018 году на фоне волатильности нефтяных цен, негативного изменения налогового законодательства, введения регулирования цен на нефтепродукты на внутреннем рынке и влияния ограничений на добычу ОПЕК+ Компания продемонстрировала успешные производственные и финансовые результаты.

Роснефть продолжила реализацию инвестиционных проектов и интеграцию ранее приобретенных активов.

Свою эффективность подтверждает одобренная год назад стратегия органического роста, направленная на повышение прибыльности бизнеса и максимизацию отдачи от существующих активов. По итогам года Компания продемонстрировала значительный денежный поток, в результате чего объем долговой нагрузки был снижен более чем на 14 млрд долл. США.»

Долг действительно хорошо упал(на 40%), а выросшая EBITDA радует соотношением 1,4!(без учета предоплат). Вероятно долг будет и дальше падать, благодаря огромному FCF.

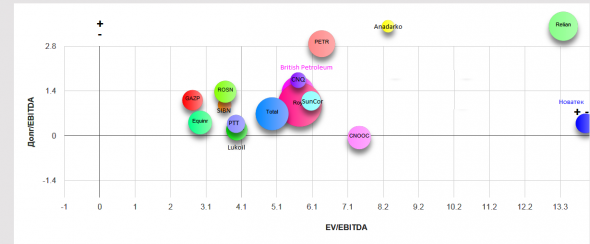

На глобальной карте крупных нефтяных компаний, помимо российских же компаний, находится только норвежский Equinor и тайский PTT.

Теперь к главному и сакральному. Когда заходить?

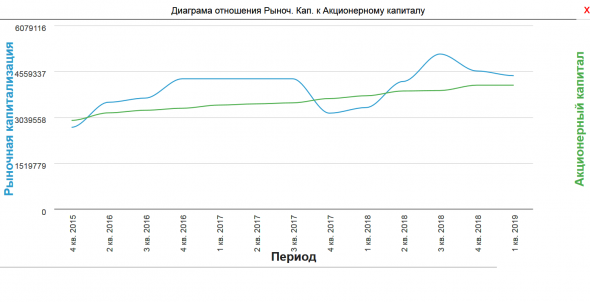

Исторически за последние несколько лет, было два прекрасных момента для входа. Это конец 2015, и конец 2017. Когда рыночная капитализация падала ниже акционерного капитала. Сейчас же компания явно на пике популярности и с более чем скромной див.доходностью 5%.

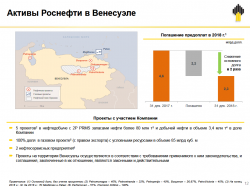

Также хотелось бы страшилки в виде «Снова деньги закопали в Венесуэле» отмести, 50% суммы кредита уже закрыто.

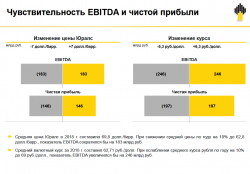

А в заключении, интересная зависимость EBITDA Роснефти от цены на нефть. Каждые 10% падения от 70$, вызывают примерно такого же размера падение EBITDA, ну или рост соответственно.

P.S.: все диаграммы составлены на основе отчетов.

P.P.S: Данный обзор не может рассматриваться и использоваться как индивидуальная инвестиционная рекомендация

Несмотря на то, что данный материал был подготовлен с максимальной тщательностью, автор и ресурс, на котором размещена статья, не могут гарантировать достоверность и полноту включенной в обзор информации. Автор и ресурс не несут ответственности за убытки от использования информации, содержащейся в данном обзоре.

- 12 февраля 2019, 21:54

- 14 февраля 2019, 03:41

теги блога Жека Аксельрод

- Inc.

- Activision Blizzard

- Apple

- correction

- En+

- IMOEX

- Mail.Ru Group

- Metro AG

- Micron Technology

- Philip Morris

- Seagate

- Tesla

- US500

- Western Digital

- X5 Retail Group

- Акрон

- акции

- Алроса

- ара

- АФК Система

- аэрофлот

- Бабкины бабки

- башнефть

- БКС

- брокеры

- вирус

- ВТБ

- Газпром

- Газпромнефть

- гидро

- ГМК Норникель

- Детский Мир

- дивиденды

- дивы

- Евротранс

- ЕН+

- железная дорога

- жулики

- Индекс МБ

- конференция смартлаба

- кризис

- курваобзор

- Лента

- Лукойл

- Магнит

- мать и дитя

- металлурги

- Мечел

- ММВБ

- ММК

- Московская Биржа

- мсфо

- МТС

- мультипликаторы

- мультназлобу

- Нефть

- НЛМК

- Новатэк

- норильский никель

- норка

- обзор рынка

- ОГК-2

- отчеты МСФО

- прогноз по акциям

- пятерочка

- Распадская

- РосАгро

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- Русал

- Русгидро

- Русснефть

- сбербанк

- Северсталь

- система

- Совкомфлот

- Татнефть

- тесла

- теханализ

- техническая картина

- технический анализ

- техосмотр

- ТМК

- Трансконтейнер

- Турция

- удобрения

- фильтр новостей

- Фосагро

- фьючерс mix

- Центральный телеграф

- Черкизово

- чёрный лебедь

- Юнипро

- Юнипро. Березовская ГРЭС

- Яндекс

- Яндекс компания