Блог им. Investbank

Новатэк – как всегда дорого, но похоже оправдано

- 16 апреля 2019, 01:02

- |

Когда бы я не смотрел на Новатэк, как на цель для инвестиций, меня всегда смущал запредельный ценник, и я откладывал решение на потом. Сами посудите, 7.7x EV / EBITDA’19 и 5.1% доходности по свободному денежному потоку 2019. Средняя российская нефтегазовая компания сейчас стоит 3.9x EV / EBITDA’19 и дает 12.0% доходности по свободному денежному потоку 2019.

В рамках одного из проектов на работе изучал проекты развития северного морского пути. Меня поразили безумные 300 млрд руб., которые наше правительство планирует потратить на его развитие. При этом, основным эксплуатантом этой истории будет именно Новатэк (50% грузопотока к 2024 году). Ледоколы ЛК-60Я, которые строит Росатом, слишком узкие, чтобы обеспечивать проводку во льдах контейнеровозов международных компаний (ширина ледоколов 34 метров vs. ширина контейнеровозов 56 метров). Да и сами контейнеровозы не приспособлены плавать в арктических льдах. Новатэк же строит суда для перевозки СПГ подходящей ширины и нужного класса. Цена СПГ в Азиатских хабах исторически на 10%-15% дороже, чем в Европе. Все это говорит о том, что государство работает на севере именно в интересах Новатэка.

Строительство необходимой инфраструктуры за счет государственных денег – отлично! Но зачем это государству? Здесь сказывается разница в горизонтах планирования обычного индивидуального инвестора и наших элит. Мы с вами очень редко смотрим на прогнозы дальше 2-3 лет. И в рамках такого горизонта инвестиции в Новатэк действительно не выглядят привлекательными. Однако наши элиты рассматривают СПГ-проекты как долгосрочную точку роста ВВП страны. У нас 25% мировых запасов газа и нам стратегически важно развивать эту отрасль. Мажоритарии Новатэка, Леонид Михельсон (24.8%) и Геннадий Тимченко (23.5%), близки к Путину, поэтому компания и стала главным бенефициаром национальной стратегии России.

Стоит ли вкладываться в эту долгосрочную точку роста индивидуальному инвестору?

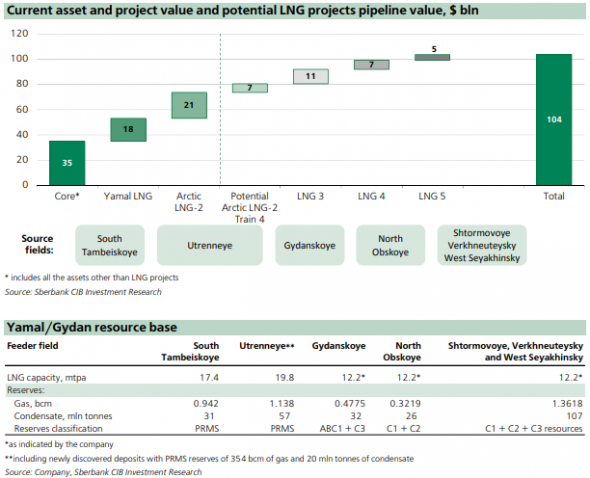

На выходных прочитал большой отчет аналитического департамента Сбербанка CIB о Новатэке. Инвестиционная история компании оставляет очень хорошее впечатление. При текущих планах развития проектов компании, уже в 2021 году доходность свободного денежного потока должна выйти на двузначный уровень (то есть, практически сравнятся со средними показателями российского нефтегазового рынка). Но это не главное. Аналитики предлагают рассматривать Новатэк не просто как набор исторических газовых активов плюс 2 крупных СПГ проекта (Ямал СПГ и Арктик СПГ-2), а как целую вереницу СПГ проектов, запускаемых каждые 5-6 лет. Если сделать предпосылку, что в ближайшие десятилетия Новатэк сможет сохранять свою стратегию, то при существующей разведанной ресурсной базе, его капитализация может быть больше 100 млрд долл. (текущая капитализация 55 млрд). Таким образом, мой ответ на вопрос выше – делать ставку на Новатэк безусловно стоит, особенно, если ваш инвестиционный горизонт более 4-5 лет.

Больше пишу тут: https://t.me/intrinsic_value

- 16 апреля 2019, 08:48

- 16 апреля 2019, 12:23

теги блога Вячеслав Кабаев

- 2 эшелон

- Boeing

- Carry trade

- fed reserve

- Goldman Sachs

- Lyft

- S&P500

- uber

- us

- X5 Retail Group

- акции

- Алроса

- американский рынок

- АМЗ

- АФК Система

- Ашинский МЗ

- Бюджетное правило

- ВСМПО АВИСМА

- второй эшелон

- высокодоходные облигации

- Газпромнефть

- Галс девелопмент

- Галс-Девелопмент

- гк пик

- ГМК Норникель

- девелопмент

- долгосрок

- Евраз

- золото

- инвестиции

- инвестор

- ИНГРАД

- Интер РАО

- ИнтерРАО

- ипотека

- Иркут

- Кобальт

- коронавирус

- КТК

- Курс валюты

- ЛСР

- Лукойл

- Магнит

- макро из США

- макроэкономика

- медь

- металлургия

- металлы

- ММК

- мобильный пост

- Московская биржа

- мтс

- Нефтегазовый сектор экономики в мире

- Нефть

- никель

- НЛМК

- Новатэк

- Норникель

- Облигации

- Обувь России

- оффтоп

- падение

- Палладий

- перспективы

- платина

- полюс

- Полюс Золото

- портфель

- Потанин

- Принципы

- прогноз

- протек

- Распадская

- регулирование

- ренессанс капитал

- Россети

- российская биржа

- российские акции

- Российский рынок

- российский фондовый рынок

- рост доллара

- рынок США

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- ставка

- Ставки

- сталь

- трежериз

- уголь

- фондовый рынок

- Фосагро

- ФСК Россети

- фьючерс

- ЦБ

- экономика США

- электроэнергетика

- Эталон

- Яндекс