SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Дивдоходность акций Россетей составит в 2019 году 5% при выплате 50% поступлений - Атон

- 18 июля 2019, 11:35

- |

Оценка дивидендного потенциала перед обновлением политики

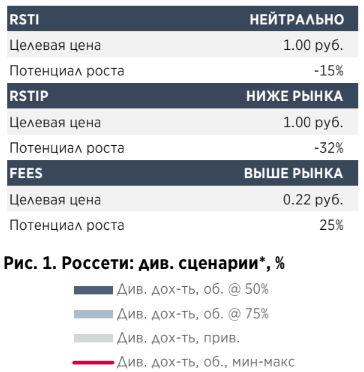

Россети представят обновление дивидендной политики к концу 2019, и мы полагаем, что для оценки дивидендного потенциала компании можно использовать поступления от дочерних компаний в форме дивидендов

При коэффициенте выплат 50% дивиденды Россетей составят 10-12 млрд руб. в год (доходность за 2019: 5% по обыкновенным акциям, 6% по привилегированным)

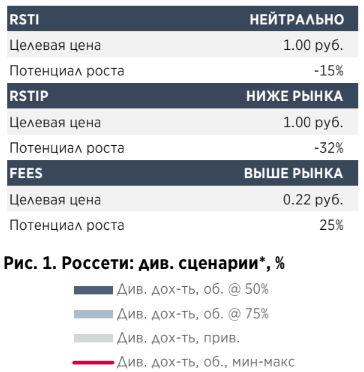

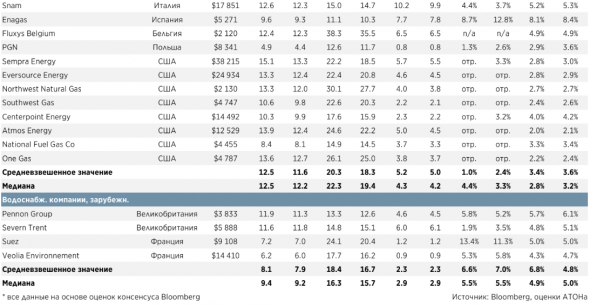

Мы сохраняем НЕЙТРАЛЬНУЮ позицию по Россетям до объявления стратегии, отмечая дорогую оценку после ралли (EV/EBITDA 2019П 3.5x, +20% против ФСК)

Россети: стратегия-2035, опционный план, дивидендная политика к концу 2019

Долгожданные обновления Россетей – новая стратегия, опционная программа для менеджмента и изменения в дивидендной политике – должны быть представлены к концу 2019. На данном этапе мы не видим четких ориентиров по готовящимся изменениям, но считаем, что рынок бы положительно воспринял усиление фокуса менеджмента на рыночную капитализацию благодаря опционному плану, новые подробности о векторе долгосрочного развития электросетевого бизнеса и цифровизации, а также оптимизацию дивидендной политики. В данном отчете мы фокусируемся на последнем пункте и представляем оценку дивидендного потенциала Россетей, основывая прогнозы на финансовых планах МРСК/ФСК на 2019-20 по РСБУ.

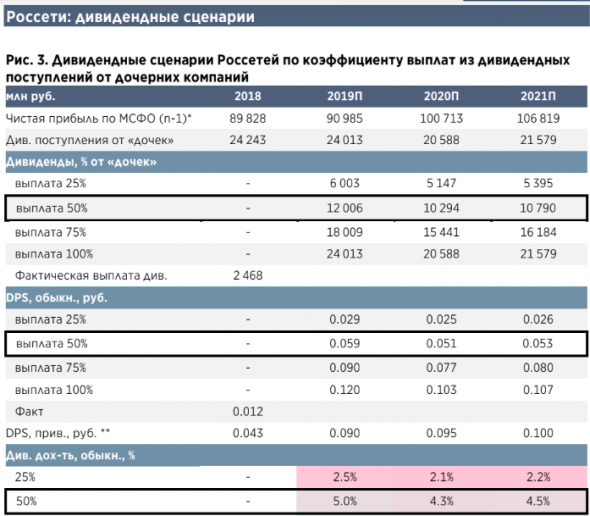

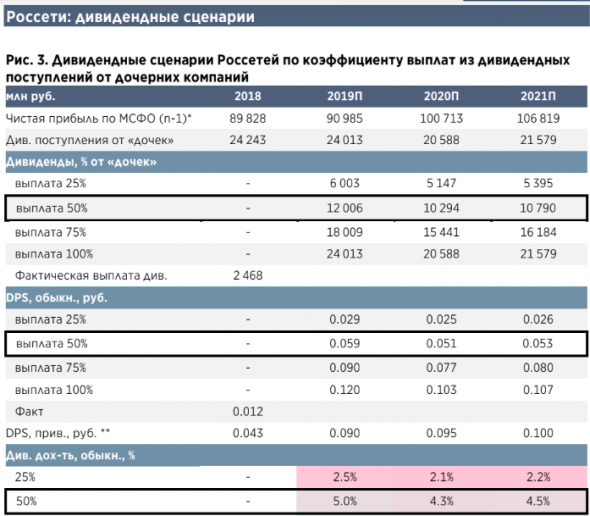

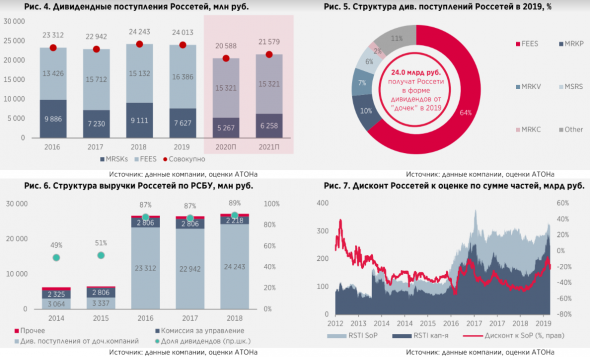

Дивидендный потенциал Россетей: доходность 5% при выплате 50% поступлений

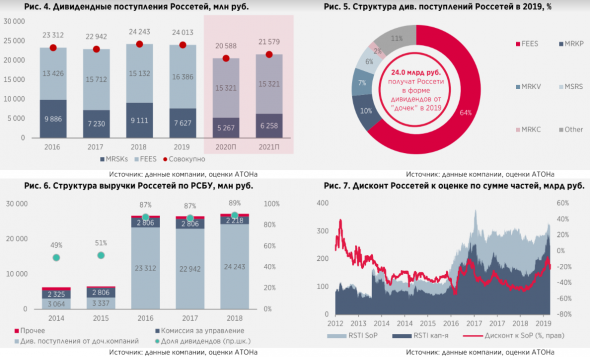

Текущая дивидендная политика Россетей предусматривает большое количество корректировок, что снижает прогнозируемость дивидендов. На наш взгляд, эти корректировки, представляются актуальными для МРСК и ФСК, т.к. они позволяют получить аппроксимацию FCF, но на уровне Россетей это не так. В этой связи мы считаем, что было бы более логичным привязать дивидендную базу Россетей к поступлениям от дочерних компаний в форме дивидендов – они составляют 90% выручки компании по РСБУ. Мы оцениваем дивидендные поступления Россетей в 2019-21 на уровне 21-24 млрд руб. и рассматриваем четыре сценария выплат (Россети: дивидендные сценарии), которые дают доходность от 2% до 11% по обыкновенным акциям. Россети традиционно используют дивидендные поступления для финансовой поддержки отдельных МРСК, поэтому в качестве базового сценария мы рассматриваем коэффициент выплат 50%. Он предполагает дивиденды 10-12 млрд руб. в год (доходность 5% по обыкновенным и 6% по привилегированным акциям в 2019).

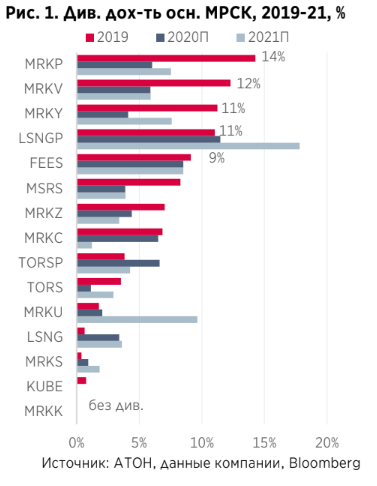

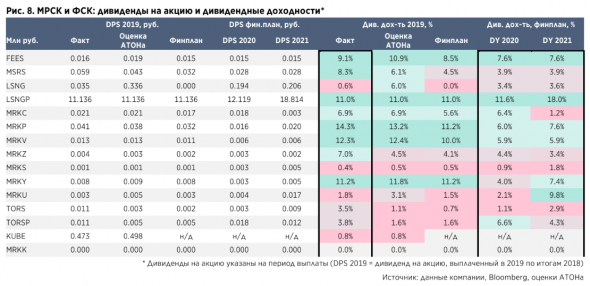

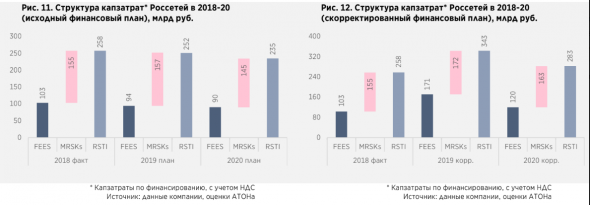

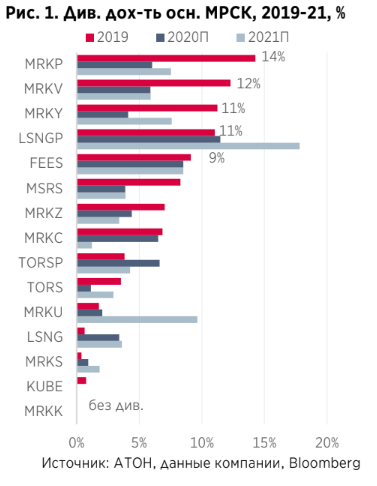

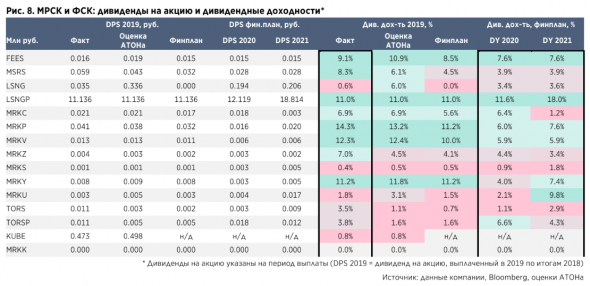

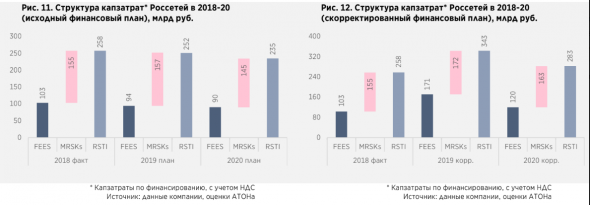

Финпоказатели МРСК: снижение дивидендов и рост капзатрат в 2019-20

Наше предположение о том, что дивидендные поступления Россетей останутся относительно неизменными, основано на анализе финансовых планов МРСК и ФСК на 2019-20. Они предполагают снижение дивидендов в группе дивидендных лидеров этого года (доходность MRKP, MRKV, MRKY 6-7% в 2020-21 против 10%+ в 2019), а также у ряда других МРСК (MSRS, MRKC, MRKZ), что будет компенсировано ростом дивидендов LSNGP и MRKU (МРСК / ФСК: финпланы и дивиденды). Одна из ключевых причин сокращения дивидендов – повышение капзатрат. Совокупные капзатраты МРСК в 2019 оцениваются в 172 млрд руб. (+10% против первоначального плана, +11% г/г). Другим моментом, особенно актуальным для лучших дивидендных историй-2019, является ожидаемое снижение чистой прибыли в 2019 на 25-70% г/г – этот тренд преимущественно подтверждается динамикой финрезультатов РСБУ за 1К19.

Россети представят обновление дивидендной политики к концу 2019, и мы полагаем, что для оценки дивидендного потенциала компании можно использовать поступления от дочерних компаний в форме дивидендов

При коэффициенте выплат 50% дивиденды Россетей составят 10-12 млрд руб. в год (доходность за 2019: 5% по обыкновенным акциям, 6% по привилегированным)

Мы сохраняем НЕЙТРАЛЬНУЮ позицию по Россетям до объявления стратегии, отмечая дорогую оценку после ралли (EV/EBITDA 2019П 3.5x, +20% против ФСК)

Россети: стратегия-2035, опционный план, дивидендная политика к концу 2019

Долгожданные обновления Россетей – новая стратегия, опционная программа для менеджмента и изменения в дивидендной политике – должны быть представлены к концу 2019. На данном этапе мы не видим четких ориентиров по готовящимся изменениям, но считаем, что рынок бы положительно воспринял усиление фокуса менеджмента на рыночную капитализацию благодаря опционному плану, новые подробности о векторе долгосрочного развития электросетевого бизнеса и цифровизации, а также оптимизацию дивидендной политики. В данном отчете мы фокусируемся на последнем пункте и представляем оценку дивидендного потенциала Россетей, основывая прогнозы на финансовых планах МРСК/ФСК на 2019-20 по РСБУ.

Дивидендный потенциал Россетей: доходность 5% при выплате 50% поступлений

Текущая дивидендная политика Россетей предусматривает большое количество корректировок, что снижает прогнозируемость дивидендов. На наш взгляд, эти корректировки, представляются актуальными для МРСК и ФСК, т.к. они позволяют получить аппроксимацию FCF, но на уровне Россетей это не так. В этой связи мы считаем, что было бы более логичным привязать дивидендную базу Россетей к поступлениям от дочерних компаний в форме дивидендов – они составляют 90% выручки компании по РСБУ. Мы оцениваем дивидендные поступления Россетей в 2019-21 на уровне 21-24 млрд руб. и рассматриваем четыре сценария выплат (Россети: дивидендные сценарии), которые дают доходность от 2% до 11% по обыкновенным акциям. Россети традиционно используют дивидендные поступления для финансовой поддержки отдельных МРСК, поэтому в качестве базового сценария мы рассматриваем коэффициент выплат 50%. Он предполагает дивиденды 10-12 млрд руб. в год (доходность 5% по обыкновенным и 6% по привилегированным акциям в 2019).

Финпоказатели МРСК: снижение дивидендов и рост капзатрат в 2019-20

Наше предположение о том, что дивидендные поступления Россетей останутся относительно неизменными, основано на анализе финансовых планов МРСК и ФСК на 2019-20. Они предполагают снижение дивидендов в группе дивидендных лидеров этого года (доходность MRKP, MRKV, MRKY 6-7% в 2020-21 против 10%+ в 2019), а также у ряда других МРСК (MSRS, MRKC, MRKZ), что будет компенсировано ростом дивидендов LSNGP и MRKU (МРСК / ФСК: финпланы и дивиденды). Одна из ключевых причин сокращения дивидендов – повышение капзатрат. Совокупные капзатраты МРСК в 2019 оцениваются в 172 млрд руб. (+10% против первоначального плана, +11% г/г). Другим моментом, особенно актуальным для лучших дивидендных историй-2019, является ожидаемое снижение чистой прибыли в 2019 на 25-70% г/г – этот тренд преимущественно подтверждается динамикой финрезультатов РСБУ за 1К19.

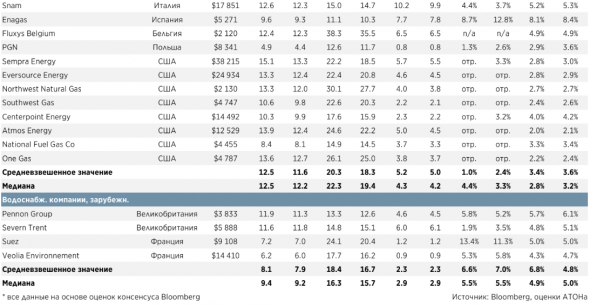

Нейтральный взгляд на Россети до новой политики, доходность ФСК 8%Атон

До объявления Стратегии-2035 мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на обыкновенные акции Россетей, но считаем, что более высокая мотивация менеджмента и разворот дивидендной политики могут поддержать бумаги. Мы подчеркиваем, что наш базовый сценарий предполагает довольно скромную доходность (5% об. / 6% прив.), т.к. RSTI значительно укрепились с начала года, и несмотря на недавнюю коррекцию их дисконт к сумме частей сузился до 20% против 35% в среднем за 5 лет. На наш взгляд, ФСК останется дивидендной историей и продолжит придерживаться стабильного ориентира в определении дивидендов несмотря на рост капзатрат в 2019 на 77 млрд руб. против первоначального плана и ожидаемое снижение чистой прибыли г/г. Мы ожидаем не менее 0.015 руб./акц. в 2020 (доходность 8%). ФСК торгуется с EV/EBITDA 2019П 2.9x, что предполагает дисконт 17% к 3.5x у Россетей.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания