Блог им. andreihohrin

Готовлюсь продать палладий

- 24 сентября 2019, 09:16

- |

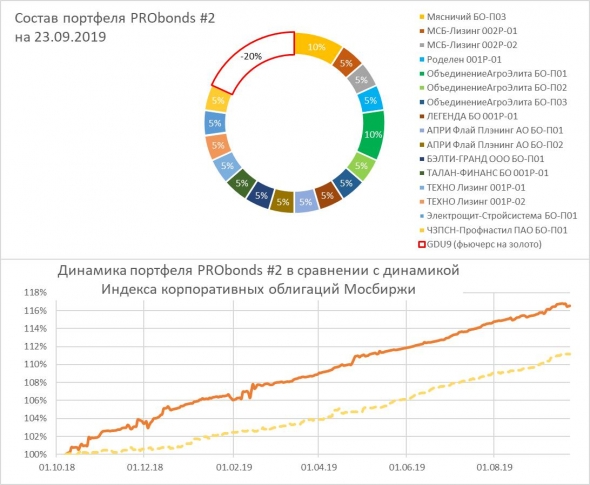

#портфелиprobonds #сделки #палладий В портфеле #2 к продаже готовится фьючерс на палладий (PDZ9). Продажа может состояться уже в среду. Сигналом станет хотя бы один день снижения цены этого металла. Сделка может быть открыта пока что на 5% от активов портфеля PRObonds #2 (на 25% от чистой спекулятивной позиции). В дальнейшем позиция может быть увеличена до 10% от активов портфеля (или до 50% от чистой спекулятивной позиции).

Себестоимость производства палладия 700-800 долл./унц. Т.е. премия рыночной цены к базовой себестоимости – более чем 100%. На графике цены накоплены т.н. медвежьи дивергенции, и продолжение роста будет их усиливать, увеличивая сопротивление дальнейшему повышению цены. Ценовой всплеск последних лет и особенно последнего года объясняется дисбалансом спроса и предложения. Дефицит палладия в 2017 году оценивался в 450 тыс.унций, в 2018 – в 100 тыс.унций, в 2019, предположительно – в 800 тыс.унций (при годовом производстве в 7 млн.унций). Но следует учесть, что на превышение спроса над предложением рынок реагирует быстрым наращиванием переработки уже использованного металла. И переработка уже достигла 3,35 млн.унц./год., повысившись за 3 года на 500 тыс.унц. При таких темпах переработки вторсырья на палладиевом рынке может случиться затоваривание, причем уже в 2020 году. Так что нынешние цены, вероятно, станут долгосрочным экстремумом.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ruyoutu.be/CcHpmHhhg3o

- 24 сентября 2019, 09:28

- 24 сентября 2019, 10:17

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка