Блог им. Investbank

Почему я до сих пор не сделал публичный портфель российских акций?

- 25 сентября 2019, 00:20

- |

Пост из канала: t.me/intrinsic_value/

Многие у меня спрашивают, когда же я начну вести портфель именно из российских акций. Я понимаю, что я обещал, но с того момента всякое желание выполнять это обещание отпало. Постараюсь объяснить причины.

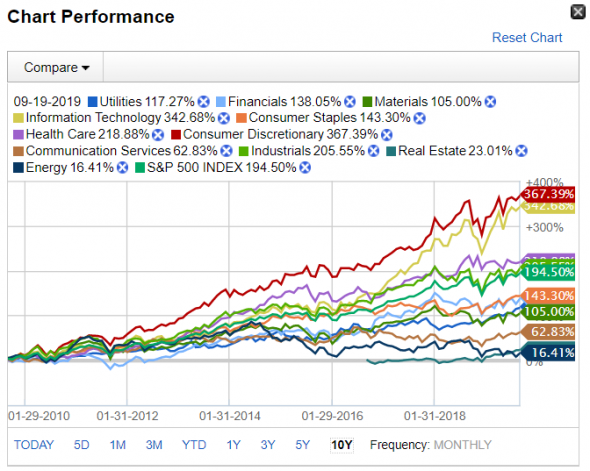

Посмотрите, пожалуйста, график, прикрепленный к посту. Как мы можем видеть, за последние 10 лет в США лучше всего себя показывали сектора IT и consumer discretionary (индустрия, специализирующаяся на товарах НЕ первой необходимости). Я уверен, схожую динамику мы увидим и на прочих рынках в мире. Теперь посмотрим на состав [нашего индекса](https://equity.today/indeks-mmvb.html). Как много публичных компаний из этих секторов у нас есть? Яндекс? Что еще?..

Дело в том, что IT и consumer discretionary – это индустрии опережающего развития. Компании в этих секторах быстро растут. Инвесторы обычно склонны ошибаться в оценках перспектив роста таких компаний, занижая их. То есть, возникает неэффективность, на которой можно заработать. А что у нас? Наши компании в основном попадают в сектора energy и materials, что на самом деле одно и то же – cyclicals. Дело в том, что цены на вообще все commodities на мировом рынке положительно коррелированы (нефть, уголь, металлы, фосфаты и даже алмазы). То есть, все акции «кротов» и бурильщиков двигаются в плюс-минус одном направлении. Но проблема даже не в невозможности диверсифицироваться по индустриям, а в сущности традиционных индустрий. Все эту сущность хорошо понимают. Инвесторы знают, как оценивать шахты, металлургические заводы и банки. Рост акций в этих индустриях происходит из-за 1) цен на commodities (непрогнозируются) 2) решений по дивидендам и buy back’ам (непрогнозируются), а не из-за бизнеса, который бы рос быстрее ожиданий.

Пытаться собрать портфель из российских акций – это как пытаться заблудиться в трех соснах. Народ, наш рынок очень, очень маленький! Мало эмитентов, а совокупная капитализация российских компаний – это примерно 0.8%-0.9% капитализации всех компаний в мире. Вы всерьез считаете, что есть смысл заморачиваться и пытаться изобретать что-то в таких узких рамках? Российский рынок прекрасно смотрится сегодня на мировом фоне с точки зрения [цена-прибыль](https://t.me/intrinsic_value/299). Возьмите ETF на него. А остальные деньги лучше инвестировать в растущие рынки в других странах.

теги блога Вячеслав Кабаев

- 2 эшелон

- Boeing

- Carry trade

- fed reserve

- Goldman Sachs

- Lyft

- S&P500

- uber

- us

- X5 Retail Group

- акции

- Алроса

- американский рынок

- АМЗ

- АФК Система

- Ашинский МЗ

- Бюджетное правило

- ВСМПО АВИСМА

- второй эшелон

- высокодоходные облигации

- Газпромнефть

- Галс девелопмент

- Галс-Девелопмент

- гк пик

- ГМК Норникель

- девелопмент

- долгосрок

- Евраз

- золото

- инвестиции

- инвестор

- ИНГРАД

- Интер РАО

- ИнтерРАО

- ипотека

- Иркут

- Кобальт

- коронавирус

- КТК

- Курс валюты

- ЛСР

- Лукойл

- Магнит

- макро из США

- макроэкономика

- медь

- металлургия

- металлы

- ММК

- мобильный пост

- Московская биржа

- мтс

- Нефтегазовый сектор экономики в мире

- Нефть

- никель

- НЛМК

- Новатэк

- Норникель

- Облигации

- Обувь России

- оффтоп

- падение

- Палладий

- перспективы

- платина

- полюс

- Полюс Золото

- портфель

- Потанин

- Принципы

- прогноз

- протек

- Распадская

- регулирование

- ренессанс капитал

- Россети

- российская биржа

- российские акции

- Российский рынок

- российский фондовый рынок

- рост доллара

- рынок США

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- ставка

- Ставки

- сталь

- трежериз

- уголь

- фондовый рынок

- Фосагро

- ФСК Россети

- фьючерс

- ЦБ

- экономика США

- электроэнергетика

- Эталон

- Яндекс

Вопрос — насколько прошлое/настоящее транслируется в будущее?

Ведь не факт, что в следующие 5 лет секторы типа IT (QQQ) будут по-прежнему опережающими.

Стоить ли все еще иметь в профиле увеличенную долю таких акций, или снизить ее (growth) в пользу индустрии (оборонной), майнеров (сталь), value?

Это я о все тех же развитых рынках.

PS: cyclicals хороши, если подобрать их на дне… но ты поди отгадай где оно — это дно